2022年12月08日 20:39 智通財經APP

資料來源:新浪財經

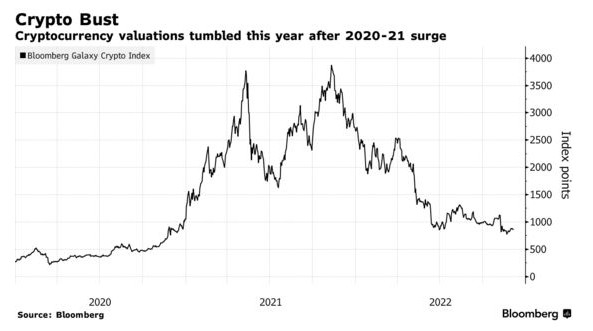

智通財經注意到,到目前為止,美聯儲在遏制居高不下的通貨膨脹方面還沒有取得太大成功,但其貨幣緊縮行動對抑制疫情期間膨脹的資產泡沫產生了重大影響。 這些影響包括:1)曾經價值3萬億美元的加密貨幣市場已經萎縮了三分之二以上; 2)投資者青睞的科技股跌幅超過50%; 3)炙手可熱的房價10年來首次出現下跌。

最重要的是——也是令人驚訝的是——所有這一切都沒有顛覆金融體系。

哈佛大學教授Jeremy Stein表示,“這太驚人了。 “他在2012年至2014年擔任美聯儲理事期間特別關注金融穩定問題。” 如果你在一年前告訴我們中的任何一個人,『我們將加息75個基點』,你會說,『你瘋了嗎? 你會毀掉整個金融體系。 ’”

美聯儲政策制定者長期以來一直避免使用貨幣政策來解決資產泡沫問題,稱加息工具對完成這一任務來說過於生硬。 但目前資產價格的通縮可能有助於實現美聯儲主席鮑威爾及其同事所尋求的經濟軟著陸。

不能排除出現更廣泛的金融危機的可能性。 但目前的情況與2007年至2009年美國房地產價格泡沫破裂以及2001年科技股崩盤形成了鮮明對比,前者引發了美國經濟的深度衰退,後者幫助推動美國經濟陷入溫和衰退。

部分出於對風險的認識——以及他們已經大幅加息的事實——美聯儲在連續四次加息75個基點後,準備在下周將加息幅度降至50個基點。

到目前為止,他們的行動是如何影響資產市場的:

房地產市場冷卻,而不是崩潰

超低的借貸成本,加上疫情期間對城市中心以外房產的需求激增,導致美國房價飆升。 在今年抵押貸款利率翻了一倍多的重壓下,這些利率正在下降。

金融危機後啟動的金融改革幫助確保了最新一輪房地產週期不會出現本世紀初出現的信貸標準放鬆的情況。 所謂的Dodd-Frank法案使銀行的資本狀況大大改善,槓桿率也大大降低。

Wrightson ICAP LLC首席經濟學家Lou Crandall表示,由於美國人在疫情期間囤積了大量儲蓄,銀行也有大量存款。

Bloomberg首席美國經濟學家Anna Wong及其同事Eliza Winger表示,“此次樓市低迷不同於2008年的崩盤。 “抵押貸款信貸品質比當時要高。

儘管非銀行貸款機構——所謂的影子銀行——近年來已成為美國住房市場的一個巨大的新信貸來源,但抵押貸款市場仍有一個有效的後盾,即國有化的金融機構房利美(0.4060.00, 1.17%, )(Fannie Mae)和房地美(Freddie Mac)。

前美聯儲官員Vincent Reinhart表示,「也許我們不應該對房地產對金融系統的破壞更大感到驚訝——因為我們把它聯邦化了。 ”

加密貨幣崩潰已得到控制

新冠疫情期間出現的大部分投機過剩都集中在加密貨幣上。 對美聯儲和其他監管機構來說,幸運的是,事實證明,這在很大程度上是一個自我封閉的生態系統,其中的公司大多彼此負債。 與金融體系更廣泛的整合可能會使經濟低迷更加不穩定。

國際清算銀行前首席經濟學家、布蘭迪斯大學教授斯Stephen Cecchetti表示,“它沒有為傳統金融體系或實體經濟提供任何服務,”他將加密貨幣市場比作多人在線視頻遊戲。

是的,市場上的許多參與者都受到了加密貨幣崩潰的傷害,但其他地方的影響微乎其微。

科技股暴跌,但沒有發生互聯網泡沫破滅

在疫情封鎖時期繁榮發展的科技行業公司的股票也大幅下跌,市值蒸發了數萬億美元。 但這種下降是漸進的,隨著美聯儲利率的上升,這種下降是在過去一年裡逐步展開的。

損失雖然很大,但與本世紀初科技泡沫破裂時的規模相比,只是零頭。 納斯達克(11082.0033123.45, 1.13%, )綜合指數較去年觸及的高點下跌了30%多一點,但這與20年前將近80%的暴跌形成了鮮明對比。

整體股市的表現更好,標準普爾500指數較1月份創下的紀錄高點下跌了18%左右。

Cecchetti稱,「總體而言,股票沒有槓桿化。 “”而且擁有它們的人往往相當富裕。”

通脹依舊處於高位

美聯儲抗擊通脹運動的全部金融後果可能還不明顯。 美聯儲不僅準備進一步加息,還將繼續通過所謂的量化緊縮政策收縮資產負債表。 美聯儲此前唯一一次進行量化寬鬆(QT),在經歷了幾輪市場波動之後,它不得不比預期更早結束這一過程。

衝擊可能突然發生,正如英國債券市場最近的暴漲所顯示的那樣,預示著謹慎。 而且,政策制定者對於監管較少的影子銀行領域的情況也沒有他們想要的那麼多資訊。

一個持續的擔憂來源是23.7萬億美元的美國國債市場,長期以來被認為是世界上最具流動性和穩定性的市場。 矛盾的是,Dodd-Frank法案催生的規則阻止大型銀行充當買賣美國國債的仲介,從而讓市場變得更加脆弱。

鑒於可能出現更大的金融陷阱,哈佛大學的Stein警告說,不要從迄今為止的相對平靜中獲得太多安慰。

還有人擔心,美聯儲的緊縮行動對金融造成的損害有限,因為股票和公司債券投資者堅持認為,如果市場暴跌,美聯儲將迅速出手拯救。

Stifel financial Corp.首席經濟學家Lindsey Piegza表示,如果美聯儲面臨重大的金融混亂,它可能會“軟化”其收緊信貸的努力,但這種行動可能是暫時的。 她認為,「美聯儲高度關注對抗通脹。 ”

美聯儲前副主席Alan Blinder是持樂觀態度的人之一,他認為美國將度過當前週期,而不會出現不當的金融大屠殺。

Blinder表示,儘管政策制定者總是不得不擔心他們不知道的事情,尤其是未知的未知,但“我有理由樂觀地認為”崩潰是可以避免的。