2023年10月31日17:34 智通財經網

資料來源:新浪財經

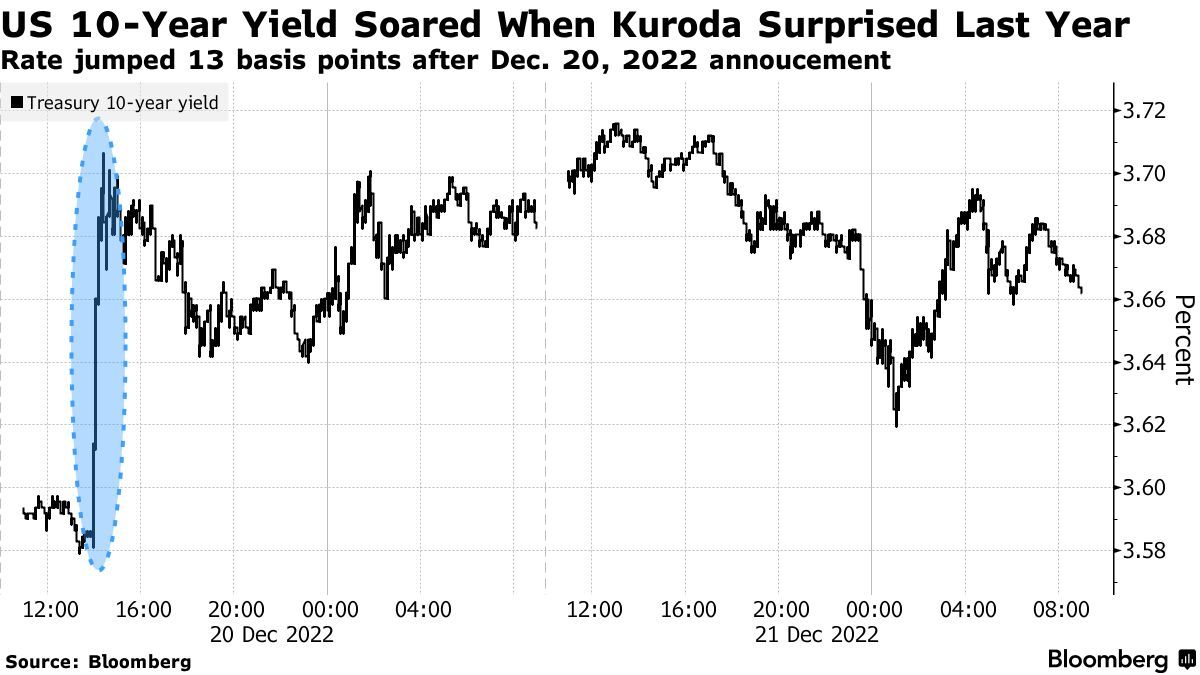

智通財經了解到,儘管交易員們期待已久的日本央行結束YCC並釋放取消負利率政策信號的願景在周二並未如期實現,但全球國債市場的交易員們似乎已經感受到了即將發生的事情,準備好迎接有著「全球資產定價之錨」稱號的10年期美債殖利率進一步上行。全球國債市場,尤其是西方國家的債券市場,被投資人視為面臨日本政策轉變帶來的巨大風險。若日本海外資產從全球債市回流至日本,全球國債的基準無風險收益率或將持續上行。

雖然日本央行未取消YCC政策(即日本央行的國債殖利率曲線控制政策,以控制日本融資成本在歷史低位附近),但該央行微調對國債殖利率曲線的控制力度,允許長期限的殖利率小幅上升,同時上調日本通膨預期。日本央行週二宣布將基準利率維持在歷史低點-0.1%,並且再次修改了國債收益率控制(YCC)政策,將1.0%重新定義為有浮動空間的“上限”,而不是一個嚴格的硬性上限。同時取消了透過購買無限量債券來捍衛這一水平的承諾。

這也意味著此次調整將上限的「目標」從0.5%上調至1%,甚至容忍超過1%。根據日本央行政策會議,此後10年期日本公債殖利率上限以1%作為參考的錨定標準,並且提高殖利率曲線控制政策彈性。日本央行的官員認為,央行應允許國債殖利率在一定程度上超過1%,有必要改善YCC政策的彈性,如果殖利率上限保持剛性,副作用將變得更嚴重。

日本央行微調YCC,全球公債市場面臨動盪?

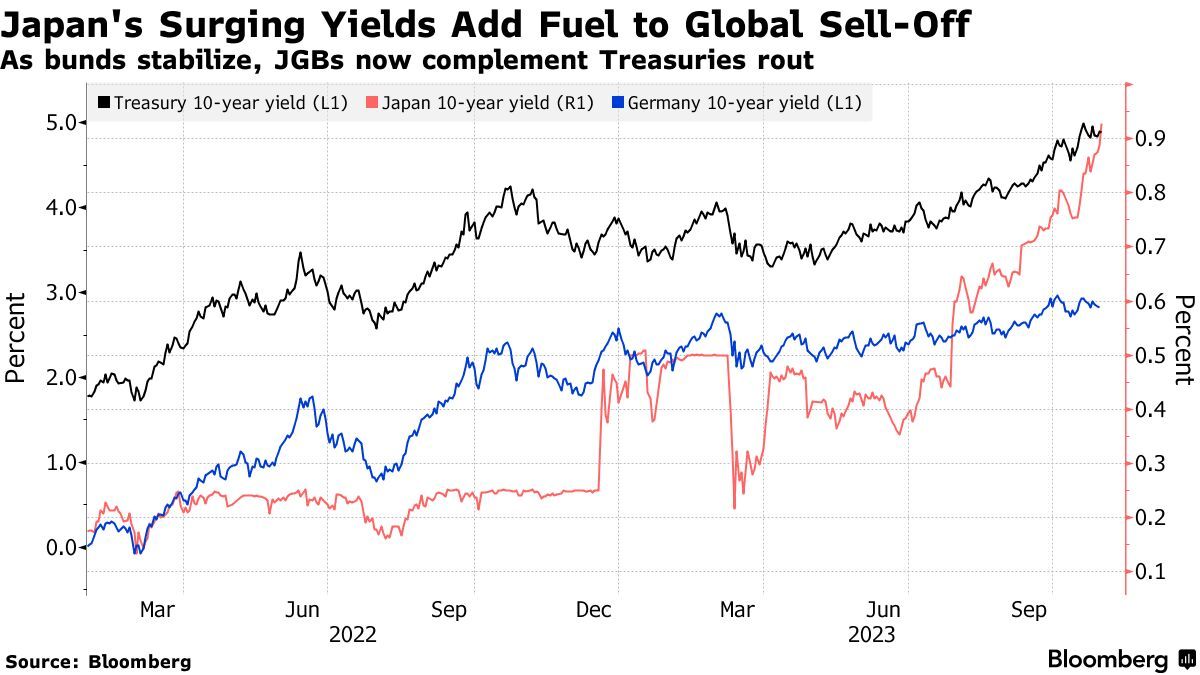

當前金融市場對於日本央行明年上半年取消YCC以及升息的預期處於持續的升溫態勢,10年期日本國債殖利率週二一度達到0.951%,創2012年以來最高點。

眾所周知,日本的海外資產規模無比龐大。然而,本國較高的無風險收益率可能會觸發大規模已經在海外實現盈利的資產大規模回流至日本國內。其中,來自日本的機構投資者是最大規模的美國國債所有者,屆時有可能引發美債大規模拋售浪潮,進而進一步推高本已處於2007年以來高位附近的“全球資產定價之錨”——即10年期美債殖利率。

有策略師表示,不只美國,澳洲和法國等西方國家的債券市場也很脆弱。全球其他市場的債券,尤其是西方國家的國債市場,被投資者視為面臨日本政策轉變帶來的巨大風險。若日本海外資產從全球債市回流至日本,全球國債市場的基準無風險收益率或將持續上行,屆時可能會出現大規模混亂,進而影響全球金融市場。

受到YCC微調刺激,澳洲10年期公債殖利率一度跳漲至多10個基點,因市場猜測日本央行後續將啟動力道更大的政策轉變。義大利10年期公債以及德國和西班牙10年期公債殖利率此後跟隨澳洲和日本基準公債殖利率上行。

由於日本央行的YCC政策調整幅度低於市場預期,且未傳遞有關取消負利率的訊號,美國公債價格上漲,殖利率小幅下行,可謂令全球公債市場鬆了一口氣。然而,日本央行的舉措——儘管是漸進式的,但是向市場傳遞出這樣的訊息:即隨著日本通膨加劇和日圓走軟,政策制定者面臨著取消YCC政策以及負利率超寬鬆政策的壓力。

但在一些分析人士看來,這項調整可能會促使投機者測試日本央行對更高殖利率的容忍度,因此日本央行在最新聲明中將10年期日本公債的基準參考值設定為1% ,而不是硬性目標。

「這項調整意味著進一步放鬆,使得日本貨幣政策朝著正常化的方向又邁出了一步。」來自AMP Ltd的投資策略和經濟主管Shane Oliver表示。“這也逐漸消除了支撐全球債券市場的一個來源,並成為全球債券收益率上行壓力的另一個來源。”

週二日本央行微調YCC帶來的一個更直接的結果是,10年期日本公債殖利率可能升至1%以上。但是日本央行表示,這一目標是一個參考點,並暗示將改變先前在這一水平承諾的每日購債規模。

來自瑞銀資產管理部門的投資組合經理Tom Nash表示:「現在,1%不再是需要無限火力的硬性限制,而是一個參考點。」「因此,日本國債收益率將在未來幾週測試這一個水平。日本央行可能會採取一些措施控制收益率走勢,但我們基本上能夠看到更遠處的圖景——即YCC正在瓦解,市場化正在回歸。」「如果每次市場接近(上限)時你都改變收益率上限,那麼這就不再是收益率上限了。”

「全球資產定價之錨」醞釀新一輪漲勢?

在日本央行本次利率會議召開之前,外界一直在猜測日本央行將採取措施提振日圓。上週,美元兌日圓突破150關鍵點位,跌至一年來的最低點。但如果日本央行放棄YCC政策以及超寬鬆的負利率貨幣政策,預計此舉將推高高達60兆美元規模的全球公債市場的基準殖利率。

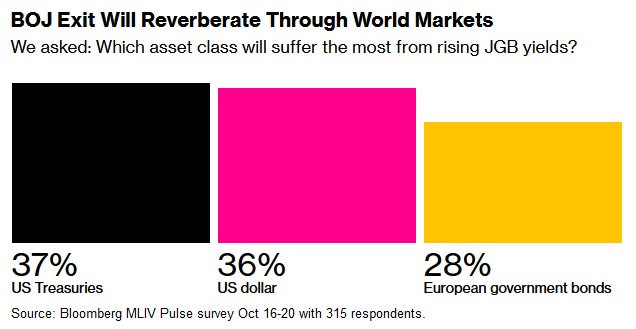

日本知名金融機構SMBC Nikko預計,日本央行有可能最快在2024年初期就宣布結束YCC政策和負利率超寬鬆政策。一項最新的MLIV Pulse更廣泛調查顯示,315名受訪者中的多數人(超過50%)認為,日本央行可能會在2024年上半年結束其負利率政策。

根據MLIV Pulse受訪者的觀點,日本央行結束負利率政策最大的後果是,美債市場將出現更多波動,因為屆時日本國債殖利率全線上升將鼓勵日本投資者賣出美債、買進日債。調查也顯示,約43%的受訪者認為,日本十年期公債殖利率將在2024年上半年觸及日本央行所能容忍的1%的有效上限;約16%的受訪者認為會更晚觸及1%這一水平。

如上所述,較高的日本10年期公債殖利率可能會促使日本金融機構在海外將數兆美元的巨額資金匯回本國。自日本央行於2016年1月引入負利率以來,日本國內的投資機構已經累積了價值高達66兆日圓(約4,410億美元)的外國債券,包括美國、法國和澳洲國債。

本週,10年期美國公債相對於同期限日本公債的殖利率差值一度收窄至4個百分點以下。來自三井住友信託銀行的市場策略師Ayako Sera表示,如果收益率差值進一步收縮一個百分點,這可能是「當地投資者將留在日本,而不是在海外承擔匯率風險」的重要水平。

在聯準會頻繁發出的「higher for longer」鷹派訊號,以及美國高赤字和美財政部大量發債的刺激之下,10年期美債殖利率在10月一度突破5%重要關口,創下2007年以來最高水平,目前徘徊在4.85%附近,仍處於較高點。然而,隨著全球債券交易員對日本央行取消YCC和負利率政策的預期持續升溫,10年期美債殖利率或將再次升破5%重要關口,並且有著再創階段性新高的可能性。

屆時,股票等全球風險資產可能再度面臨拋售重壓。從理論層面來看,10年期美債殖利率相當於股票市場中重要估值模型-DCF估值模型中分母端的r指標。在其他指標(特別是現金流量預期)未發生明顯變化,甚至預期下行的情況下,分母水準越高或持續於高位運作,估值處於高位的股票等風險資產的估值面臨坍塌之勢。

「這是正常化,也是下一步,」Blue Edge Advisors幫助管理Merlion Fund的Calvin Yeoh表示。「它讓市場在確定結算價格方面恢復了一些主導權,並可能解決經濟成長和通膨問題。」「取消YCC政策並不是要把資金成本提高到更高的水平,而是要主導權重新給市場。」