2023年12月28日16:38 市場資訊

資料來源:新浪財經

來源:華爾街見聞 常嘉帥

展望2024年,美銀證券分析師本傑明認為市場仍面臨九大下行風險,包括通膨捲土重來、對經濟過度樂觀的預期、高利率衝擊的滯後性、垃圾債券到期潮、美國經濟衰退、科技股泡沫破裂、地緣衝突、主權債風險及零日期權爆倉等。

2023年,美股頂著幾十年來最激進的升息週期走出了高歌猛進的一年。空頭警告的經濟衰退和大盤暴跌,最終都沒有發生。

恰恰相反,在降息預期和軟著陸的催化下,美股週線連漲八週,假日季「聖誕老人行情」持續,標普500指數今年迄今漲超24%,納指年內漲幅高達44%。

不過,展望2024年,美銀證券分析師Benjamin Bowler認為,在美股一片喜慶的表像下,仍有洶湧的暗流,明年市場可能面臨九大下行風險:

風險1:聯準會結束緊縮的時間過早,通膨捲土重來。美國金融條件處於2022年5月以來最寬鬆的狀況下,寬鬆的金融條件可能會引發通膨再次上升,迫使聯準會再次轉鷹,對美股而言無異於拋下一顆核彈。

風險2:過度樂觀,相信經濟能恢復到疫情前。經濟數據和利率顯示的是後疫情時代的景觀,但其他市場(例如外匯、部分股票和信貸市場)卻在定價美國已經回到了疫情前的日子。過於樂觀的預期本身就是一種風險。

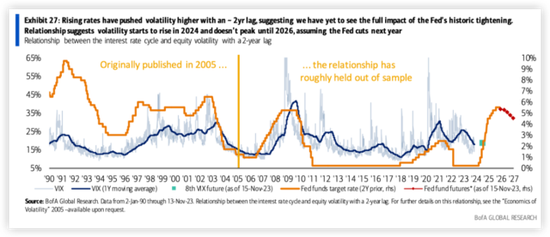

風險3:高利率衝擊的滯後性。權益資產的波動性落後於短期利率約2年時間。聯準會升息的影響還沒有真正發酵。

風險4:更高的利率波及垃圾債券市場。利息支出的增加可能會產生外溢效應,導致企業資本支出減少,同時垃圾債批量到期的洪峰,也可能引發企業的違約潮。

風險5:美國陷入經濟衰退。就像那個喊狼來了的男孩一樣,當投資人不再相信衰退時,衰退可能就要來了。

風險6:科技股泡沫破裂。類似70年代的泡沫50,科技巨頭的估值現在太貴、大盤的市場集中度過高。

風險7:地緣衝突。除了不確定性影響投資人信心,地緣政治緊張局勢的加劇可能會減緩或扭轉2023年下行的通膨。

風險8:主權債危機再度浮現。包括美國、義大利在內的一些經濟體正處於不可持續的財政軌道上,尤其是考慮到持續的高利率。這可能會對推高股市的波動性。

風險9:零日期權引發波動性末日。有投資人正在做空零日期權,類似2018年2月引發市場大跌的「波動性末日」(Volmageddon)可能會重演。

風險1:聯準會結束緊縮的時間過早,通膨捲土重來

聯準會先前曾在2020年和2021年犯下了嚴重的判斷失誤,在新冠疫情演變成全球大流行後,啟用了零利率和無限量寬,結果持續的寬鬆政策導緻美國經濟過熱,後來啟動升息之際為時已晚,到2022年,美國CPI通膨已到了8%~9%,聯邦基金利率卻還在2.25%~2.50%,聯準會嚴重落後於市場曲線。

而現在,狀況可能類似,聯準會轉向寬鬆的時機可能又錯了。

美銀分析師寫道:

“隨著市場越來越強烈地認為聯準會已經完成升息,尤其是在10月CPI報告發布後,一個明顯的風險將是通膨意外重新加速或難以降溫,最終導緻美聯儲再次升息。”

金融部落格ZeroHedge指出,美國金融條件處於2022年5月以來最寬鬆的狀況下,寬鬆的金融條件可能會引發通膨再次上升,迫使聯準會再次轉鷹,對美股而言無異於拋下一顆核彈。

風險2:過度樂觀,相信經濟能恢復到疫情前

經過8週強勁的反彈,市場對美國經濟的信念已經越來越樂觀,美銀指出,股市反彈意味著市場定價聯準會已經悄悄結束了升息,美國正回到疫情前那樣穩定的低通膨環境。

分析師強調,儘管經濟數據和利率顯示的是後疫情時代的景觀,但其他市場(例如外匯、部分股票和信貸市場)卻在定價美國已經回到了疫情前的日子。

分析師認為,這種想法可能過於樂觀。過於樂觀的預期本身就是一種風險。

風險3:高利率衝擊的滯後性

另外一大風險是,市場高估了聯準會寬鬆的進度,高利率的影響比預期更久。

美銀稱,該行從2005年開始的研究表明,權益資產的波動性落後於短期利率約2年。分析師指出,自從近20年前首次發現二者的連結以來,權益資產波動性與利率的滯後關係從未失效過,至今仍成立。

換句話說,聯準會升息對股市的影響,還沒有真正開始發酵。聯準會在2022年啟動升息,且預計在2024年開始降息,那麼波動性將在2024年上升,直到2026年才會見頂。

風險4:高利率波及垃圾債券市場

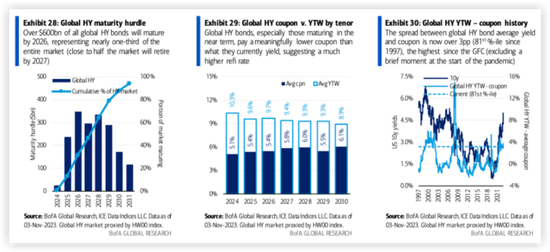

美銀指出,到2026年,全球有超過6,000億美元的高收益債券到期,佔全球市場的近1/3。

受升息影響,這些即將到期的垃圾債券不得不支付更高的票息,高收益債券的收益率目前約為9%,是兩年前的兩倍多。同時,大量債務將在未來幾年到期。

根據S&P Global Ratings統計,2021年垃圾債發行規模達1.2兆美元,2023年卻僅約2000億美元到期,但到2026、27年,大量垃圾債會集中到期。利息支出的增加可能會產生外溢效應,導致企業資本支出減少,同時垃圾債批量到期的洪峰,也可能引發企業的違約潮。

風險5:美國陷入經濟衰退

隨著聯準會激進升息,美國經濟能否避免衰退,一直是今年以來市場的未解之謎。

但隨著美國經濟數據表現持續強勁,軟著陸的可能性似乎越來越高,市場漸漸已經把衰退敘事拋在腦後。

美銀警告稱:

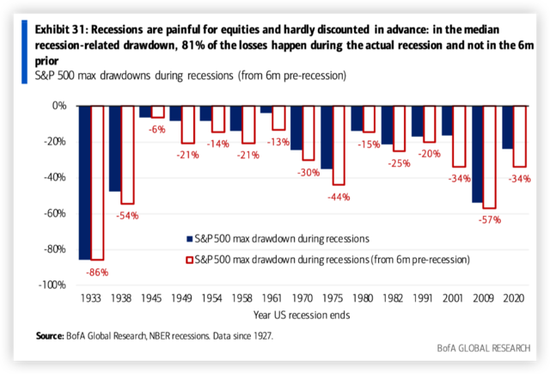

就像那個喊狼來了的男孩一樣,當投資人不再相信衰退時,衰退就來了。

分析師表示,回顧過去100年的市場表現,衰退一旦發生,都會為市場帶來毀滅性打擊,很難提前預見:如下圖所示,在與經濟衰退相關的拋售中,81%的虧損發生在實際的經濟衰退期間。

風險6:科技股泡沫破裂

2023年,在AI熱潮的推動下,領漲美股的七大科技股譜寫了輝煌的一年。

蘋果( 193.58 , 0.43 , 0.22% )、亞馬遜( 153.38 , 0.04 , 0.03% )、Alphabet、Meta、微軟( 375.28 , 1.21 , 0.32% )(253.18, -8.26, -3.16%)– 25% 25% – 25% – 25% 25% – 25% – 25% 25.325% – 25% – 25 %、25% – 25% 25% – 25% – 25% 25.325% – 25 % .目前為止的平均漲幅為112%,創造了5.2兆美元的新市值。

大盤的集中度正處於歷史高點,目前,標普500指數中最大的100檔股票的權重集中度接近30年高點。

美銀分析師寫道:

人工智慧無疑將對經濟生產力產生深遠的影響,但可以說,個人電腦和網路的發明也是如此。歷史表明,最初的狂歡反應往往是被誤導的,泡沫將隨著蕭條和最後贏家的誕生而消退。70年代的漂亮50泡沫教會了我們估值的重要性——七巨頭已經太貴了。

美銀認為,七巨頭的泡沫破裂,可能引發大盤的崩潰,該行認為,買進標普看跌期權可以沖科技股下行的風險。

風險7:地緣政治危機

在美銀11月發布的全球基金經理人調查中,多數機構將地緣政治危機列為明年市場最大的下行風險。

眼下的俄烏衝突、巴以衝突,已經為全球經濟帶來了顯著負面影響,而最近因巴以衝突延生的紅海航線受阻,更有可能推動全球通膨回升。

美銀指出:

除了不確定性影響投資人信心,地緣政治緊張局勢的加劇可能會減緩或扭轉2023年下行的通膨。並再次束縛央行總裁的手腳。

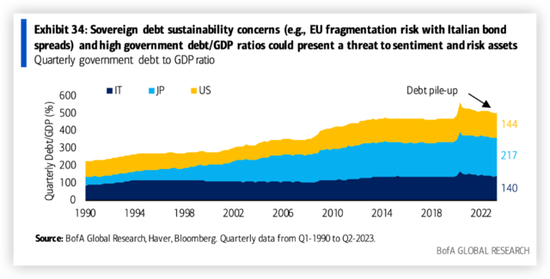

風險8:主權債危機再度浮現

11月,國際信用評等機構穆迪宣布,由於美國利率持續上升以及美國國會政治極化加劇,該機構決定將美國主權信用評等展望從「穩定」下調至「負面」。主權信用風險再次浮現。

顯而易見,以高赤字撐起的發展路徑注定難以持續。美銀指出,健康的財政路徑是指一個國家的債務/GDP比率隨著時間的推移而持平或下降,但包括美國、義大利在內的一些經濟體正處於不可持續的財政軌道上,尤其是考慮到持續的高利率。

主權信用風險如果再度爆發,也會對股市產生不利影響,推高波動性。

風險9:零日期權引發波動性末日

零日期權(0DTE)即距離行權日不到24小時的選擇權產品,它給投資者提供了一種對沖短期風險和超短線押注的方式,可以讓散戶以少量資金進行大額投注,是一種被稱為「壓路機前撿硬幣」的高風險投資工具。

華爾街見聞先前文章指出,零日期權交易量不斷創下歷史新高,最近已佔所有標普500指數選擇權交易量的一半。

關於零日期權的危險性,市場一直爭議不斷。美銀指出,光是人們的恐懼就可能釀成更大的風險。據推測,有投資者正在做空零日期權,類似2018年2月引發市場大跌的「波動性末日」(Volmageddon)可能會重演。

2018年2月,一個追蹤波動率的基金因為市場下跌至接近贖回線而遭到拋售。這場危機導致道瓊( 37710.1016 , 53.58 , 0.14% )工業指數和標普500指數大跌,被市場稱為「波動性末日」(Volmageddon)

不過,分析師認為,實際上,標普500的零日期權規模保持著良好平衡。

對ETF頭寸的全面分析表明,儘管交易量巨大,但標普零日期權交易一直保持良好平衡——沒有被賣家或買家淹沒。

儘管如此,我們看到的一個潛在風險是,隨著時間的推移,一些投資者開始大規模採用單邊零日期權策略,或將零日期權「武器化」以追逐大幅度上漲/下跌,以至於出現了重大的部位失衡。

尤其是後者,零日期權變化無常的流動性可能會引發投資者爆倉,並且影響那些提供此類產品的做市商。