2024年02月05日16:19 智通財經APP

資料來源:新浪財經

「強美元」之勢再度在外匯市場掀起波瀾,美元兌全球主要貨幣的基準指數在周一升至八週來的最高位,且中短期可望持續強勁。背後的邏輯主要在於多項經濟數據顯示美國經濟韌性十足,聯準會降息預期直線降溫——外匯交易員們普遍撤回對聯準會今年將於3月降息且降息約150個基點的激進預期。

同時,全球主要貨幣兌美元悉數回落,日圓、澳幣和紐幣在亞洲早盤交易時段跌至兩個月來的低點,歐元兌美元則在逾一個月的低點1.0767美元附近觸底徘徊。英鎊兌美元則一度下跌0.18%,至1.2610美元,亞盤早盤時段曾一度觸及1.25985美元,為1月17日以來的最低水平。

此外,衡量美元兌一籃子主要貨幣的美元指數(Dollar Index,簡稱「美指」 )則達到104.18點位這一階段性的峰值,為去年12月以來最高點。截至發稿,美元指數仍兌多數主要貨幣維持漲勢,穩定在104.07點位附近。

鮑威爾放鷹+非農超預期強勁,美元上演“王者歸來”

外匯市場對於聯準會降息預期的重新定價是在上週五美國公佈了遠超市場預期的重磅非農就業報告之後所做出,這強化了美聯儲主席鮑威爾在上周美聯儲政策會議結束時發表的鷹派聲明,即聯準會3月不太可能降息以及聯準會需要看到更多持續的證據來確信通膨趨勢正向目標穩定下降。

「聯準會主席鮑威爾在聯邦公開市場委員會(FOMC)會議後所透露出的鷹派資訊以及非常強勁的非農就業報告帶來的雙重打擊,基本上關閉了3月降息的大門。」來自Pepperstone的研究主管Chris Weston表示。

根據CME的“聯準會觀察工具”,利率期貨交易員們普遍預期聯準會3月份開始降息的可能性不到20%,而一週前這一可能性超過50%。目前來看,5月降息的可能性也大幅增加,5月在一些利率期貨交易員看來可能是下一次降息的時間點。「聯準會觀察工具」目前顯示,利率期貨市場押注聯準會今年的寬鬆預期(即潛在的降息幅度)約為120個基點,低於去年年底以及今年年初曾一度顯示的約150個基點。

鮑威爾在接受美國CBS週日晚間播出的新聞節目《60分鐘》(60 Minutes)採訪時表示,聯準會在決定何時下調基準利率方面有責任採取相對「謹慎」的立場,因為過於強勁的美國經濟讓聯準會有足夠的時間衡量通膨率是否將繼續放緩。

在周日,鮑威爾在採訪中表示:「過早行動的危險在於,工作還沒有完全完成,過去六個月的良好數據在某種程度上可能並不是通膨走向的真實指標。」「儘管我們認為情況並非如此,但謹慎的做法是,給它一些時間,看看數據繼續證實通膨正在以可持續的方式降至2%。”

聯準會主席鮑威爾在採訪中也表示,他預計政策制定者不會「大幅」改變他們對2024年利率的預測。去年12月公佈的點陣圖顯示,政策制定者預計2024年將降息75個基點。

鮑威爾補充說:「除了幾位與會者之外,所有與會者都認為,我們今年開始透過降息來調整限制性立場是合適的。」「因此,這(降息)當然是基本情況,我們將這樣做。考慮到整體情況,我們只是想選擇合適的時機。”

在周一亞盤交易時段,美元兌日圓盤中曾觸及148.82日圓的這一階段性的高點;澳元兌美元收復早盤部分失地,早盤時間段曾跌至0.64865美元的兩個月低點。紐西蘭元兌美元早盤時段一度跌至0.6048美元這兩個月來的低點,隨後出現反彈;歐元兌美元則在逾一個月低點1.0767美元附近觸底。英鎊兌美元則下跌0.18%,至1.2610美元,早前曾觸底1.25985美元,為1月17日以來的最低水準。

隨著美元指數持續上行,強美元趨勢回歸?

對於美元後市,來自澳洲聯邦銀行(CBA)的外匯策略師Carol Kong表示:“美元可能會守住最近的這股漲幅。”

由於市場預期聯準會降息時間點後移以及降息幅度將有所下調,美國公債殖利率也大幅上漲。通常反映近期利率預期的兩年期美國公債殖利率上漲近4個基點,至4.4159%。由於市場降息預期大幅降溫,有著「全球資產定價之錨」10年期公債殖利率上升約3個基點,至4.0656%,遠高於12月一度低至的3.78%附近。

北歐聯合銀行市場(Nordea Markets)的一份研究報告顯示,由於英國央行以及歐洲央行等全球主要央行基本上推遲了今年早些時候相當激進的市場降息定價,而美國經濟數據的發布表明美國強勁的經濟並不迫切需要降低利率,加上中東緊張局勢加劇提醒人們,全球通膨也存在上行風險。

因此,北歐聯合銀行市場的分析師們預計,認為今年美元可能在某些風險上行時期有較充足的上行預期。從短中期的角度來看,該機構認為如果川普獲得勝利(這種情況似乎很有可能),美元則有從其避險地位中受益的巨大空間。

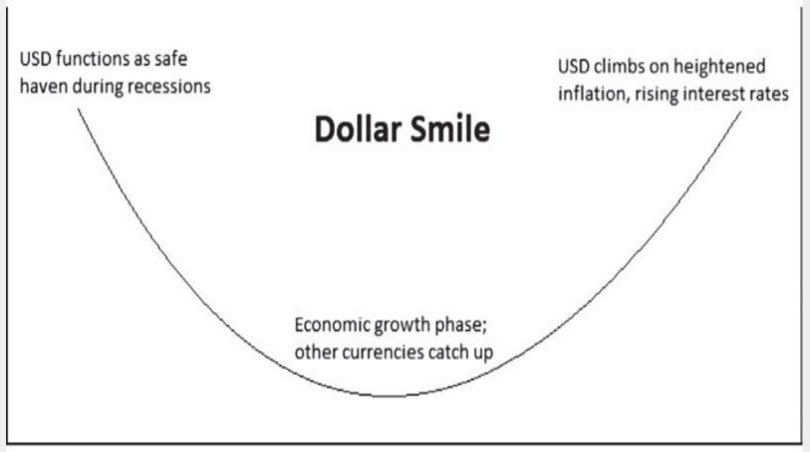

此外,該機構在報告中還特別強調了「美元微笑理論」(Dollar Smile Theory),即當美國經濟相對於全球來說更加強勁和極其疲軟時期(極其疲軟指的是美國經濟衰退期間或強烈的市場避險情緒期間),美元往往會相對於全球多數貨幣走強。

Stephen Jen於2001年在摩根士丹利( 85.89 , -1.38 , -1.58% )擔任策略師期間與他所領導的團隊創立了「美元微笑理論」(Dollar Smile Theory)。該理論的重點內容為:當美國經濟非常強勁,或者非常疲軟時,美元往往會走強,而在美國經濟增長中等甚至放緩時,以及全球廣泛增長期間,美元則會下跌;一個國家的貨幣往往在經濟低迷時期貶值,但是美元獨特的全球地位使得美國經濟即便表現不佳,美元仍有可能大幅上行。

丹斯克銀行(Danske Bank)則預計,利率的市場定價趨勢將向有利於美元的方向轉變。該機構的分析師在一份報告中表示:「我們普遍認為聯準會將選擇更漸進的降息步伐,而歐洲央行等其他央行可能迫於經濟壓力而提前於聯準會開啟降息,這將是對整體美元指數的關鍵支撐因素。”