2024年04月01日16:15 市場資訊

資料來源:新浪財經

央行取消ETF購買,日股還能再漲多久?

來源:華爾街見聞 葛佳明

摩根士丹利(93.53, -0.63, -0.67%)認為,日本央行持有的ETF未實現收益超過30萬億日元,2025年前幾乎不會大規模出售,長期以溫和的速度拋售可能更現實,全部出售完這些ETF將需要約300年。

在3月的議息會議上,日本央行宣布將停止購買股票ETF,現在全球都在高度關注日本央行計劃如何處理這筆巨額資金,以及何時處理,這或許將成為決定未來日股走勢的關鍵。

3月28日,摩根士丹利分析師Sho Nakazawa領導的團隊在報告中指出,在日股ETF帶來的未實現收益和股息收入面前,日本央行在2025年前都不太可能大規模出售其持有的ETF,長期以溫和的速度向市場出售的方法可能是現實的,全部出售這些ETF將需要大約300年。

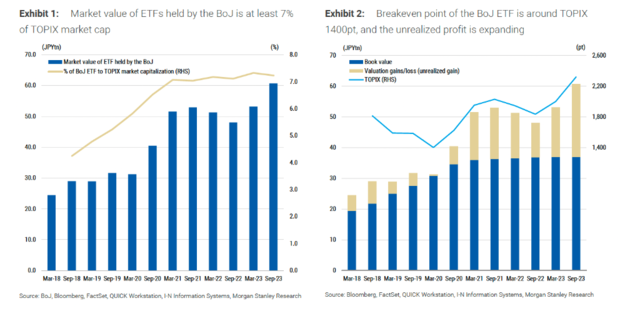

作為貨幣寬鬆政策的一部分,日本央行於2010年12月開始購買日股ETF,當時日經指數約為10,000點,截至2024年2月底,日本央行上個月持有市值約70兆日圓(4,740億美元),幾乎與全國稅收收入持平,相當於持有日本股市約7%的股份,已成為最大的持股人。

摩根士丹利認為,日本央行持有ETF的損益平衡點大約在TOPIX指數1400點左右。目前TOPIX指數已經達到2700點左右,這意味著日本央行持有的ETF未實現收益超過30兆日圓,同時,ETF也將帶來可觀的股息收入。

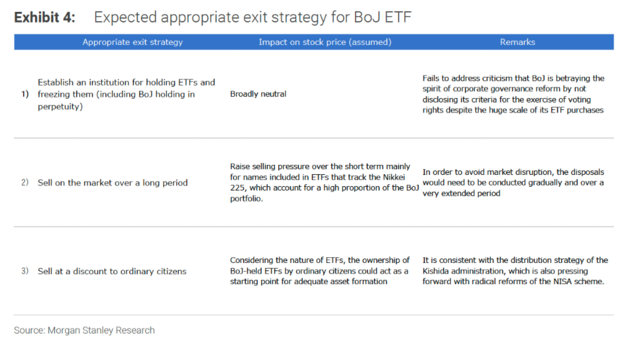

摩根士丹利認為,目前關於日本央行退出ETF購買計畫的選擇有三種:1)在二級市場直接拋售;2)由政府出資設立機構,收購央行持有的ETF;3)以折扣直接出售給家庭/個人,但這些措施都需要時間,以避免對股價產生重大影響。

ETF是日本央行穩定的收入來源

摩根士丹利指出,日本央行在3月的會議上決定終止購買ETF和J-REIT,當前央行擁有的ETF市值相當於TOPIX基準市場的7%,股市上漲給央行資產負債表帶來的巨大浮盈,目前這些ETF也為日本央行提供「穩定收入來源」:

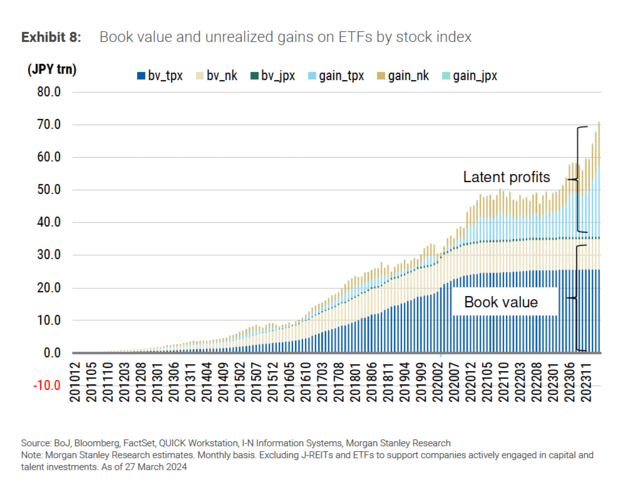

日本銀行持有大量ETF,這些ETF的市場價值達到71.0兆日圓,目前,日本銀行持有的ETF有35.3兆日圓的未實現收益。追蹤TOPIX指數的ETF貢獻了21.7兆日圓,追蹤日經225指數的ETF貢獻了13.1兆日圓。

這些數字沒有包括日本銀行持有的房地產投資信託基金(J-REITs)和專門投資物質和人力資本的ETF。如果算上這些,未實現收益的規模可能更大。

摩根士丹利認為,如果未來進一步升息,導致利息支付負擔增加,可能會對日本央行的收入帶來影響,ETF的浮盈可以對沖日本央行升息後對收入的影響:

考慮到ETF股權管理利潤對整體收入的巨大影響,以及未來進一步升息導致利息支付負擔增加可能給銀行收入帶來挫折,我們預計銀行不會立即處置其ETF。

日本央行或繼續緩慢出售ETF

大摩指出,關於日本央行如何退出ETF存在各種辯論和意見,主要類型為:(1)為了從日本央行資產負債表中剔除ETF,將ETF持倉轉移給第三方實體,包括凍結實體;(2 )長期在市場上出售;(3)以折扣價出售給家庭和公民(以政府和日本銀行之間的合作為前提)。

摩根士丹利直言,上述3種方案都不會短期內實現,日本央行需要與政府和財務省協調,精心設計方案,以確保不會對股市產生重大衝擊:

有觀點提出,日本政府可能建議將央行持有的部分ETF轉移給個人,以鼓勵居民從儲蓄轉向投資。但這種風險短期內不會成為主要情況,因為: (1)方案設計存在不確定性;(2)可能會對股價產生影響; (3)政府內部可能存在反對意見。

摩根士丹利認為,如果市場預期主要基於日本央行在市場上出售ETF的方法,那麼壓力可能主要針對日本央行持股比例較高的股票從,保持日本銀行財務健康和避免市場幹擾的角度來看,長期以溫和的速度向市場出售的方法可能是現實的,全部出售完這些ETF將需要大約300年:

如果日本央行擁有的ETF在10年內出售,以帳面價值計算,每年將對市場施加近4兆日圓的拋售壓力。什麼機構可以吸收這種來自日本央行的拋售壓力?

新推出的NISA計劃下家庭對股票的投資可能部分吸收這種拋售流。根據預測,家庭透過NISA每年可能購買近10兆日圓股票。

在過去的10年裡,日本央行行出售這些ETF的速度(以帳面價值計算)為每年1.2兆日圓。如果把這個出售速度簡單地應用到日本央行目前持有的ETF上(總價值37萬億日元),那麼全部出售完這些ETF將需要大約300年(37萬億日元/ 每年1.2萬億日元× 10年= 308年)。

從過去經濟低迷時期日本央行暫停出售股票的情況來看,ETF的出售期限可能會因經濟狀況而進一步延長,存在出售時間甚至超過300年的風險

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別使用者特殊的投資目標、財務狀況或需求。使用者應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。