2024年04月02日07:59 智通財經APP

資料來源:新浪財經

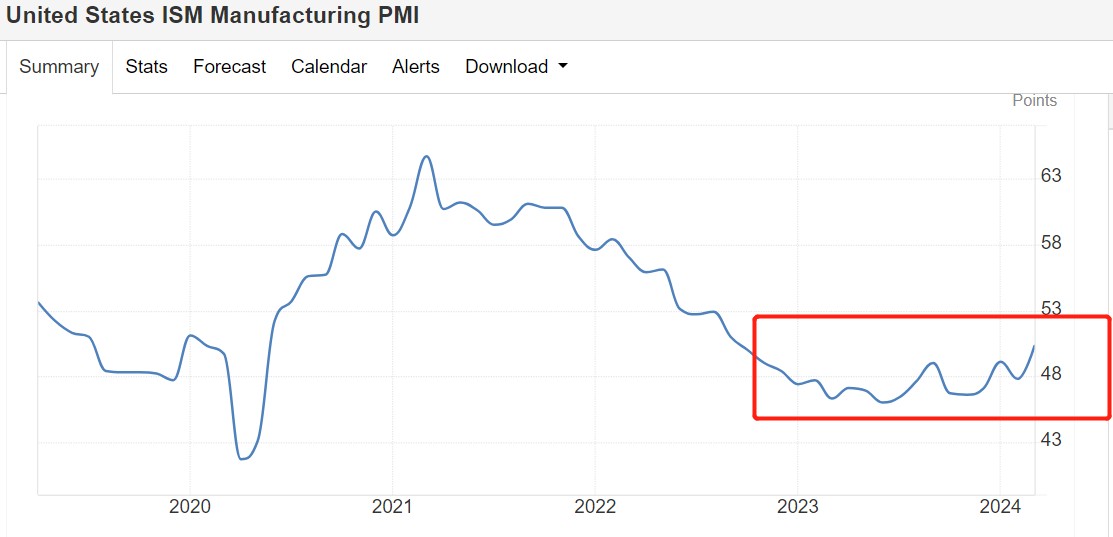

在一項衡量美國製造業活動的關鍵數據指標顯示自2022年10月以來首次出現強勁擴張趨勢後,債券交易員們目前預計聯準會今年的貨幣政策寬鬆程度將進一步降低,與此同時交易員們的利率押注數據顯示,聯準會6月首次降息的可能性一度大幅降低至50%以下。最新經濟數據顯示,美國3月ISM製造業PMI為50.3,遠超經濟學家普遍預期的48.4,以及47.8這一前值,這一數據標誌著美國製造業在經歷長達16 個月的收縮後首次超過50這項關鍵榮枯線點位,意味著美國製造業擴張之勢。

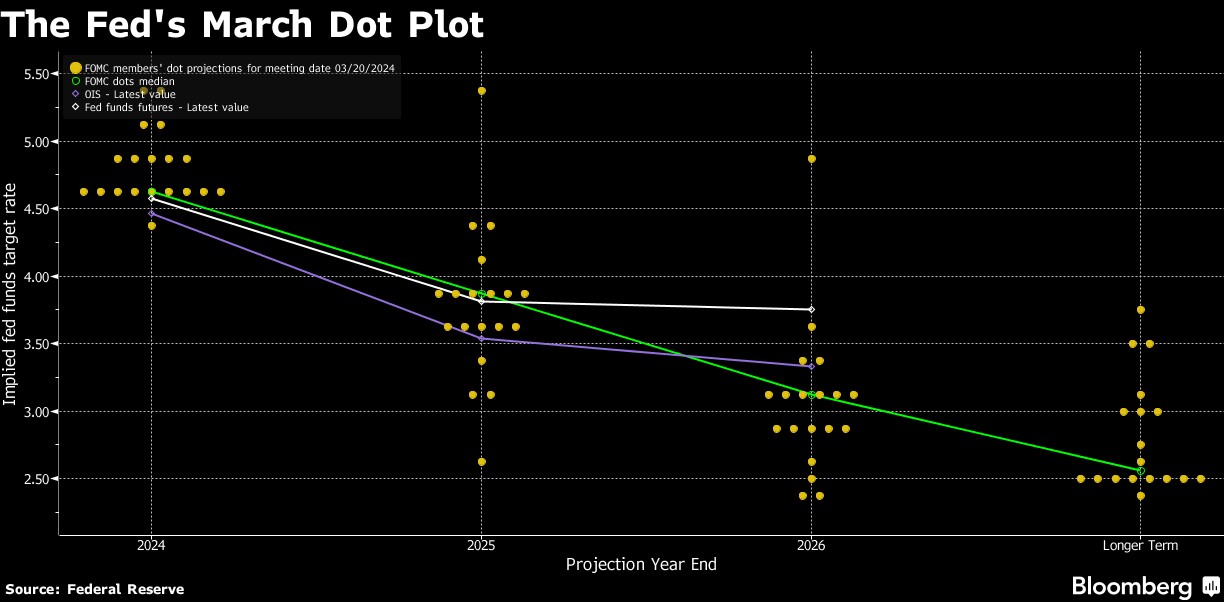

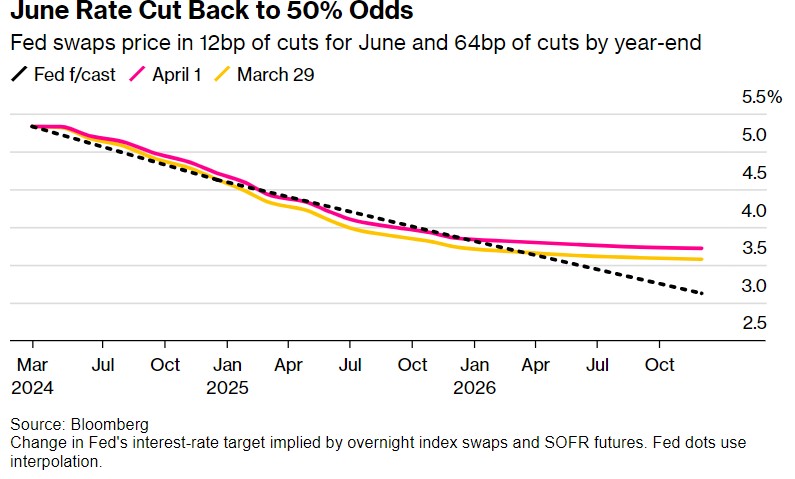

在美國供應管理協會(ISM) 公佈的3月份製造業PMI數據報告超出所有經濟學家的預期數據之後,反映在利率掉期合約中的美聯儲今年降息幅度市場預期收窄至不到65個基點— —此數據甚至低於聯準會3月FOMC利率點陣圖中位數所顯示的2024年降息75個基點。

6月降息機率一度降至50%——聯準會掉期定價數據顯示,聯準會6月可能降息12個基點,年底前可能將降息約64個基點

美國國債市場的全線下跌趨勢則大幅推高對於利率預期最為敏感的2年期美債收益率,創下今年以來最大規模的單日漲幅之一,較長期限基準收益率——30年期美債殖利率當日一度上行超10個基點,同樣創今年最大單日漲幅之一。

據了解,在ISM製造業PMI數據公佈之前,由於交易員們根據近期公佈的通膨、就業人數以及薪資增速等經濟數據,加上聯準會主席鮑威爾上週五在美股閉市時所發表的謹慎評論重新評估美國貨幣政策前景,新一輪的債券拋售浪潮可以說已開始。

來自AmeriVet Securities的美國利率交易和策略主管格雷戈里•法拉內洛(Gregory Faranello)表示,ISM最新的數據報告“印證了上週的說法”,即美國經濟的韌性將使美聯儲“保持耐心”。 「對於債券市場交易員來說,這意味著利率將在更長時間內保持在較高水準。」法拉內洛表示。

上週五公佈的美國2月個人收入與支出數據顯示,核心PCE數據持平於經濟學家預期,美國消費者支出依然強勁,但從今年的整體數據來看聯準會降低通膨的進程卻顯示出停滯不前前的趨勢。鮑威爾週五重申,聯準會希望在降息之前對通膨趨勢更有信心,但是強勁的勞動力市場狀況以及薪資增速意味著沒有聯準會在降息方面不存在所謂的「緊迫感」。

聯準會票務預計2024年僅降息一次,資管巨頭先鋒甚至預計聯準會今年不降息

基於這些進展,交易員們已經開始消化聯準會的政策寬鬆程度可能將低於聯準會於3月20日利率點陣圖中值所暗示的75個基點。上週稍早,聯準會理事 Christopher Waller進一步表示,近期的經濟數據有理由使得聯準會延後或減少今年的降息次數。

「鮑威爾和沃勒所發表的言論聽起來並不急於降息,」Brandywine Global Investment Management的投資組合經理傑克•麥金太爾(Jack McIntyre)表示。不過他表示,基於經濟數據仍有走弱的可能性,該機構仍看好債券。

美東時間週五早晨公佈的3月非農就業數據預計將顯示出幾個月來最緩慢的就業人數成長速度,儘管美國失業率仍處於4%以下的歷史低點。

同樣在周一,繼第一季創紀錄的速度之後,幾隻新的公司債發行計畫上線。除了給美國國債帶來與供應相關的壓力外,強勁的私人借貸表明,利率水平在一定程度上並沒有限制部分美國企業。北美原油定價基準-WTI原油期貨價格升至去年11月以來的最高水平,也側面凸顯出美國經濟的強勁成長預期。

在公債殖利率上升之前,美國公債市場出現了去年12月以來的首次月度上漲。在1月和2月因市場暗示的聯準會降息預期減弱而下跌後,3月市場企穩,因聯準會決策者在FOMC點陣圖維持今年可能降息三次,每次降息25個基點的預期。

然而,2024年FOMC票委、亞特蘭大聯邦儲備銀行主席博斯蒂克近日表示,他現在預計聯準會今年只會降息一次,並補充說,降息的時間可能會晚於他先前的預期。博斯蒂克先前曾表示,聯準會在2024年兩度降息是合適的,第一次降息可能在今年夏天進行。

來自阿波羅全球管理(Apollo Global Management)的首席經濟學家Torsten Slok近日警告稱,人們對人工智慧(AI)的狂熱投資情緒瀰漫至整個美國股市,不斷抬高標普500指數,進而刺激整個金融環境變得愈發寬鬆,而這可能使得聯準會今年難以降息。

美國頂級資產管理公司先鋒集團同樣預期聯準會今年不會降息,先鋒集團高級經濟學家Shaan Raithatha近日表示,該機構的基本假設是聯準會在2024年不會降息。

從樂觀的角度來看,聯準會的「軟著陸」願景接近達成

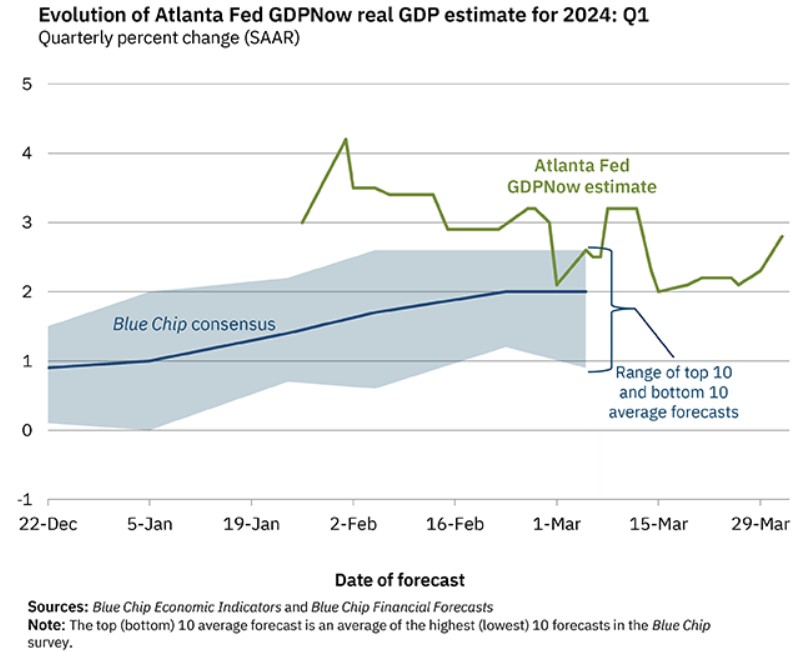

最新公佈的超過50榮枯線的製造業PMI數據,加之強勁的美國GDP增速、勞動力數據和持平於預期的2月核心PCE數據,意味著美國經濟衰退的可能性大幅降息,美聯儲心心念念的“美國經濟軟著陸」這個願景接近達成。亞特蘭大聯邦儲備銀行GDPNow模型預計,美國2024年第一季的實質GDP成長率約為2.8%,2023年第四季美國GDP成長終值則為3.4%。

聯準會主席鮑威爾上週五在PCE數據公佈後表示,聯準會始終認為美國經濟不會走向衰退,他指出,由於潛在通膨趨勢的不確定性,很難預測聯準會何時將降低利率並鼓勵當前的經濟成長趨勢。

今年年初,債券交易員曾預計聯準會2024年的降息幅度將超過150個基點。對一些交易員來說,這種預期是基於這樣一種觀點:即聯準會過去兩年的11次升息可能導緻美國經濟在今年至少進入一場溫和的衰退。然而,自那以來,美國GDP成長率數據大幅超出預期,而通膨的下降趨勢則顯示出明顯的放緩跡象,尤其是近期通膨下滑速度遠遠不及2023年的急劇下滑態勢。

但是美國高利率政策維持的時間越長,高昂的借貸成本將不可避免地傷及美國消費者需求以及企業的招聘和擴張計劃,而這些是心心念念美國經濟「軟著陸」前景的美聯儲所不願意看到的。

因此,在多數經濟學家看來,2024年通膨下滑幅度雖然趨緩但整體趨勢向下,預計整體的PCE通膨率數據將降至2%這一聯準會錨定目標附近,同時多數經濟學家預計2024年聯準會將如同3月FOMC點陣圖暗示的那樣降息75個基點,為美國經濟成長,尤其是為消費者支出「添把火」。