2024年05月28日15:41 第一財經

資料來源:新浪財經

除了對股價的影響,市場也關注,英偉達的拆股會不會象徵科技股拆股的趨勢。

上週,人工智慧(AI)領頭羊英偉達再次交出超強勁財報,股價也隨之突破1,000美元。

隨之而來的是英偉達即將於6月7日迎來另一次拆股,可能會對股價產生影響。更重要的是,市場預期這意味著高價科技股拆股趨勢,「七巨頭」中有數隻料也將很快面臨拆股。

如何影響股價?

在上周公布財報的同時,英偉達同時宣布了「1拆10」的拆股計劃,將在6月7日(週五)休市後生效,這使得其成為繼沃爾瑪( 65.04 , -0.34 , -0.52% )、墨式燒烤(Chipotle)後,今年第8家宣布正向拆股(forward split)計畫的美股上市企業。

拆股分為正向拆股(forward split)和反向拆股(Reverse split)。正向拆股後,股東會比拆股前有更多的股數。拆股基本上多是正向拆股。例如,「1拆2」時,股東持有100股,在拆股後股東的持股數會增加100股股票,即此時該股東持有200股,相反,如果是反向拆股,則會減少股東的持有股數。

前城堡對沖基金美股交易員、現經營自己量化基金的陳大龍對第一財經記者稱,「拆股本身不會導致更高的收益率,因而不會增加或減少任何企業價值,企業總市值仍會保持不變。但拆股確實能幫助特定投資者,讓他們能夠買得起股票。同時,拆股還可以增加股票流動性,有助於降低交易買賣價差,從而吸引更多資金購買股票。」

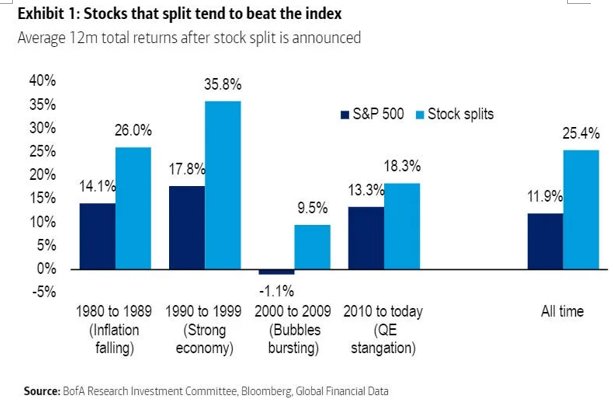

美國銀行( 39.32 , -0.38 , -0.96% )上週四的分析報告也顯示,雖然拆股對企業的基本面沒有影響,也不會影響企業市值,但歷史上,拆股尤其是正向拆股,通常被市場視為看漲訊號。根據該行統計1980年以來的數據,歷史上,宣布拆股的標普500指數成分股企業在最初宣布拆股計劃後的3個、6個和12個月內的表現均顯著優於指數,相關企業的股價12個月平均上漲25.4%,而標普500指數同期平均上漲11.9%。

例如,蘋果( 189.99 , 0.01 , 0.01% )公司在2020年宣布1拆4後,股價在隨後一年內上漲超過30%。以英偉達本身為例,在2021年1拆4時,英偉達股價為600美元左右,在分割生效前夕,股價最高就已漲至835美元。拆股後,該股股價漲超450%。

此外,美銀也提到了流動性促進作用。 「拆分可以透過讓股票更容易獲得股票來增加流動性。」該行稱。今年稍早拆股的沃爾瑪就明確表示,實施拆股的一個重要原因是,高股價會讓員工和散戶無法對公司進行投資。

除了對股價本身影響,拆股也會影響附帶的選擇權合約。此次英偉達1拆10,會導致股票數量增加9倍,價格變成十分之一。選擇權合約持有人在拆股後擁有的選擇權合約數量也會變成原來的10倍,選擇權的執行價格則會變成十分之一。也就是說,一張原本行使價為1000美元的選擇權合約,在拆股後,將會變成10張行使價為100美元的選擇權合約,且通常調整後的選擇權合約的流動性低於未調整的合約。這意味著,投資人將對選擇權持倉進行更細緻地操作,從而增加對股價的影響力。

最重要的是,撇開拆股影響,英偉達也是華爾街最看好的股票。英偉達的股價在過去四年中上漲了1080%,意味著如果投資者2020年5月向英偉達投資1萬美元,現在價值已達到11.8萬美元。同期,標普500指數報酬率為91%,也就是投資1萬美元,四年間會增加至近2萬美元。而在錄得如此驚人漲幅後,90%的華爾街分析師目前仍給予買入評級,剩下10%的分析師將其評為繼續持有,沒有一個分析師建議拋售。分析師給英偉達的中位數目標價也高達每股1,200美元。

「英偉達的業務最近一直很火爆,其正以令人難以置信的速度售出圖形處理單元(GPU),以滿足為AI發展下對數據中心的需求。」陳大龍稱,「並且英偉達實際上沒有一些投資者認為的那麼貴。如果光看市盈率,其76倍的市盈率確實偏高。但英偉達是正在經歷大規模轉型的企業,且每個季度都能獲得巨大增長,因而更合適的評估方式應該是看遠期市盈率。英偉達的遠期市盈率現在為約36倍,一點也不貴。以微軟(430.32, 0.16, 0.04%)為參考,微軟的遠期收益率為35倍,但增長速度比英偉達慢得多。」

更多科技股拆股在路上?

除了拆股對自身股價的影響,市場也關注,英偉達的拆股會不會象徵科技股拆股的趨勢。

歷史上看,美股「七巨頭」均有拆股經驗。 2020年後,Google( 178.02 , 1.69 , 0.96% )、蘋果、亞馬遜( 182.15 , 1.40 , 0.77% )和特斯拉( 176.75 , -2.49 , -1.39% )仍宣布過拆。美國銀行上述報告稱,英偉達宣布拆股可能是趨勢的開始,因為其他數家知名科技企業的股價也已高到足以進行類似拆股的程度。該銀行重點分析了36家股價高於500美元、總市值為7.4兆美元的標普500指數成分股企業。 「七巨頭」中,微軟和Meta都接近這個門檻,博通(Broadcom)、超微電腦(Super Micro Computer)、奈飛( 649 , 2.25 , 0.35% )也是候選人。

陳大龍告訴記者,在許多很可能緊跟著英偉達拆股的科技企業中,較看好超微電腦和博通。

他稱,在過去三年中,其實超微電腦的投資報酬率甚至高於英偉達。不少投資者認為,超微的成功很大程度上受益於英偉達的AI晶片,但實際上,超微的回報率比僅受到英偉達AI晶片提振要高得多。 AI革命只是讓超微的執行長梁(Charles Liang)過去30年來一直在培養的商業模式優勢更加顯露出來。具體來說,超微利用「建構積木模組式」的方式來建構伺服器,創建獨立的、盡可能小的模組或伺服器元件,然後任意組合這些元件,建構出伺服器,在提供大規模客製化功能的同時,也使其能夠更方便地滿足客戶的修改需求。這種體系結構也節省了成本,因此可以只更新伺服器的某些元件,而不必更換整個系統。並且,超微的本益比雖然眼下飆升至50倍左右,但它在上個季度實現了200%的成長,足以支撐本益比。

「基於此,超微先前拆股後的漲幅更超英偉達。自英偉達上一次拆股以來,股價上漲了約五倍。而超微的股票在不到三年裡增長了25倍。眼下,隨著超微的股票逼近900美元,很可能馬上也會拆股。」

另一個他認為即將拆股且能更好受益於AI熱潮的則是博通。 「這要歸功於兩個主要因素。首先,博通憑藉其Tomahawk系列和Jericho系列晶片產品,創造出世界領先的網路和路由器晶片,由於AI的資料密集性,資料中心的網路需求正在爆炸式增長,博通能從中受益。 。在這個輪AI熱潮前,博通就已經是一個令人印象深刻的產業贏家,主要歸功於其執行長譚(Hock Tan)的收購策略,例如,2018年收購軟體企業加州科技(California Technologies), 2019年又收購網路安全企業斯馬技術(Symantec),還包括其最大的一筆收購,去年年底收購了軟體巨頭VMware。這使得博通不僅僅是一家晶片製造商,而是一家多元化的技術平台企業。基於此,博通的獲利成長在未來幾年都有望保持強勁。

「得益於這些高收益的業務和AI熱推動的新增長潛力,博通的股價已漲至每股1400美元以上,這肯定會讓它面臨拆股的前景。」他稱。