2024年08月25日 15:33 市場資訊

資料來源:新浪財經

轉自:華爾街見聞

Hartnett認為,通脹回升和就業市場疲軟的現狀很難帶來“軟著陸”的前景,降息不一定利好股市。 統計顯示,鮑威爾在傑克遜霍爾年會上舉行的6次演講中,有5次導致了標普在未來3個月內平均下跌7.5%。

鮑威爾暗示即將降息后,經濟前景成美股走勢的一大決定性因素。

在本週三年度非農就業人數被大幅下修81萬人後,美銀著名策略師Michael Hartnett在其最新的Flow Show筆記中評論道,這顯示勞動力市場低迷,印證了他此前“較低的債券收益率正確地表明巨集觀經濟疲軟”的觀點。

而週五鮑威爾在傑克遜霍爾會議釋放鴿派信號,這是否意味著硬著陸的風險降低?

Hartnett的答案是否定的,他認為美聯儲的降息將出於經濟衰退而非“軟著陸”前景,而歷史上這種情況往往會帶來股市崩盤。

硬著陸“風險猶存,降息不一定利好股市

Hartnett認為,通脹回升和就業市場疲軟的現狀很難帶來“軟著陸”的前景。

相關數據還顯示,美國白領崗位的薪資水準基本持平去年、年初至今整體零售額實際增長為零、11%的信用卡拖欠時間超過90天,均意味著經濟低迷。

因此,Hartnett仍秉持對美債的看好立場,尤其認為做多30年期美債是應對四季度硬著陸風險上升的最佳對沖工具。

另一重加劇「硬著陸」風險的因素在於,全球企業盈利即將迎來「狼來了(Wile E Coyote)」時刻。

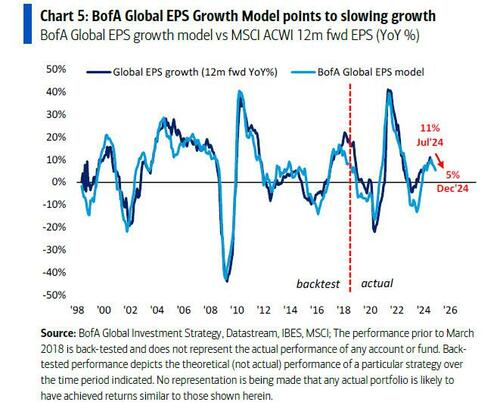

考慮到全球製造業PMI水準下滑、美債收益率曲線長期倒掛的影響等,Hartnett預計,全球企業每股收益的同比增速將從7月的11%降至12月的5%,其中7月是拐點。

因此,鮑威爾的鴿派轉向可能也不會如預期利好股市。

根據Hartnett的統計,鮑威爾在傑克遜霍爾年會共舉行了6次演講,其中有5次導致標普在未來3個月內平均下跌7.5%。

Hartnett預計,首次降息前市場不會迎來大量資金:

“降息不可能成為62億美元的貨幣市場基金和25億美元的私募資金流入市場的導火索。”

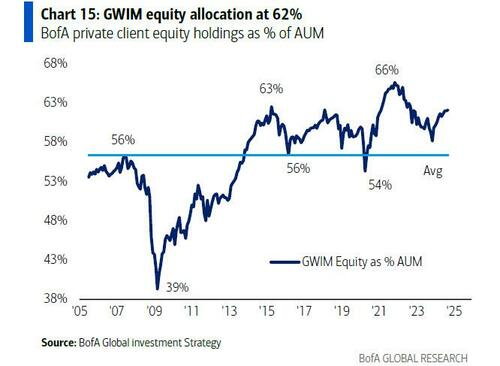

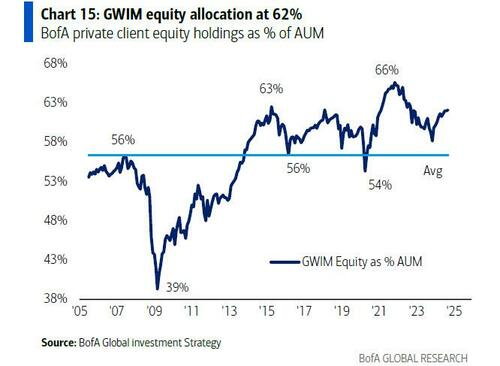

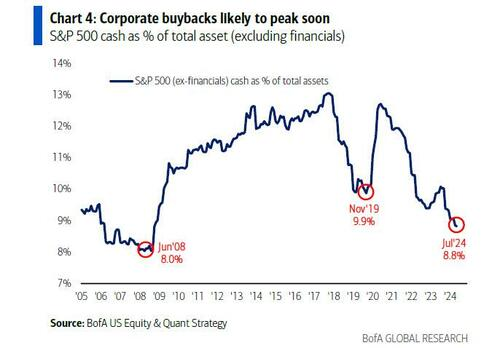

並且,該行的客戶數據顯示,私人客戶的股票配置已接近歷史高點的62%,而標普現金餘額已降至僅占資產的8.8%,這意味著個人投資者繼續買入以及企業回購股票的空間均不大,同樣傳遞出看跌的信號。

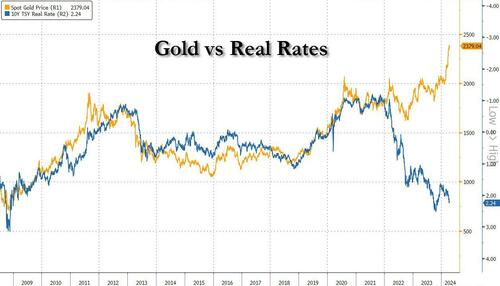

報告最後,Hartnett指出,黃金是今年以來唯一一個跑贏美國科技股的資產,也是所有資產類別中與股票相關性最低的資產之一,規模佔比達到16.1%,已經超越歐元成為全球第二大儲備資產。

Hartnett表示,今年以來金價的飆升不是由資金流入推動的,主要是各國央行大規模買入所推動的。

風險提示及免責條款

風險提示及免責條款市場有風險,投資需謹慎。 本文不構成個人投資建議,也未考慮到個別使用者特殊的投資目標、財務狀況或需要。 用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。 據此投資,責任自負。