2024年11月25日 21:43 每日經濟新聞

資料來源:新浪財經

當地時間11月20日(週三)盤后,英偉達公佈了截至2024年10月27日的2025財年第三財季業績。 公司當季銷售收入創新高,錄得351億美元,環比增長17%,同比增長94%。 這是自2024財年第一財季以來英偉達首次財季同比增速未翻倍,同時環比增速也有所放緩。

同時,英偉達的業績指引顯示,下個財季的營收還將進一步放緩。 以指引中值375億美元計算,英偉達預計,第四財季營收將同比增長約70%,雖然高於分析師一致預期的中值371億美元,但低於買方預期的388億美元,一些分析師的預期甚至高達410億美元。

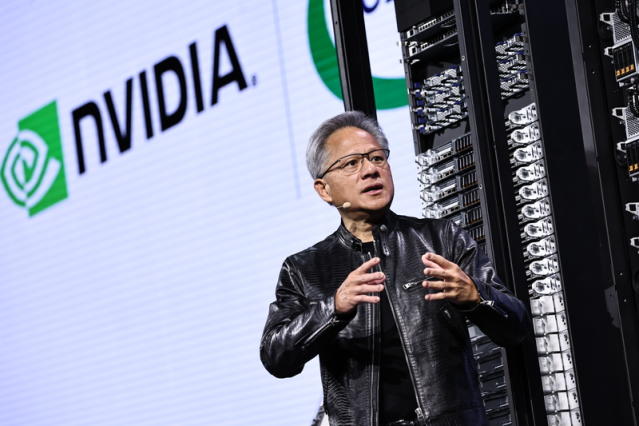

財報發佈后,當日收跌近0.8%的英偉達股價盤后跌幅擴大,一度跌約5%。 隨後,英偉達CEO黃仁勛攜一眾高管出席電話財報會議“安撫”投資者。

對於市場最關心的Blackwell架構晶元,黃仁勳稱,Blackwell晶元的設計瑕疵問題徹底解決,現已“全面投產”,並且強調這款備受期待的高性能晶元產品預計需求量將連續幾個季度遠遠超出預期。

Wedbush董事總經理、資深股票分析師Daniel Ives在英偉達財報公佈後發給《每日經濟新聞》記者的置評郵件中稱,“Blackwell代表了英偉達和整個AI革命的下一個前沿,我們相信市場仍低估了未來12到18個月乃至更長時間的需求曲線。 來自微軟(418.791.79, 0.43%, )、亞馬遜(201.454.33, 2.20%, )和谷歌(169.432.86, 1.72%, )的雲數據和AI數據中心支出表現強勁,這表明大規模的企業人工智慧需求正在釋放。 ”

投資管理公司Roundhill Investments CEO Dave Mazza也對記者表達了類似的觀點。 Mazza說:「除非出現意外的結構性問題,英偉達可以成為任何以科技為重點的投資組合的核心持股。 ”

不過,摩根士丹利(133.66-1.03, -0.76%, )分析師警告稱,供應鏈限制性因素可能影響英偉達股價短期走勢預期。

Blackwell全面投產

近日,有外媒消息稱,英偉達的下一代Blackwell處理器安裝在高容量伺服器機架時面臨過熱挑戰,這引發了谷歌等客戶的擔憂。

北京時間11月18日晚間,英偉達發言人在回復《每日經濟新聞》記者的置評郵件中稱,「英偉達GB200是有史以來最先進的計算機晶元,將它們集成到各種數據中心環境中需要與我們的客戶共同設計。 我們的客戶都在競相部署,我們正在與領先的雲服務提供者合作,將其作為我們工程團隊和流程的重要組成部分。 工程反覆運算是正常且符合預期的。 ”

在財報發佈后的電話會議上,黃仁勳表示,新產品系列Blackwell架構AI GPU的設計瑕疵問題已經徹底解決,現已“全面投產”。 他強調,這款備受期待的高性能AI GPU產品預計需求量將連續幾個季度遠遠超出預期。 英偉達高管預計Blackwell將在本季度出貨,未來一年將加快供應步伐。

據黃仁勳介紹,有兩大趨勢正在推動英偉達晶元在全球的普及:首先,整個計算領域從CPU支援的程式設計轉向GPU支援的機器學習; 其次,AI領域的全新產業發展。 他表示,隨著基礎模型製造商擴大AI預訓練、訓練后以及雲端AI推理算力的部署規模,對Hopper晶元的需求和對Blackwell晶元的期待“令人難以置信”。

公司CFO(首席財務官)Kress則表示,13000個Blackwell晶元樣品已發送給客戶。 每個客戶都在競相成為第一個進入市場的人。 Blackwell現在掌握在我們所有主要合作夥伴的手中,他們正在努力建立數據中心。 “她預計,Blackwell晶片出貨量將在明年增加,有望在2025財年第四財季為公司創造”數十億美元“的收入。

此外,當被問及特朗普政府可能加征的關稅是否會影響英偉達,黃仁勛回應稱:“無論新政府作出什麼決定,我們當然都會支援。 公司將完全遵守隨之而來的任何法規。 ”

市場前景樂觀

Wedbush董事總經理、資深股票分析師Daniel Ives在發給《每日經濟新聞》記者的置評郵件中稱,“Blackwell代表了英偉達和整個AI革命的下一個前沿,我們相信華爾街仍低估了未來12到18個月乃至更長時間的需求曲線。 上個月發佈的財報顯示,來自微軟、亞馬遜和谷歌的雲數據和AI數據中心支出表現強勁,這表明大規模的企業人工智慧需求正在釋放。 來自規模更小一些的公司如ServiceNow和Palantir的晶元需求也驗證了這一點。 ”

其他業內人士也對英偉達Blackwell晶元的前景持樂觀態度。

行業分析師預計,英偉達2025財年的營收將達到1261.6億美元,將比2024財年的609億美元增長一倍以上。 2026財年的收入將再增長45.6%,達到1836.7億美元。 市場對Blackwell的強勁需求可能會説明其大大超過這一目標。

除Blackwell晶片外,英偉達旗下其他晶元如Hopper系列也有強大的市場吸引力。

分析師預計,Hopper系列人工智慧晶片明年將為英偉達創造逾420億美元的收入。 美銀證券分析師Vivek Arya在報告中表示:「為了滿足激增的需求,每個雲計算客戶都需要部署盡可能多的人工智慧算力。 」

花旗稱,明年一季度英偉達數據中心銷售額預計將增加約30億~40億美元,公司毛利率預估為73%,比市場預期低約0.3個百分點;但從二季度開始,隨著Blackwell的採用率上升,英偉達晶元毛利率將有所改善,實現更“超出預期”的表現。

花旗還上調了英偉達2025財年、2026財年和2027財年的EPS預期,並把公司目標股價從150美元上調至170美元。

股價接下來如何走?

財報發佈后,收跌近0.8%的英偉達股價盤后跌幅擴大,一度跌約5%,后收窄多數跌幅。 2024年迄今,在AI浪潮的推動下,英偉達股價暴漲超200%,使其成為全球市值最高的公司,而在2023年,英偉達股價已經暴漲超240%。

對於英偉達接下來的走勢,業內人士仍然表現出極大的信心。

投資管理公司Roundhill Investments CEO Dave Mazza近日在接受《每日經濟新聞》記者採訪時表示,即使Blackwell晶元近日被曝出設計瑕疵,但也不會對英偉達的長期發展軌跡產生重大影響,因為英偉達在解決技術挑戰和提供行業領先產品方面有著良好的記錄; 並且,AI和數據中心市場對英偉達GPU的需求依然強勁。

英偉達目前是Roundhill Investments旗下美股七巨頭ETF(MAG7)的主要持倉之一,占整個投資組合的16.29%,僅次於特斯拉(338.59-13.97, -3.96%, )的17.83%。

Mazza說:「除非出現意外的結構性問題,英偉達可以成為任何以科技為重點的投資組合的核心持股。 雖然具體的交易決策可能取決於收益報告的細節,但我們對英偉達非常有信心。 」

與此同時,也有投行發表了相對謹慎的觀點。

摩根士丹利分析師就警告稱,供應鏈限制性因素可能影響英偉達股價短期走勢預期。 摩根資產管理分析師則稱,儘管英偉達目前領先優勢明顯,但後續面臨一眾競爭對手的挑戰。 多家半導體公司、雲服務提供者正在加緊搶占英偉達的市場份額。

此外,英偉達面臨的監管風險也不容小覷。 彭博社今年9月初披露,由於懷疑英偉達涉嫌壟斷市場,美國司法部已向該公司發出傳票,且調查人員一直在聯繫其他科技公司收集英偉達涉嫌壟斷的相關信息。 不過,英偉達公司已向媒體闢謠,稱並未收到美國司法部的傳票。

本月初,美國最高法院對一場英偉達涉證券欺詐的舊案展開分析。 2018年,黃仁勳曾宣稱英偉達業績持續受加密貨幣“挖礦”影響,后被指言過其實,導致英偉達背上證券欺詐官司。 美國最高法院本月初的研究並未得出結論,也未支援英偉達方面撤銷訴訟的要求。

英偉達財報成重要指引

隨著英偉達財報的發佈,市場也在關注其對科技板塊甚至整個美股市場的影響。

Mazza表示,英偉達的收益是科技行業尤其是AI領域的風向標。 一份強勁的報告加上樂觀的指引可能會重新點燃投資者對科技股的熱情,從而可能推動該行業的整體上漲。 相反,如果英偉達表現不佳或指引保守,可能會導致高增長科技股暫時回調。

美銀分析師在一份報告中稱,英偉達的三季報有可能引導美股市場的短期軌跡。 該行以Gonzalo Asis等分析師為首的分析師在報告中強調了英偉達在標普500指數中的重要地位,指出其“在過去一年中貢獻了標普500指數約20%的回報。 隨著美國大選後市場的反彈,我們認為英偉達的三季報可以決定美股的短期走勢。 ”

雖然大選結果、利率波動和美聯儲政策路徑等更廣泛的市場因素主導了當前市場的敘事,但期權數據凸顯出英偉達的盈利可能發揮更關鍵的作用。 美銀證券策略師表示,英偉達財報發佈時,標準普爾500指數的隱含波動率與英偉達自身的隱含波動率保持一致。

美銀分析師們解釋稱,期權市場給英偉達財報日分配的風險比要大於其他重大經濟事件,包括下一份非農就業報告、通脹數據,甚至是美聯儲FOMC 12月份的議息會議。

Ives對記者表示,「接下來科技領域仍將處於一個超級支出週期,這為科技股持續上漲到年底和2025年鋪平了道路。 我們仍預計,(其他科技公司)在英偉達GPU晶元上每花費1美元,整個美股科技股的盈利就會增加8~10美元。 我們對2025年的科技股依然堅定看漲。 」