2025年05月14日 13:22 市場資訊

資料來源:新浪財經

來源:華爾街見聞

花旗指出,當前美國資產的敘事邏輯將從關稅問題轉變到財政危機。 隨著DOGE縮減開支金額的減少和關稅收入下降,美國財政預算落地過程中可能再次引發期限溢價(term premium)飆升,進而導致美股下跌、美債收益率上升、美元走弱的“三殺”局面。

隨著敘事轉變,美國資產價格出現反彈上行,但花旗銀行認為當前美元升值只是短期現象,年內美國股債匯仍存“下殺”概率。

據追風交易台消息,5月13日花旗銀行發佈報告稱,儘管近期市場出現顯著上漲,美元走強,風險資產表現亮眼,但當前階段繼續追漲已不具吸引力,尤其是隨著經濟硬數據轉弱以及期限溢價上升的風險增加,市場可能面臨調整。

花旗報告強調,隨著DOGE縮減開支金額的減少和關稅收入下降,美國財政預算落地過程中可能再次引發期限溢價(term premium)飆升,進而導致美股下跌、美債收益率上升、美元走弱的“三殺”局面。

花旗研究認為,今夏風險是雙重的:

- 預算赤字擴大導致期限溢價再次飆升;

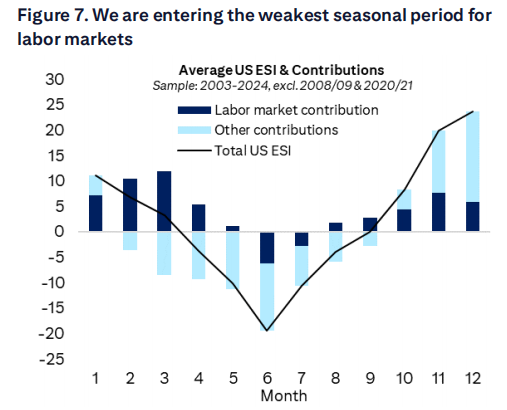

- 經濟硬數據開始顯示疲軟,尤其是勞動力市場數據季節性最弱的時期即將到來。

花旗預計5月勞動力市場報告可能開始顯示最近政策的負面影響,這可能導致美聯儲降息預期再次上升,從當前定價的50個基點回到此前的100個基點。

敘事轉變:從關稅問題到財政危機

花旗認為,投資者需要將特朗普政府政策連接起來理解。 DOGE計劃旨在削減成本,關稅意在增加收入,這些政策本意是協同工作,以便在不顯著增加財政赤字的情況下實施更大規模的減稅。

然而,DOGE和關稅政策實施過程中的混亂導致政策迅速逆轉,雖然這對風險資產是利好,但也意味著特朗普稅收法案最終版本可能導致比預期更大的財政赤字。

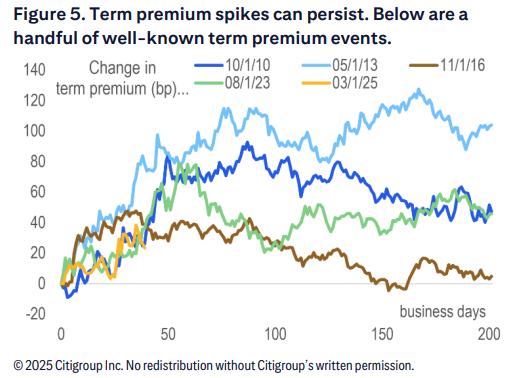

更為憂慮的是,花旗指出美國期限溢價已經處於高位。 花旗利率策略團隊將30年掉期利差作為期限溢價風險的信號,預計今年晚些時候利差將進一步收窄至-95個基點。

花旗稱歷史數據表明,期限溢價飆升狀態可能持續,隨著預算問題成為焦點,這種情況很可能再次發生。 此外,外國投資者對美債的需求仍然低迷,這將進一步加劇財政風險。

投資策略:美元反彈提供賣出機會

報告分析,當前的美元反彈提供了今年以更好價位賣出美元的機會。 花旗堅持認為,今年美元走弱是週期性而非結構性的。

分析師表示,在股票下跌、收益率上升的環境下,近期美元表現較差,結合美聯儲降息預期可能上升,這可能對美元構成雙重打擊,有望推動歐元(1.11970.0021, 0.19%, )/ 美元今年晚些時候向1.20水準邁進。

分析師特別關注瑞士法郎多頭頭寸作為安全避險的吸引力,同時指出瑞士央行在製藥行業關稅問題上無法干預,因為這可能被視為貨幣操縱。 美元/瑞郎(0.8399-0.0018, -0.21%, )最近的反彈使風險/回報比對做空有吸引力。

花旗強調,隨著主導市場敘事從關稅問題轉向財政風險,投資者應當密切關注美國30年國債收益率是否突破5%關鍵水準以及收益率曲線是否陡峭化,作為期限溢價風險增加的信號,為可能出現的風險資產調整和美元走弱提前做好準備。