2025年06月03日 09:03 市場資訊

資料來源:新浪財經

華爾街見聞

大摩認為,《大漂亮法案》的899條款有效地為美國政府“將貿易戰轉變為資本戰創造了空間”,如果美債被納入899條款的徵稅範圍,預計美債收益率曲線將進一步陡化、美元下行風險加大。 目前市場寄希望於參議院能在最終立法中澄清899條款的適用範圍。

面對隱藏在《大漂亮法案》中的第899條稅收條款,大摩警告華爾街面臨史上最大“資本稅”衝擊。

華爾街見聞此前提及,在美國眾議院此前通過的《大漂亮法案》稅收與支出議案中,一條標題為“針對不公平外國稅收的執法補救措施”的條款提出,對於被美國認定存在“歧視性”稅收政策的國家,將大幅提高該國企業和個人在美投資的稅率。

據追風交易台消息,摩根士丹利分析師Michael Zezas領銜的團隊在最新研報中表示,儘管899條款的立法初衷似乎並非針對固定收益資產,但其模糊措辭已引發投資者對持有美國國債、企業債及證券化產品額外成本的擔憂。

如果參議院未能澄清適用範圍,市場可能面臨美債收益率曲線陡化、美元走弱及信用利差擴大的多重衝擊。

萬億美元級別的稅收「核彈」即將引爆

報告指出,899條款的殺傷力在於其「遞增式懲罰稅」設計:對被認定存在「歧視性」稅收政策國家的投資者,首先提高5個百分點稅率,然後每年再增加5個百分點,最高可達20個百分點的額外稅負。

並且,該條款涵蓋的目標極其廣泛,包括美國被動收入、房地產投資、商業利潤,甚至可能波及外國央行和主權財富基金——這些此前享受免稅待遇的「特權階層」。。

儘管目前文本暗示固定收益資產可能不在範圍內,但專家們仍對「金融資產」是否會被納入「實際資產」範疇存在分歧。

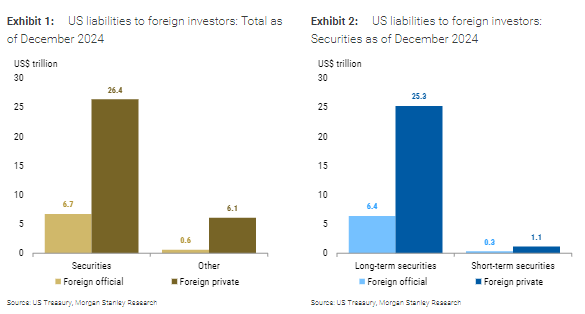

報告數據顯示,截至2024年12月,美國對外國實體的總負債高達39.8萬億美元,占名義GDP的134%。 其中,證券持有佔83%,長期證券佔比更是高達96%。

這意味著,外國官方投資者在美國固收市場的佔比遠高於股票市場,任何稅收政策的變化都可能對美債收益率曲線產生直接影響。

899條款可能會帶來哪些衝擊?

第899條款的影響遠超稅收本身。 報告指出,該條款有效地為美國政府“將貿易戰轉變為資本戰創造了空間”,特別是在法院限制特朗普貿易政策的背景下。

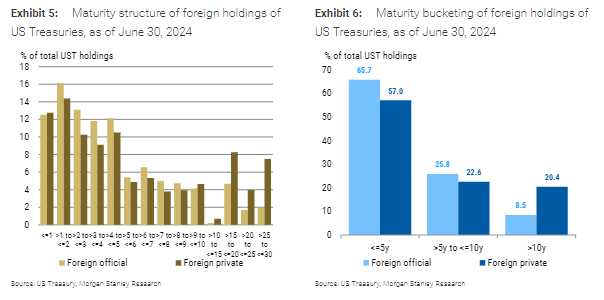

報告顯示,外國官方投資者和私人投資者在美債市場中的持有量大致相當,但外國私人投資者持有較長期限的國債,而官方投資者偏好短期限,一旦稅收成本上升,長期國債可能面臨更大賣壓。

如果美國國債被納入899條款的徵稅範圍,私人投資者將比央行更快做出反應,導致收益率曲線進一步陡化。

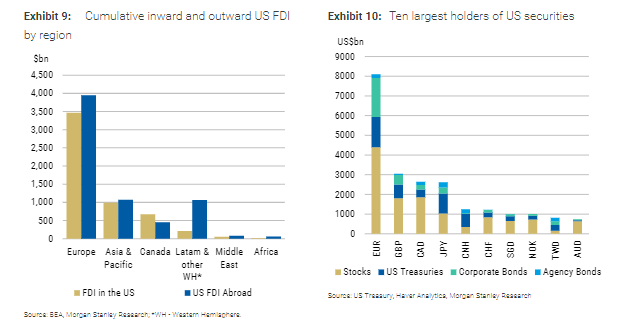

而歐洲可能淪為最大的“受害者”。 根據美國商務部數據,截至2023年,美國5.39萬億美元外國直接投資中,3.5萬億美元來自歐洲。 TIC數據顯示,歐元區國家是美國固定收益和股票證券的最大持有者。

對美元而言,這是一個明確的利空信號。

報告稱,美國4%的經常帳戶逆差嚴重依賴外國資本流入,而第899條款將使外國投資者在美部署資本變得“不那麼有吸引力”,若政策信號不利,美元可能對G10安全貨幣如歐元、日元和瑞郎進一步走弱。

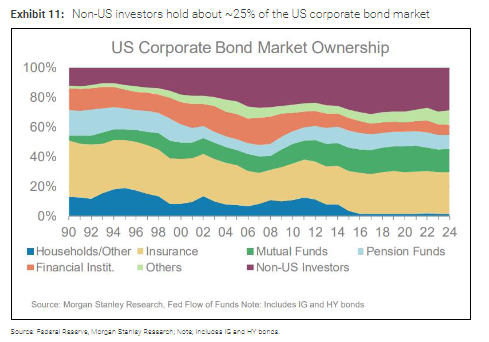

企業債方面,流動性壓力與利差可能會擴大。 報告顯示,外國投資者持有美國企業債的比例約為25%,若額外稅收成本施加於此,市場可能面臨流動性壓力和短期波動。

而如果美債免稅而企業債被徵稅,信用利差將顯著擴大,投資級債券可能比高收益債券受創更重。

在證券化產品領域,外國投資者對代理債券(Agency Bonds)的需求較對證券化信用的需求更顯著。

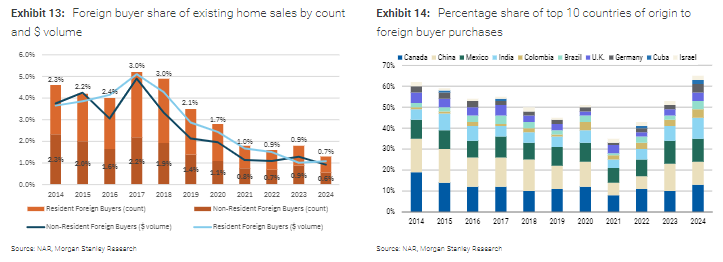

報告指出,若稅收政策對非政府擔保資產不利,GNMA抵押支持證券(MBS)可能相對受益。 而對於底層資產,商業地產(CRE)中外國買家佔比5-10%,遠高於住宅地產(低於2%),稅收變化可能對CRE估值造成更大衝擊。

此外,報告還特別警告了對沖基金面臨的風險。 根據條款定義,非美國公司如果50%以上股權由「適用人員」持有,即使沒有單一持股人達到50%,也可能被歸類為「適用人員」。

報告指出,稅率上升20個百分點將有效消除任何套利或相對價值盈利機會,這意味著大量依賴美國市場進行跨境套利的量化對沖基金,可能面臨商業模式的根本性衝擊。

參議院成為最後的「救命稻草」?

不過,報告同時補充表示,899條款最壞情景成真的可能性仍不確定。

報告指出,首先,如果該條款真的適用於所有金融資產,國會預算辦公室(JCT)給出的1160億美元的十年期收入預估將“嚴重低估”。 數萬億美元的外國持有資產如果全部納入徵稅範圍,收入應該遠超這一數位。

其次,該條款的主要目的是為美國在稅收和貿易談判中提供「槓桿」,眾議院籌款委員會主席Jason Smith甚至表示“希望它永遠不會生效”。

目前,市場寄希望於參議院能在最終立法中澄清899條款的適用範圍。

報告稱,參議院有政策和程式上的動機對條款進行審查,包括明確收入範圍、調整適用主體及推遲生效日期等。

報告表示,在參議院的細節或指導意見出臺之前,預計那些有較高概率被納入範圍的資產投資者將“越來越感到緊張”。