2022年11月16日 10:33智通財經APP

資料來源:新浪財經

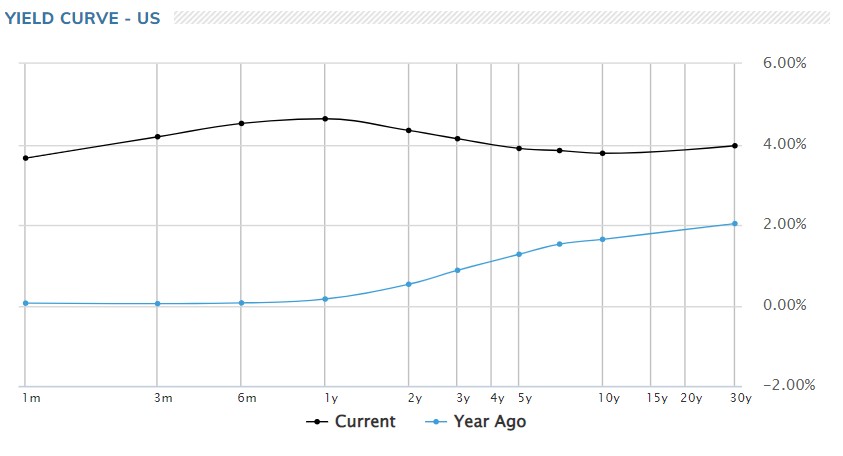

智通財經瞭解到,近一年來美債收益率持續飆升,2年期美債收益率一度升至4.8%這一2007年以來的新高,影響全球資產定價的10年期美債收益率一度升至4.3%這一15年來新高。 儘管近期美債收益率持續下滑,但市場對於加息再度升溫以及收益率回升的擔憂仍然存在,並且自今年以來美債收益率曲線持續倒掛,意味著市場對於經濟衰退的擔憂還未降溫。

美債收益率與價格呈反向趨勢,前者暴漲,意味著美債價格暴跌。 美聯儲今年開啟縮表,加上美債最大買家——日本政府今年大幅減持美債,一些歐洲國家政府今年也跟隨減持美債,因此引發了金融市場投資者對於美債流動性的關注,市場擔心其他的美債買家不足以承接如此巨額的流動性。 根據聯儲縮表計劃,未來的三年裡美聯儲一共要縮減約3萬億美元資產總額,其中大部分為美國國債,與此同時,根據已披露數據,日本官方機構已拋售高達2000億美元美債,其中在8月,日本各官方機構曾大幅拋售高達345億美債。 一些銀行和養老金透露不排除未來繼續減持。

“我們擔心美國國債市場缺乏足夠的流動性支撐。” 美國財長耶倫在10月曾指出,她表示,財政部正在努力支撐美國國債市場,她擔心美國國債交易可能出現崩潰。

政策制定者和市場參與者正在密切關注美國國債市場的流動性狀況,若美債因流動性不足而深陷暴跌,對於全球資本市場將產生重大負面影響。 美債的流動性非常重要,因為流動性對於美國國債在金融市場的許多重要途徑至關重要,有著「全球資產定價之錨定」之稱的10年期美債收益率更是影響全球資產的價值走向,當前市場的流動性究竟如何? 在高於平常的波動率下,這種流動性屬於正常還是不同尋常?

一些分析人士評估了國債市場流動性的近期演變及其與價格波動性之間的關係,發現儘管市場在2022年的流動性有所下降,但在考慮到高水準的波動性之後,市場的流動性並不像一些經濟學家預測的那樣“異常缺乏”,不過流動性確實不太樂觀,需要警惕流動性危機。

為什麼流動性很重要?

美國國債市場是世界上規模最大、流動性最強的政府證券市場。 美國國債被用來為美國政府提供資金支援,管理利率風險,作為無風險的基準為其他金融工具提供定價基礎,並且美債是美聯儲執行貨幣政策的重要工具之一。

總的來說,擁有一個具備強大流動的市場對所有這些目標都相對重要,因此金融市場的投資活動參與者和政策制定者都對美債市場有著極高的關注度。

如何量化流動性

流動性通常指的是快速將一種資產轉換為現金(或反方向操作)的成本,可以用多種方式衡量。 市場通常使用三種常用的衡量標準,使用交易商間市場的高頻數據計算:買賣價差、訂單深度和價格影響。

這些衡量標準基於最近拍賣的2年期、5年期和10年期美債(這是三種交易最活躍的國債,如本文所示),並按紐約交易時間(定義為早7點至下午5點)計算。 數據來源是BrokerTec,有預測數據顯示該機構統計的交易量占電子交易商間經紀商市場交易量的80%。

總體而言,2022年的美債市場流動性相對不足

買賣價差——一種證券的最低要價和最高出價之間的差額——是最受歡迎的流動性指標之一。 如下圖所示,買賣價差在2022年擴大,但仍遠低於2020年3月與新冠疫情相關的中斷期間觀察到的水準。 與美國國債的平均水準和2020年3月的水準相比,2年期國債的差額有所擴大。

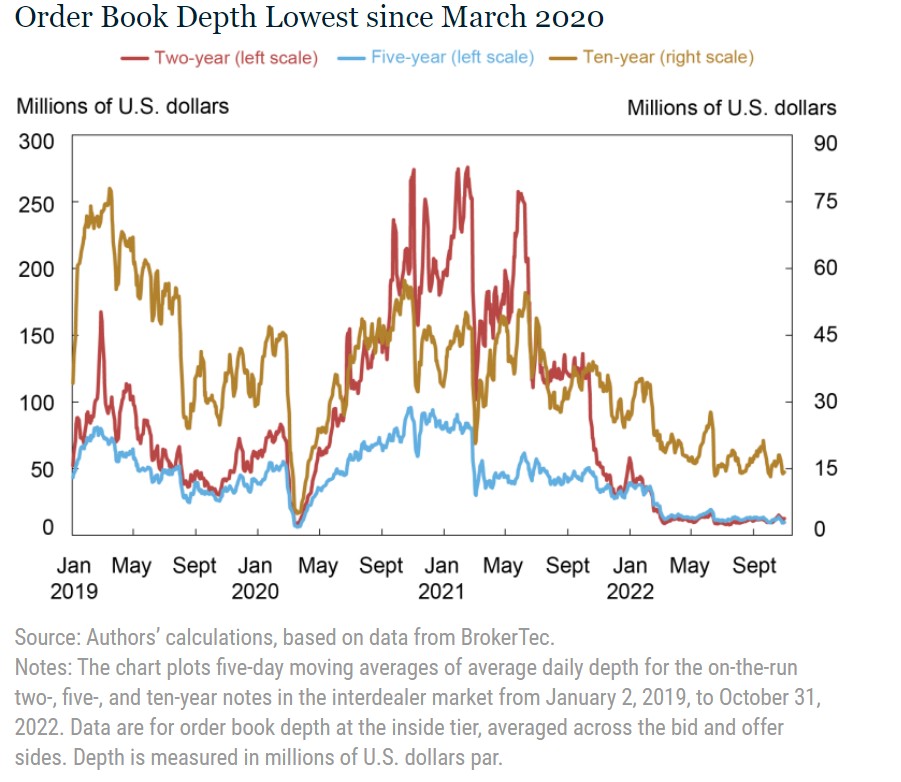

買賣價差略有擴大

下一個圖表描繪的是「訂單深度」 衡量的是在最佳買入和賣出價格下可供買賣的證券的平均數量。 深度水準再次表明,2022年的流動性將相對較差,但不同證券之間的差異更為顯著。 2年期美國國債的深度與2020年3月的水平相當,而5年期美債的深度仍略高於2020年3月的水準,而10年期美債的深度則明顯高於2020年3月的水準。

對交易“價格影響”的衡量也表明,流動性明顯惡化。 下一圖表繪製了凈訂單流(即買方發起的交易量減去賣方發起的交易量)之中每1億美元交易的預期價格影響。 更高指標的價格影響則意味著流動性減少。 數據顯示,今年的價格影響很大,與2020年3月的情況相比,2年期美債的影響更明顯。 也就是說,價格影響似乎在6月底和7月達到頂峰,在最近(10月)有所下降。

圖表的統計時間從2019年開始分析流動性,原因之一是為了突出2022年的事態發展,另一個重要原因是,2年期美債的最低價格增量在2018年底減半,導致該債券的買賣價差和深度序列出現中斷。

總而言之,圖表描繪出了較長的時間序列的買賣價差,訂單帳面深度,和價格影響。 更長遠的歷史數據表明,目前2年期美債的價格影響水準與2007-09年全球金融危機期間以及2020年3月的水平相當。

至關重要的指標:「美債流動性與波動性」是否趨於一致?

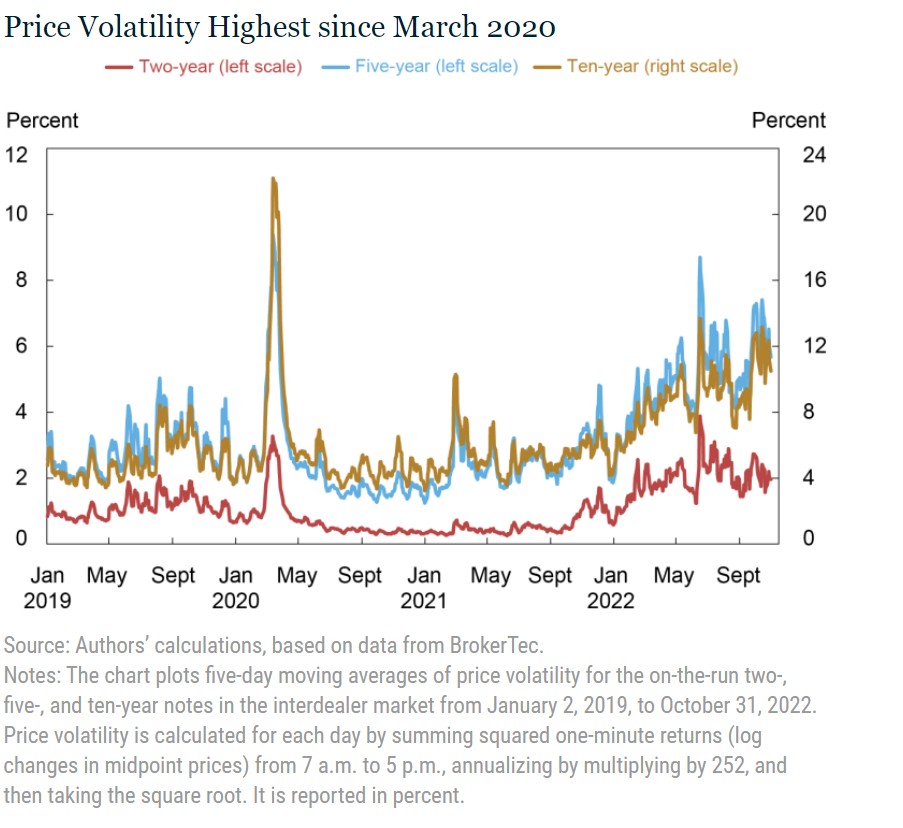

新冠疫情引發的供應中斷,高通脹率、政策不確定性和地緣政治衝突,導致利率預期路徑的不確定性大幅增加,進而導致2022年美債價格大幅波動,如下圖所示。 與流動性一樣,最近2年期美債的波動性相對於歷史水準尤其高,這可能反映了短期貨幣政策的不確定性在解釋當前形勢方面的重要性。

波動性導致做市商擴大其買賣價差,在任何給定價格下都降低了交易深度(以管理持倉風險增加),並增加對交易的“價格影響”,這說明了眾所周知的波動性和流動性之間的負關係。

自2020年3月以來,價格波動最高——不同期限美債價格波動的5日移動平均值。

流動性與波動性

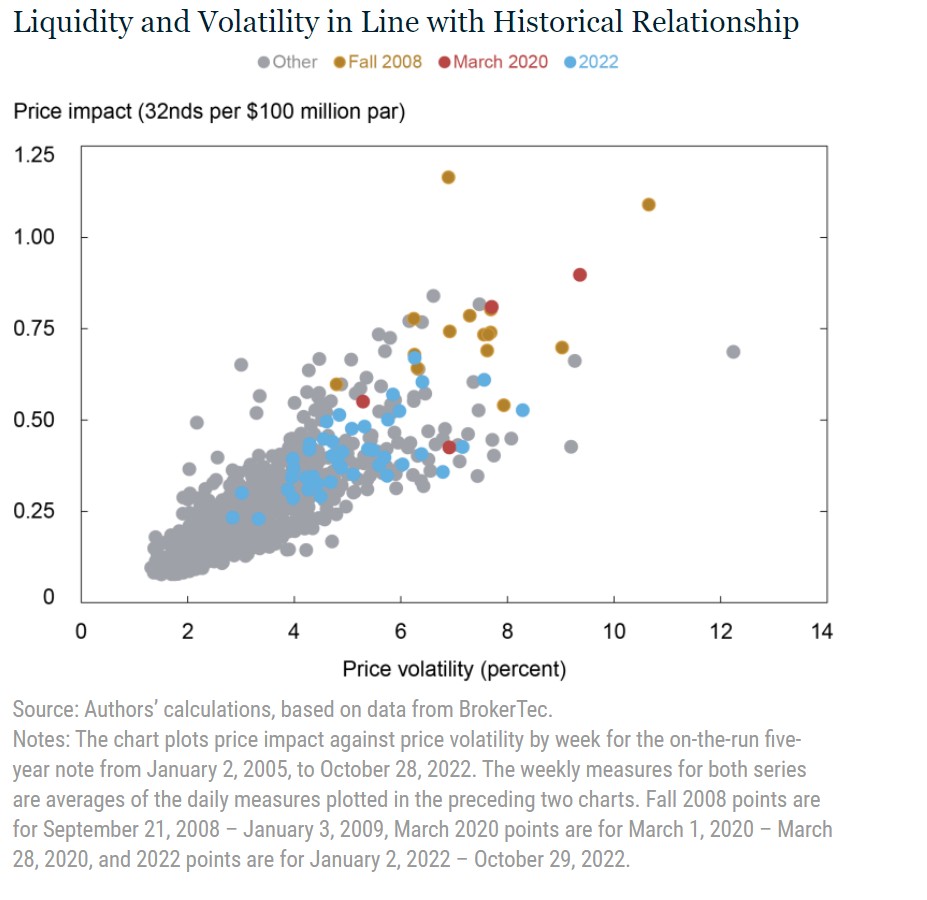

為了評估在波動水準下的流動性是否異常,5年期美債的價格影響與波動率的散點圖或許能夠說明情況,如下圖所示,圖表顯示2022年的觀測結果(藍色部分)與歷史關係一致。 也就是說,當前的流動性水準與當前的波動性水準是基本一致的,正如這兩個變數之間的歷史關係所暗示的那樣。

流動性與波動率符合歷史關係

對於10年期美債來說也是如此,而對於2年期美債,有充分的證據表明,在2022年的高波動性(2008年秋季和2020年3月也發生過)基準之下,價格影響高於預期水準,也就是說波動性高而流動性相對不足。

前面的分析是基於已實現的價格波動,即價格實際變化的多少。 接下來用隱含(或預期)價格波動率(由ICE BofAML MOVE指數衡量)重複分析,發現2022年的結果類似。 也就是說,5年期和10年期美債的流動性符合流動性數據和預期波動率之間的歷史關係,而2年期國債的流動性則小幅偏離歷史水準,也就是說流動性與波動性水準不一致。

交易量仍然穩定

儘管市場波動劇烈且流動性相對而言不足,但今年以來交易量一直保持穩定。 高流動性下的高交易量在國債市場很常見,在長期資本管理公司幾近破產的市場動蕩、2007-09年金融危機期間、2014年10月15日的閃光反彈期間以及2020年3月與新冠疫情相關的動蕩期間也被觀察到。 高度的不確定性時期與高波動性和流動性不足有關,但也與高交易需求有關。

流動性問題會愈演愈烈嗎?

一些分析人士認為,投資者有充分的理由對美債市場的流動性問題持謹慎態度。 儘管美國國債市場的流動性一直與波動性保持一致,但仍有理由保持謹慎,像短期美債,比如2年期美債已經敲響流動性警鐘。 自2020年3月以來,隨著美國國債市場餘額繼續增長,市場能否平穩處理大規模資金流動的能力一直是人們持續關注的問題。

此外,低於通常意義上的流動性意味著流動性衝擊將對價格產生比通常更大的影響,更有可能在證券銷售、波動性和流動性相對匱乏之間形成一個負反饋迴圈。 因此,對於政策制定者來說,密切監測美國國債市場的流動性,並繼續努力提振市場的韌性仍然很重要。