2022年11月29日 08:51第一財經

資料來源:新浪財經

勞動力市場或預警衰退風險。

在通脹放緩預期和美聯儲釋放激進政策接近終點的信號之後,樂觀情緒推動美股走出了10月初的年內低位。

然而隨著加息周期的推進,經濟下行風險已不容忽視,即將公佈的非農就業報告或進一步顯示勞動力市場鬆動的跡象。 與此同時,機構下調了明年企業盈利預測,衰退模式下美股將在明年一季度考驗新底部。

就業市場或將預警衰退

為了抑制高企的通脹壓力,美聯儲正以近四十年來最激進的加息週期予以應對。 然而高利率已經開始打壓商業投資,咨商會領先指標和標普全球採購經理人指數(PMI)數據近幾個月持續走低,外界對於經濟衰退的擔憂有所升溫。

歷史顯示,經濟衰退往往伴隨著失業率快速飆升。 因此,美聯儲能否在不引發大規模裁員的情況下抑制高通(118.38-1.16, -0.97%, )脹成為了穩住經濟的關鍵 。 美聯儲內部並不悲觀,因為美國正面臨有史以來最嚴重的工作力短缺時期。 美聯儲主席鮑威爾指出,還沒有看到勞動力市場真正疲軟的跡象,整體仍然“供需失衡”。 每名失業者對應職位空缺數量創紀錄,公司可以通過讓職位空缺填補而不是裁員來應對經濟壓力。 克利夫蘭聯儲主席梅斯特(Loretta Mester)則表示,鑒於過去兩年吸引和留住工人的難度很大,企業會考慮留住工人。 “如果是這樣的話,我們可以看到失業率的上升幅度低於經濟放緩時的典型情況。” 她補充道。

然而,科技行業面臨的困境可能是危機的預警。 近期包括亞馬遜(92.42-1.53, -1.63%, )、臉書(Facebook)母公司Meta、蘋果(141.17-3.05, -2.11%, )在內的多家企業宣佈了裁員或凍結招聘的決定。 資產管理機構BK Asset Management宏觀策略師施羅斯伯格(Boris Schlossberg)在接受第一財經記者採訪時表示,美國經濟寒冬下不少企業正在採取行動,當然失業率不會馬上大幅波動,這將取決於經濟下行的速度和持續時間。

就業搜尋引擎 ZipRecruiter首席經濟學家波拉克(Julia Pollak)結合最新統計分析稱,科技行業職位的招聘數量在5月份達到峰值,有超過190萬個職位,但6月份美聯儲首次上調75個基點後,招聘人數開始下降。 10月份,科技類職位的招聘人數已經降至130萬。 目前的趨勢與正常時期有所不同,因為科技公司正在削減成本併為可能的衰退做好準備。

根據紐約聯儲發佈的消費者預期調查,受訪者對經濟前景的不確定性愈發感到擔憂,預計一年後失業率會上升的人數比例達到2020年4月以來最高水準。 美債市場也反映出悲觀的畫面,2年期/10年期和3個月/10年期收益曲線均出現明顯倒掛,前者甚至創下了上世紀80年代以來新高。 施羅斯伯格認為,顯然近期股市和債市的走勢有所背離,但無論是結合歷史,還是分析這次現象背後的原因,美債的警告信號必須重視。 他預計,明年上半年可能是美國經濟最艱難的時刻 。

本週五美國將公佈11月非農就業報告,市場預計新增就業崗位將降至20萬,續創年內低位,失業率將升至3.8%。 按照美聯儲9月公佈的預測,隨著經濟進一步放緩,預計明年底失業率可能升至4.4%。 不過已有機構預測,如果因為貨幣政策過於激進導致出現深度衰退,失業率或飆升至6%以上,進而可能造成數百萬人失業。

美股明年一季度再探底?

結合經濟衰退的壓力,認為美股將在明年考驗新的底部的觀點並不少見。 凱投宏觀指出,對通脹降溫跡象的緩解最終將被對全球經濟衰退的擔憂所取代,標普500指數將在2023年初考驗3200點。 “儘管股市近期受到了政策預期推動的美債收益率下降提振,短期這種順風可能將持續下去,但經濟前景的擔憂會最終被正視和消化。” 報告稱。

對今年美股走勢作出準確預判的摩根士丹利(91.081.19, 1.32%, )首席股票策略師威爾遜(Michael Wilson)認為, 標普500指數將在明年第一季度迎來3000至3300點的新價格區間,這會有一個極好的“買入機會”。 “因為到明年年底的時候,我們將著眼於2024年企業收益的再次加速增長。 我認為我們已經進入了熊市最後階段,但最後階段可能非常具有挑戰性。 ”

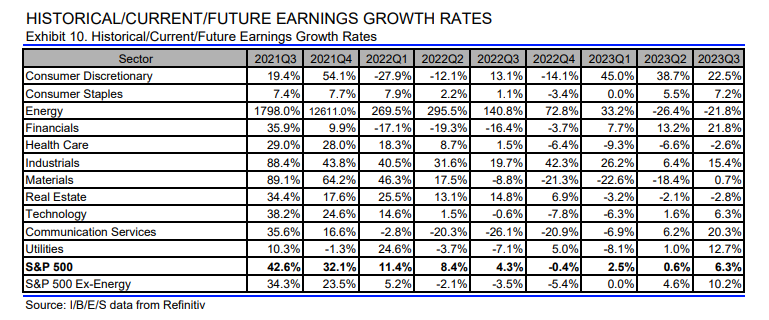

事實上,對於經濟前景的擔憂已經反映在了機構對企業利潤的預期上。 包括高盛(383.711.35, 0.35%, )和美銀美林在內的多家機構稱,預計企業盈利增長將停滯不前,這可能會給股指帶來更大的下行壓力。 財經數據供應商Refinitiv匯總分析師的最新預測統計顯示,美企盈利將在明年一季度見底,這可能成為行情新的起點。

另一方面,美聯儲加息週期也是重要參考因素。 美國銀行(370.14, 0.38%, )統計發現,在過去70年中,美國股市往往在美聯儲政策轉向之前不會觸底。

根據芝商所(CME)利率觀察工具(FedWatch),聯邦基金利率將在明年上半年達到峰值,並有望在明年四季度開始降息。 然而,不確定性依然存在。 荷蘭國際(12.010.19, 1.61%, )集團ING發出警告,由於通脹仍遠高於美聯儲2%的目標,美聯儲可能需要將利率維持在更高的水準以更長的時間,這將給股市帶來更多痛苦, 風險資產只有在通脹明顯放緩和美聯儲不再強硬的背景下才能明顯回升。