2022年12月12日 11:33 市場資訊

資料來源:新浪財經

匯通財經APP訊——今年以來,由美聯儲領銜的全球央行緊縮風暴,令世界各地的投資者叫苦不迭:隨著持續的高通脹使各國央行大幅偏離了年初預計的政策軌道,金融市場不得不應對利率風險的大幅上升。 在此過程中,對金融環境收緊的擔憂不斷加劇,借貸成本飆升的衝擊波也從股債市場持續蔓延到了其他領域。

而本周,2022一整年圍繞全球央行緊縮風暴演繹出的“故事”,或許就將迎來一個“大結局”——包括美英歐等全球各大央行的年終議息會議,將一同為這40年來加息力度最大的一年畫上句號。 儘管經濟增長已經出現放緩跡象,但它們抗擊通脹的努力仍未結束。

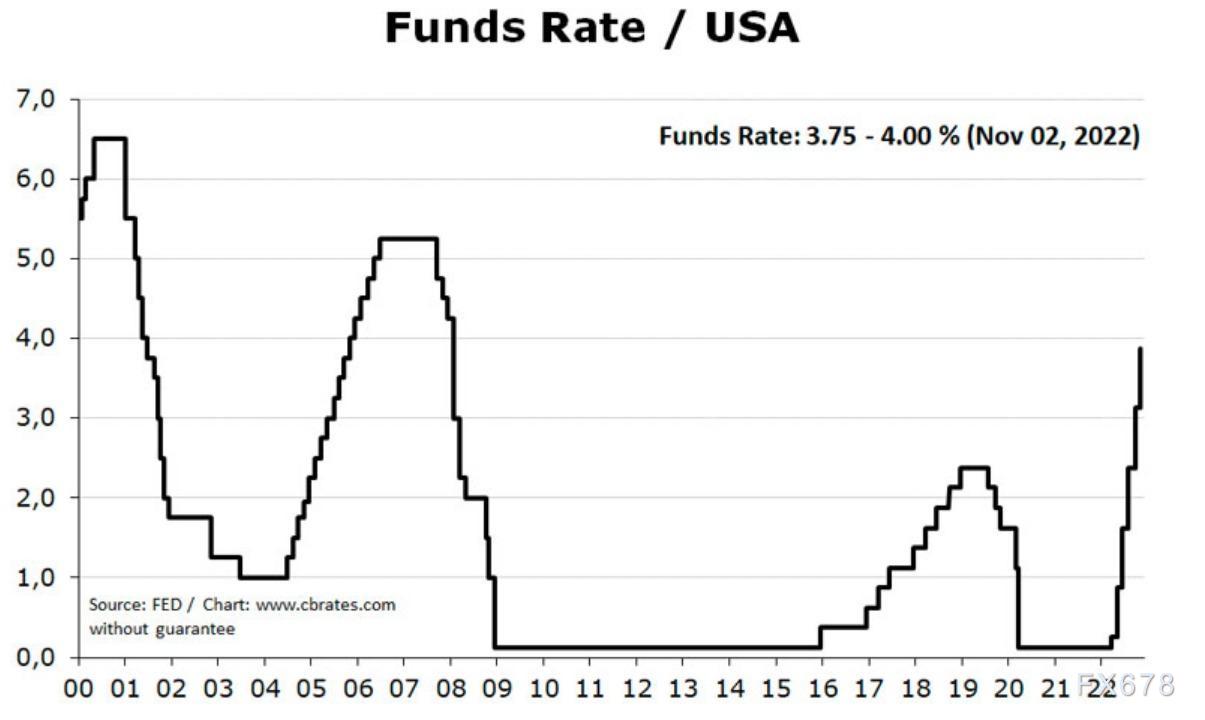

美聯儲將於日期:周四淩晨3點公佈12月利率決議,目前市場已普遍預計其將宣佈加息50個基點,至4.25%-4.5%的區間,這也將是聯邦基金利率目標區間自2007年以來的最高水準。

而在美聯儲公佈利率決議後的不到24小時內,歐洲央行、英國央行、瑞士央行、挪威央行、菲律賓央行、墨西哥央行等,也將公佈年內最後一份利率決議。 目前,業內普遍預計歐洲央行和英國央行可能也會加息50個基點,而其他央行的借貸成本也料將上升。

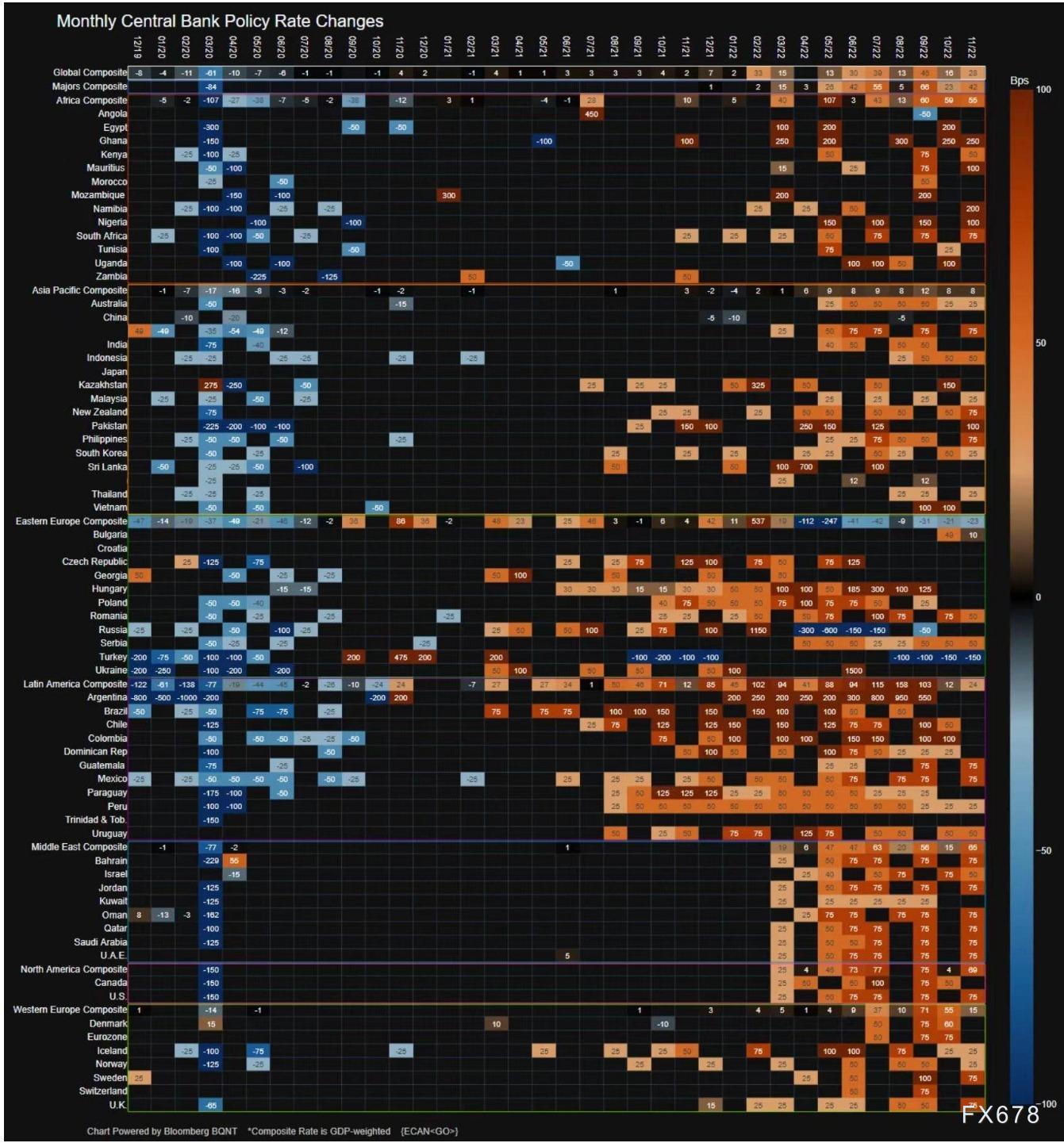

下圖是業內最齊全的一份過去三年間(2019年12月-2022年11月),全球央行的政策利率變動的情況:

注:藍色為降息,橙色為升息

從這份新冠疫情爆發以來的統計圖表中,我們不難看出全球各國央行從競相放水試圖拯救經濟,到通脹失控被迫瘋狂加息的轉變。

根據美國銀行的統計,全球主要央行今年已加息了約275次,而降息的次數則僅有13次(俄羅斯和土耳其包攬)。

超過50家央行在今年曾執行過罕見的單次75個基點幅度的加息,其中一些央行緊隨美聯儲的步伐,反覆執行了多次大幅加息。

顯然,這一年的結束和開始大不相同。 在今年年初,儘管大多數政策制定者承認,他們錯誤地押注地2021年的通脹飆升將很快消退,但他們當時仍假設可以通過穩步的緊縮政策來抑制物價。 而如今再回過頭來看,他們當時的一些鴿派言論早已在肆虐的高通脹下淪為了“笑柄”。

至於眼下,最大的問題顯然是:當各國央行在本周完全年內最後一次加息后,2023年又將會發生什麼?

最糟糕的情況無疑是:通脹依然頑固,經濟衰退則驟然而至,令各國央行陷入滯脹的噩夢之中。 而最理想的情況則是:通脹回落得足夠快,使各國政策制定者能夠停止提高利率,並考慮降息以促進增長…… 而究竟哪一種情況會在明年發生? 各國央媽們眼下又是如何看待明年政策路徑的? 一切或許都有待我們「且行且看」。

以下是對本周將舉行年內最後一場議息會議的主要央行的背景介紹:

美聯儲

接受權威媒體調查的經濟學家普遍預計,美聯儲在連續四次加息75個基點後,本周料將加息步伐放緩至50個基點。 美聯儲將於日期:周四淩晨3點公佈12月利率決議,同時公佈的還將有每季度更新的利率點陣圖和最新經濟預測。

在點陣圖預測方面,調查經濟學家的預測顯示,聯邦公開市場委員會的利率點陣圖中值料將顯示基準利率在2023年達到4.9%的峰值——以反映4.75%-5%的目標區間; 9月時作出的預測則為4.6%。

美聯儲主席鮑威爾曾認為,即使在經濟疲軟的情況下,也需要更長時間保持高利率來降低物價壓力,而且在抗通脹的鬥爭中他不希望犯下過早軟化的錯誤。 美聯儲在1970年代和1980年代初曾犯下這種錯誤,助長了持續高企的通膨,導致美聯儲只能通過引發嚴重衰退來降低通脹。

鮑威爾在11月30日表示,下次會議的加息步伐可能會有所緩和——這表明會是半個百分點的加息; 但他也表示更重要的是利率峰值和停留時間。

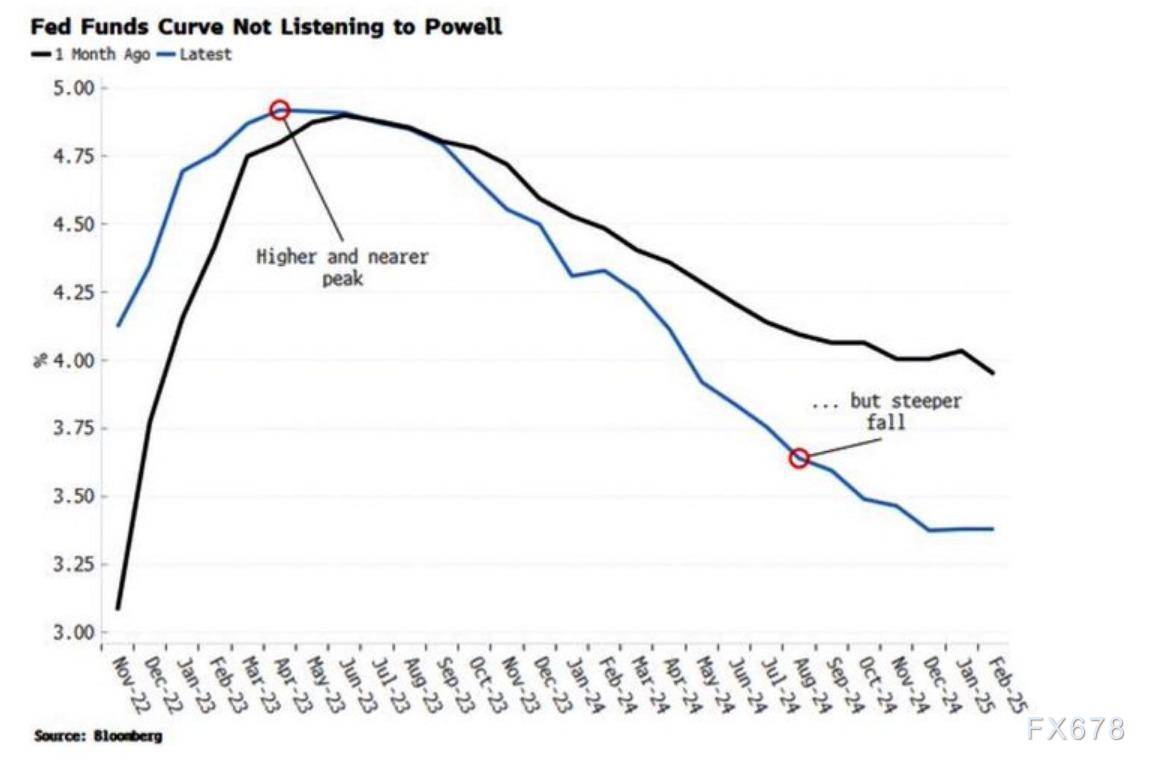

目前,美聯儲與金融市場押注之間最大的分歧,其實是在明年是否會降息的話題上。 金融市場同意美聯儲近期放緩加息步伐的願景,但認為明年晚些時候利率將從峰值迅速回落(即降息)。 而美聯儲官員們則一直在傳達政策利率可能會在一段時間內保持在峰值水平的資訊。 這一分歧的走向很可能將成為本周利率決議的「重頭戲」。

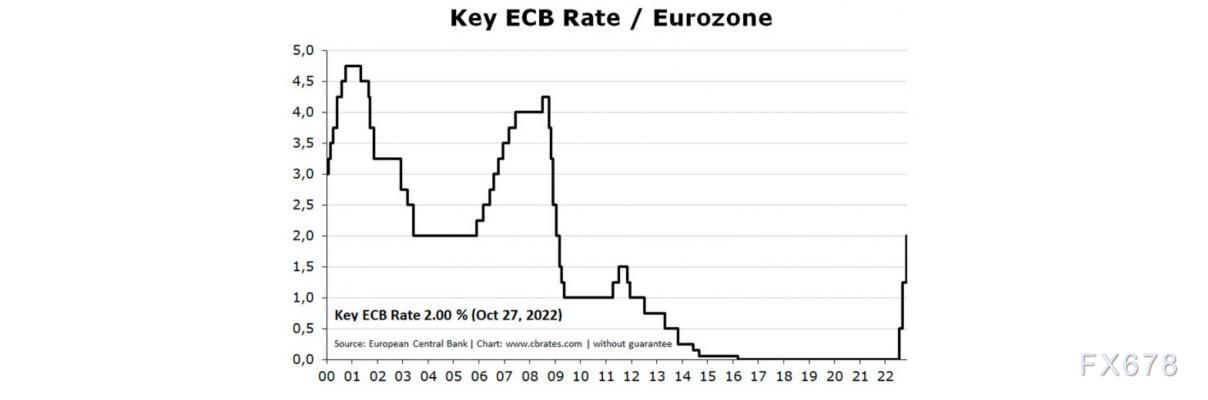

歐洲央行

歐洲央行將於日期:週四20:15公佈12月利率決議。 目前業內普遍預計歐洲央行本周將加息50個基點,上月歐元(1.05430.0004, 0.04%, )區通脹在一年半以來首次放緩。 然而,鑒於當地CPI增速仍高達10%,也不能完全排除歐洲央行連續第三次加息75個基點的可能性,一些立場更為強硬的利率制定者已經暗示,他們支援這一力度的加息。

歐洲央行本周還將公佈最新的季度經濟預測,其對2023年的經濟增長預測可能會被下調而,通脹預測可能會被上調。 儘管歐洲央行正在實行歐元史上最為有力的貨幣緊縮,但媒體調查中超過一半的受訪者稱歐洲央行在應對通脹方面仍然落後,通脹達到了2%目標的五倍。

此外,歐洲央行本周利率決議的另一「重頭戲」當屬可能宣布進行量化緊縮(QT),經濟學家們預計這一緊縮行動將在明年一季度正式落地。 接受媒體調查的逾九成經濟學家認為,量化緊縮會以允許債券到期,而非央行主動賣出的方式來進行。

英國央行

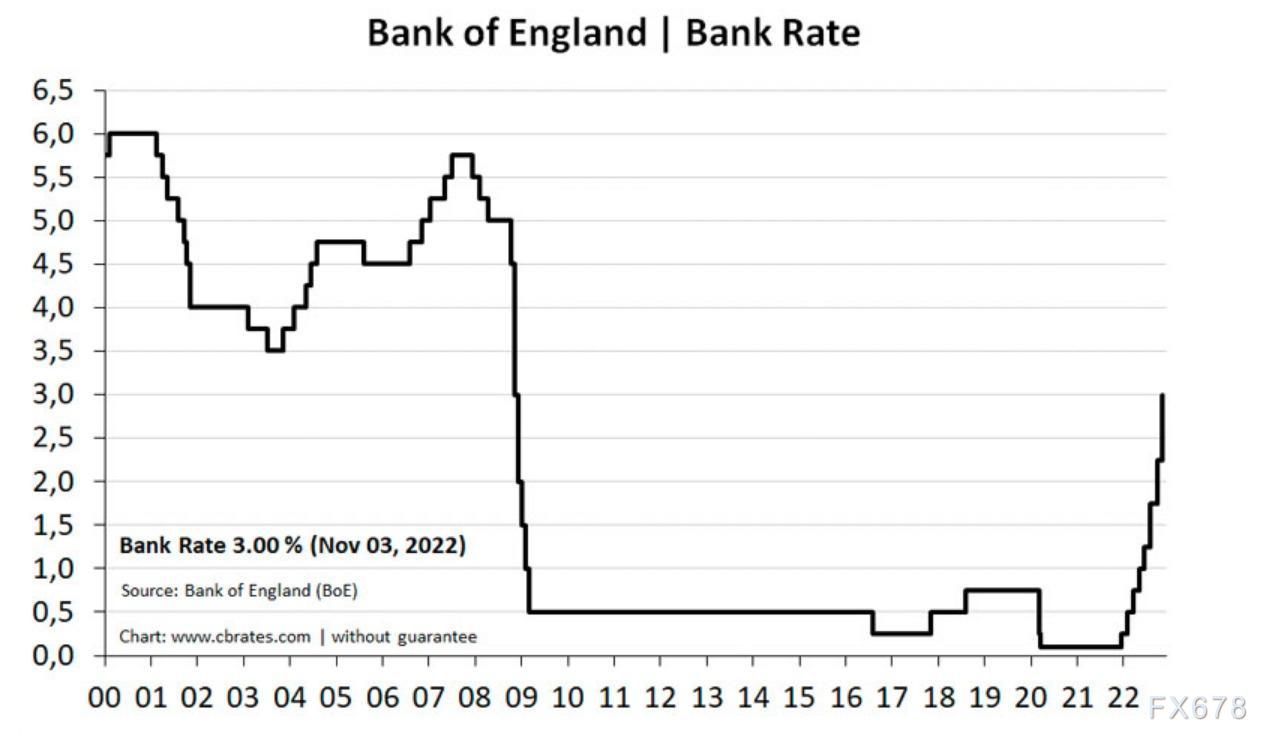

英國央行將於日期:週四20點公佈12月利率決議。 市場普遍預期英國央行此次將把基準利率上調50個基點至3.5%,這將是2008年以來的最高水準。

由於英國通脹率已經達到了11.1%的41年高點,消費者越來越多地預計未來幾年物價將會持續高企,對於以行長貝利為首的英國央行政策制定者而言,他們如今其實別無選擇,只能採取強有力的緊縮行動防止工資-物價螺旋上升。

然而,黯淡的經濟前景使得該行本月的緊縮決定註定將比上個月更加困難。 英國的經濟衰退很可能正在發生,並預計將持續到2024年,英國家庭也正遭受有史以來最緊張的生活費用的擠壓——能源價格至少比平常高出了6倍。

瑞士央行

與許多歐洲近鄰相比,瑞士儘管也面臨著通脹飆升的問題,但情況卻要好上許多——其通脹率只有3%,不到周邊歐元區國家水準的三分之一。 瑞士央行的政策制定者本周會議也可能會選擇加息50個基點,而不是重複9月份的75個基點。

多年來,堅挺的瑞郎(0.9357-0.0003, -0.03%, )匯率一直是瑞士央行行長喬丹的“眼中釘”,而其現在卻反而正扮演著瑞士經濟的“護城河”,因為這可以讓瑞士避免輸入性通脹。 當然,瑞士央行本周會議仍有可能會重申,在有需要的時候將會干預外匯市場。

挪威央行

挪威央行將於本週四17點公佈12月利率決議,預計該行將把關鍵利率上調25個基點,因上個月的通脹數據顯示該國物價漲幅有所放緩。 一些分析師甚至已確信,12月的加息將是挪威央行本輪周期的最後一次。

近期公佈的其他數據凸顯了挪威正面臨金融危機以來最悲觀的經濟前景,這也支持了該國緊縮週期已瀕臨尾聲的觀點。 不過,挪威央行9月的最新預測顯示,整個冬季利率峰值將達到3%,明年初其還將加息25個基點。 最新的預測會否有所改變,值得投資者關注。

其他央行

除了上述歐美發達經濟體央行外,亞洲和拉美的多個新興經濟體,本周也將迎來年終的議息“絕唱”。

其中,墨西哥央行和哥倫比亞央行本周將為拉丁美洲史無前例的“貨幣政策之年”畫上句號。 墨西哥央行預計將連續第13次提高利率,加息50個基點至10.50%; 哥倫比亞央行則預計將連續第三次加息100基點,關鍵利率將到達12%,這也將是該行連續第11次加息。

在亞洲央行方面,菲律賓央行本周預計也將加息。 菲律賓央行行長本月初曾表示,該行預計將於本月加息,但貨幣委員會可能會就是否將政策利率上調25或50個基點而產生分歧。 此外,由於港元(7.7729-0.0028, -0.04%, )與美元挂鉤,香港金管局料將與美聯儲步調一致,這意味著其可能也會在美聯儲週三加息后,在亞洲時間週四同步加息。

本周鮮有的可能按兵不動的央行,或許當屬俄羅斯央行。 自從4月以來,俄羅斯央行已累計降息了1250個基點,其最新一輪寬鬆政策預計將隨著通脹風險上升而結束。 俄羅斯政府此前宣稱,今年國內生產總值(GDP)萎縮幅度小於預期,但俄羅斯央行也已警告,G7對俄石油銷售的新限制明年開始實施時,可能會影響其經濟產出。

本文由財聯社授權「匯通財經」轉發