摩根士丹利(97.62, -1.89, -1.90%)首席股票策略師邁克爾·威爾遜(Michael Wilson)領導的團隊表示,昂貴的美國股市正在發出至關重要的警告訊號,即今年上半年美股基準股指——標普500指數可能會下跌大約26%至3000點左右。近期一系列勁爆的經濟資料顯示,美國經濟也許能夠避免經濟衰退,但根據威爾遜領導的大摩策略師團隊的說法,這也很大程度上排除了美國聯準會轉向市場期待的寬鬆貨幣政策的可能性。

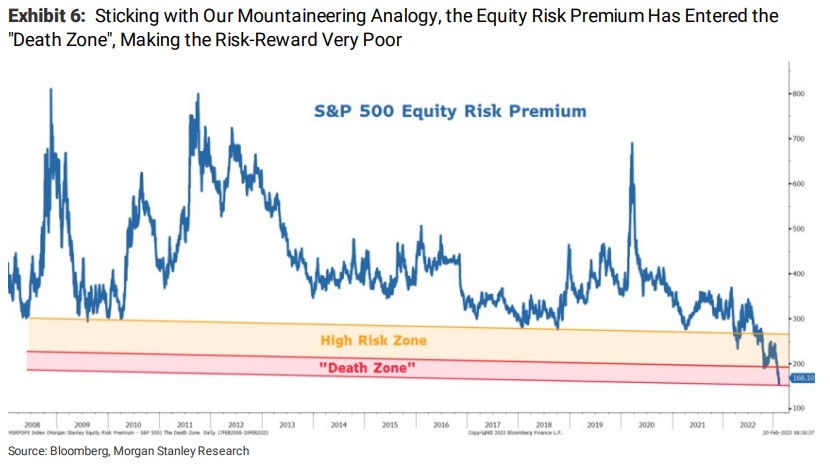

威爾遜在去年的美股機構投資者調查榜單中高居第一,當時他曾正確預測了美股拋售浪潮的時間段。威爾遜等策略師補充表示,這導致利率預期以及美債殖利率整體走高,以美股市場的風險溢價衡量,股市風險溢價水平高於2007年以來的任何時候。一般來說,當風險越高時,股票風險溢價就越高。

威爾遜等策略師表示,股市風險溢價已進入一個被稱為“死亡區”的水平,使得風險回報比率非常低,尤其是在美國聯準會遠未結束其貨幣緊縮政策的時候,且獲利預期仍過高10% – 20%的情況下。他在週一的一份報告中寫道:“在下一次的企業盈利指引下調之前,是時候回到投資者們的‘登山的大本營’了。”

威爾遜領導的策略師團隊認為,標普500指數可能會在2023年上半年的某個時間點跌至3000點,較最近的收盤點位下跌約26%,遠低於去年下半年美股拋售潮所創下的3491點這一2020年11月以來的最低點。

在摩根士丹利發佈最新預測報告之前,其華爾街同行摩根大通(139.63, -2.61, -1.83%)同樣給出了悲觀的預期,摩根大通的全球股票策略主管米斯拉夫·馬特卡(Mislav Matejka)強調,第一季度的最高點可能是今年美股基準指數標普500的最高點,他在2022年的大部分時間保持樂觀後,於去年年底對股市前景持謹慎態度。

馬特卡領導的策略團隊在週一寫道:“從歷史資料來看,在美國聯準會進一步降息之前,美股通常不會觸底,不僅如此,甚至在美國聯準會停止加息之前,我們幾乎沒有見過美股觸底。損害已經造成,其後果很可能仍在我們面前。”他們強調,美國聯準會可能只會在宏觀經濟背景比市場目前預期更為負面的情況下,才會調整政策重心。

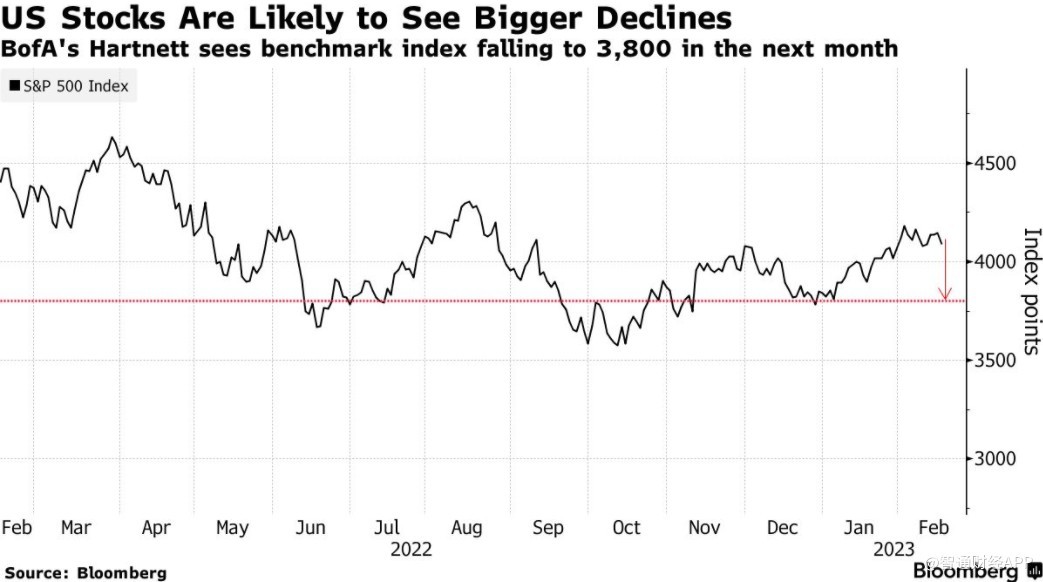

美國銀行(34.52, -0.83, -2.35%)在近期發佈研報表示,到目前為止,具有彈性的經濟意味著利率水平將在更長時間內保持在較高水平。該機構預計今年上半年將出現所謂的“不著陸”情況,即經濟增長將保持強勁,美國聯準會可能會在更長時間內保持鷹派立場,即加息完成後的高利率維持一段時間,他們預計市場會提前定價“硬著陸”預期,美國銀行預計標普500指數將在未來三週左右跌至3800點區間上下。此外,該機構預計2023年下半年經濟可能會出現“硬著陸”。

在上一週,美國銀行公佈的最新全球基金經理調查顯示,大多數投資者不相信2023年的股市反彈將持續下去。

週一,以Robert Bucklnd為首的花旗集團策略師表示,他們不會繼續追漲MSCI全球指數,並表示該指數已經處於目標區間的高端。他們還強調大多數要求賣出去年的贏家並買入輸家的反向交易都將失敗,並補充稱,他們更青睞石油股,而不是2023年迄今為止飆升的科技股。

由於市場對美國聯準會政策轉向、中國重新開放以及暖冬氣候下歐洲能源危機緩解的希望提供了支撐,全球股市今年出現反彈。但通膨仍然是美國持續存在的問題的跡象開始再度顯現,這給全球市場帶來壓力。此外,美國聯準會鷹派官員們齊聲發表的言論也引發了市場擔憂,即美國利率峰值非常可能有高於此前FOMC點陣圖顯示的5.1%這一預期水平。

此外,在財報季最密集時期美股成分公司的盈利前景趨於黯淡同樣抑制了美股投資者的風險偏好。大摩策略師威爾遜領導的團隊在今年多次強調,2023年美股將迎來全球金融危機以來最糟糕的一年,同時企業盈利水平也將遭遇同樣的命運(自金融危機以來的最糟糕表現)。

根據機構彙編的最新資料,標普500指數的所謂“MACD動量”技術指標——顯示證券價格兩個重要的移動平均線之間的關係——正在逐步減弱,這是市場風險情緒轉弱的重要技術指標。