轉自:金十新媒體

美國聯準會進入噤聲期之際,其“喉舌”撰文表示,銀行業混亂可能還沒結束,數百家貸款機構倒閉的災難恐重現……

本週起美國聯準會進入噤聲期,而素有“美國聯準會傳聲筒”之稱的Nick Timiraos撰文稱:銀行業的混亂可能還沒結束。以下是全文:

上個月銀行業危機的恐慌階段可能即將結束。現在最大的問題是,如果貸款減少,經濟將面臨多大程度的打擊。答案可能幾個月後才會明朗。

一個月前,矽谷銀行和簽名銀行的倒閉打破了本已脆弱的平衡,因為在美國聯準會大舉提高短期利率以對抗高通膨之際,許多銀行並沒有提高存款利率。

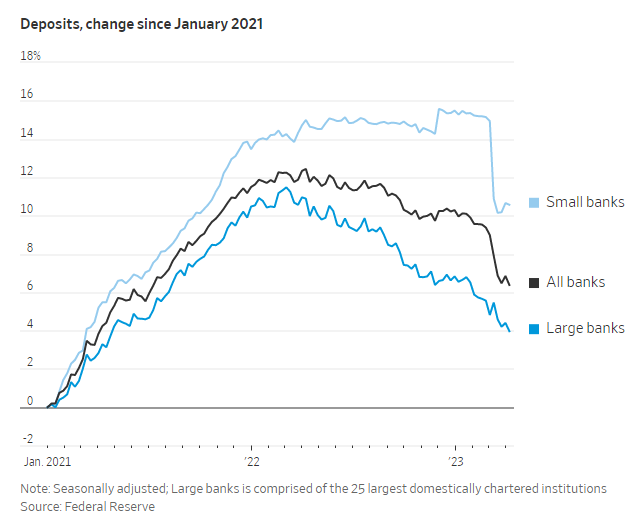

這兩家銀行的儲戶擠兌導致其他小型或地區性銀行的客戶,包括維護大量工資帳戶的公司財務主管都在質疑他們是否應該將沒有保險的存款轉移到監管更嚴格的大型銀行。

(自2021年1月以來銀行存款變化)

到目前為止,上週公佈的銀行財報顯示,在政府對所有未投保存款提供隱性支援的迅速而特殊的反應的幫助下,地區性銀行最嚴重的資金外流已經停止。第一共和銀行的財報將於本週一公佈。該銀行的股價上月遭受了最嚴重的打擊。他們將受到投資者嚴格審視,以尋找銀行業動盪最糟糕時期已經過去的跡象。

但由於長期儲戶已經意識到將資金轉移到貨幣市場共同基金(MMF)可以獲得更多收益,中小銀行存款緩慢而穩定的存款外流可能會繼續下去。

銀行更高的融資成本將擠壓利潤。高盛的經濟學家估計,銀行盈利能力每下降10%,貸款就會減少2%。如果“存款貝塔係數”(即美國聯準會利率變動對銀行存款利率的影響)達到2007年的水平,可能會導致美國貸款下降3%至6%。

高盛預計,這可能使今年的經濟產出減少0.3至0.5個百分點。該投行的經濟學家認為存款貝塔係數可能高於前幾個週期的原因眾多,包括美國聯準會最近加息的速度可能已經讓漫不經心的儲戶突然注意到高收益的替代品,另外手機銀行還降低了銀行間轉移存款的成本,加劇了競爭等。

存款利率往往會在美國聯準會停止加息後的兩到三個季度左右達到峰值,這意味著存款利率可能會在今年年底前繼續上升。美國聯準會官員已經暗示,他們可能會在5月2日至3日的會議上將聯邦基金利率上調至略高於5%的水平,然後考慮暫停加息。

在“資金大戰”中因存款外逃而失去廉價資金來源的中小銀行可能面臨融資壓力,這導致股價下跌後其股票仍不具吸引力,因此那些市值大幅縮水的銀行可能還難以籌集資金。

TS Lombard首席美國經濟學家布利茨(Steven Blitz)說,許多小銀行的貸存比接近80%,而大銀行的貸存比為60%。他說,擁有更多存款的大型銀行沒有理由擔心存款外流,如果需要收縮資產負債表,它們更有可能減持證券,而非減少貸款。

但對於數百家規模較小的銀行來說,更有可能的解決方案是減少貸款。前達拉斯聯準會主席卡普蘭本月在投資銀行諮詢公司Evercore ISI主持的一次電話會議上表示:

“全國範圍內的情況是,這些銀行凍結甚至非常想要降低貸存比。這就是美國的很多中小企業都接到‘到今年年底,銀行將無法再提供貸款,或者將重新定價定價貸款’通知的原因。”

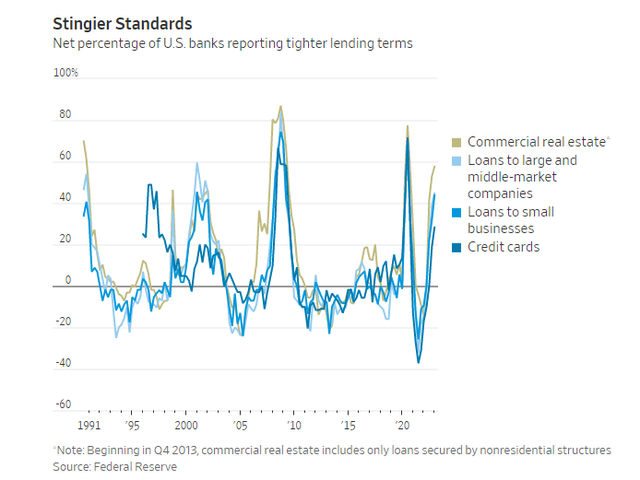

(美國銀行收緊貸款條件的淨百分比)

如果危機已經平息,為什麼銀行還需要這麼做呢?卡普蘭稱,問題在於越來越多的銀行高管意識到,他們可能會在風險更高的商業房地產貸款以及商業和工業貸款上面臨虧損,因為他們沒有為這些貸款預留足夠的緩衝資金。

利率風險是矽谷銀行擠兌的催化劑。2020-2021年,隨著財政刺激帶來的存款大量湧入,銀行增加了對抵押貸款支援證券或較長期國債的投資。隨後美國聯準會加息導致這些債券價值下降,銀行持有這些證券可能面臨著巨額未實現損失。

如果銀行面臨因貸款違約而造成損失的擔憂,儲戶的焦慮情緒可能會捲土重來。

卡普蘭認為,目前的銀行業危機“正處在第二或第三局,而不是最終局。”他認為,在對後果有更好的認識之前,美國聯準會不應該加息,特別是如果今年晚些時候不得不降息以應對更大的危機,那將損害美國聯準會的聲譽。他說:

“恐怕我們會遇到一些我們無法完全理解的事情。”

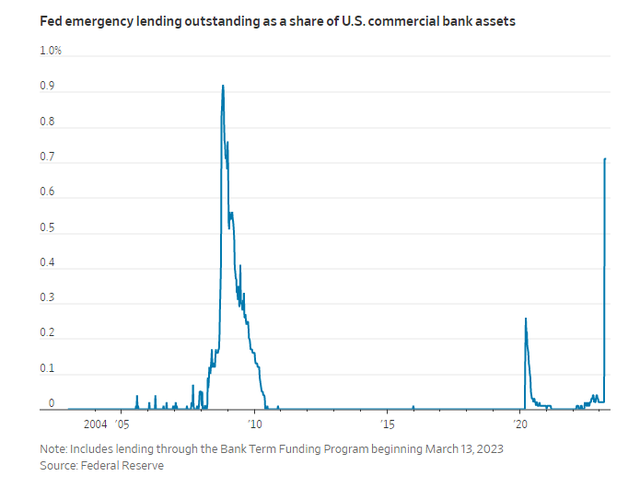

(美國聯準會流通緊急貸款在美國商業銀行資產佔比)

任何貸款緊縮都可能對小企業造成不成比例的影響,因為過去一個月裡,大公司在資本市場上借款的信貸成本或可獲得性方面幾乎沒有變化。

高盛的資料顯示,僱員少於100人的企業近70%的工商業貸款來自資產規模低於2500億美元的銀行,30%來自於資產規模低於100億美元的銀行。

該投行的經濟學家估計,這種聯絡在中小城市更為緊密。資料顯示,在美國大多數地區,中小銀行佔小企業貸款的90%。

可以肯定的是,目前的情況與2008年的金融危機幾乎沒有相似之處,那次危機是由承銷不良抵押貸款推動的,這些抵押貸款被捆綁成難以估值的證券。當時出現了一個危險的反饋循環,即抵押債券價格下跌導致銀行停止放貸,導致更多房屋喪失抵押品贖回權,反過來又導致抵押債券價格進一步下跌。

對銀行業壓力的擔憂導致政府債券價格上漲,殖利率下降,幫助銀行減少其持有債券的未實現損失。蒙特利爾BCA Research首席全球策略師貝雷津(Peter Berezin)表示:

“這更像是一個自我抑制而非自我強化的週期。”

這使得當前的動盪可能類似於上世紀80年代末的儲貸危機,當時有數百家貸款機構倒閉。問題持續了數年,但經濟直到1990年才出現衰退。