2023年11月26日20:00 市場資訊

熱門思考:誰是「變局者」:高利率狀態下的資產負債表風險

美國商業銀行信用風險邊際上有所抬升,但整體可控,脆弱環節主要集中在中型銀行的商業抵押貸款和小型銀行的信用卡貸款。截止到2023年底,商業銀行拖欠貸款總規模、拖欠率和壞帳率都處於歷史性低位,僅消費貸款拖欠規模上行至疫情前水準。具體而言,需關注Top 100商業房地產貸款風險和小型銀行的信用卡貸款風險。

商業不動產的基本面、估價和再融資等維度均面臨壓力測試,違約風險主要集中在零售、辦公大樓和旅館。美國CMBS整體違約率升至4.6%,相較於1年前提升了160bp,為2021年以來的新高。趨勢上看,違約壓力加速上行的主要是辦公大樓。截至2023年10月,全美辦公室空置率達17.8%,近12個月上升150個基點。

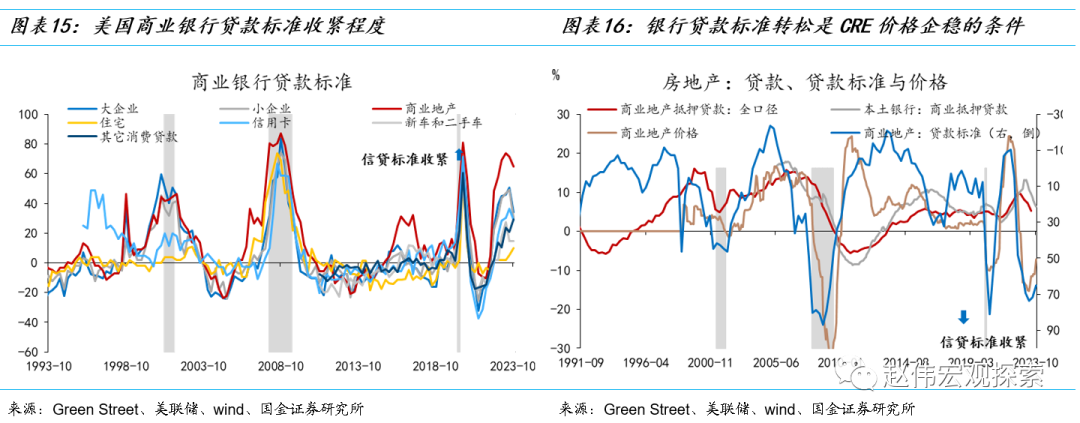

邊際上看,美國CRE價格有企穩跡象,銀行信貸標準環比收緊程度也在放緩,但最終能否擺脫困境,關鍵還是銀行信貸標準能否實質轉松和空置率能否下行。2021年底開始,CRE價格成長觸頂下行,2022年9月進入負成長區間,2023年4月(-15.3%)觸底回升,至10月已經反彈了8個百分點(-7.2%)。

美國非金融企業槓桿率整體平穩,償債率處於較低位置,利息覆蓋率較高,信用風險較為可控。後危機時代,美國非金融企業實質上持續去槓桿,目前償債率處於較低位置。在高利率狀態不變的條件下,2024-2026年企業債再融資壓力偏高,但由於信用評等較高(主要為投資等級),違約風險仍偏低,垃圾債到期高峰出現在2025年後。

大危機以來,美國家庭部門整體處於持續去槓桿狀態,償債率處於低位,風險主要集中在低收入群體的信用卡貸款。美國居民槓桿比率74%,處於2008年以來的低位,較2008年高點下降了25個百分點。利息支出佔可支配所得的比重為7.7%,處於近二十年來的低點,主要因為美國居民部門債務中7成為住宅抵押貸款,其中又有90%以上為固定利率。

整體而言,相較於歷史上的升息週期,美國私人實體部門和金融體系更穩健,短期出現系統性風險的機率偏低。這主要是因為金融機構的資產對應實體部門的負債,而私部門的資產負債表和現金流狀態依然較好。但在高利率、「債務牆」和流動性趨緊狀態下,2024年財務壓力難言減弱,需重點關注CRE債務和信用卡的違約風險。

風險提示:地緣政治衝突升級;聯準會再次轉「鷹」;金融條件加速收縮

正文

一、熱點思考: 誰是「變局者」:高利率狀態下的資產負債表風險

(一)金融部門:銀行危機暫非基準假設,關注CMBS、信用卡違約風險

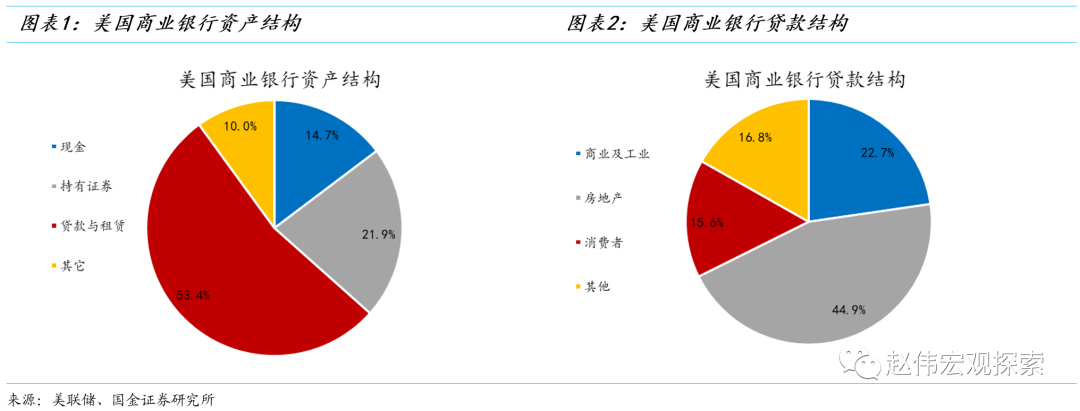

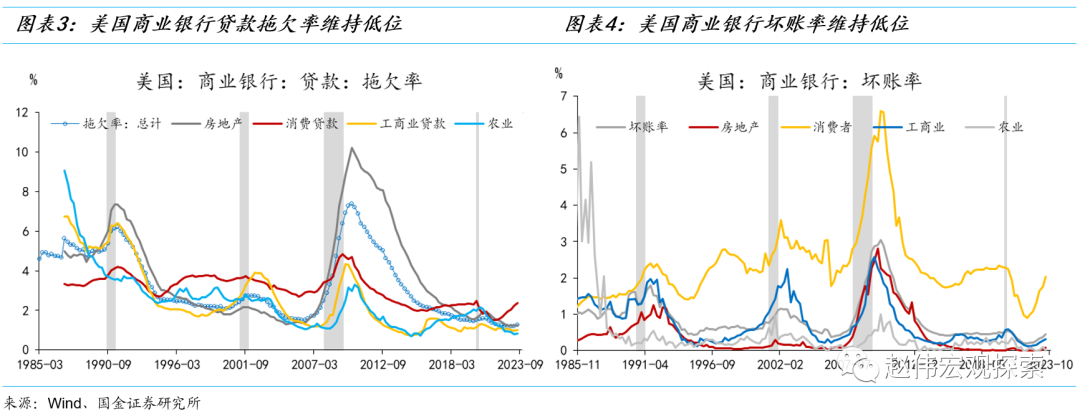

美國商業銀行信用風險邊際上有所抬升,但整體可控,脆弱環節主要集中在中型銀行的商業抵押貸款和小型銀行的信用卡貸款。信用風險主要源自於資產品質問題。美國商業銀行資產包括:現金(14.7%)、證券(21.9%)、貸款與租賃(53.4%)與其他(10%)。其中,貸款包括房地產(44.9%)、商業和工業(22.7%)、消費貸款(15.6%)和其它(16.8%);房地產包括住宅(3.5兆,46.5%)和商業房地產(約3兆,佔53.5%);消費貸款包:信用卡(1兆,佔53.5%)及其他(8,900億,佔46.5%,如汽車等)。商業不動產佔商業銀行總資產的比重為12.8%,信用卡貸款佔比4.4%,合計佔17.2%,貢獻了整體壞帳率(0.46%)中的0.14%(0.16%*12.8%+3.2%*4.4 %),貢獻率30%。

商業不動產和信用卡風險尚不足以觸發系統性的銀行危機。截止到2023年底,商業銀行拖欠貸款總規模、拖欠率和壞賬率都處於歷史性低位,僅消費貸款拖欠規模上行至疫情前水平,壞賬率持續回升至2.0%(總體壞賬率0.46%),但仍比疫情前低26bp。需關注的是Top 100商業房地產貸款風險和小銀行(ex-Top 100)的信用卡貸款風險,兩者的壞帳率均已升至疫情前水平,前者為0.26%(疫情前0.01%)-商業地產拖欠率0.16%,小型銀行拖欠率0.03%,後者為8.5%-超過了2008年大危機時期的高峰(8.1%)。

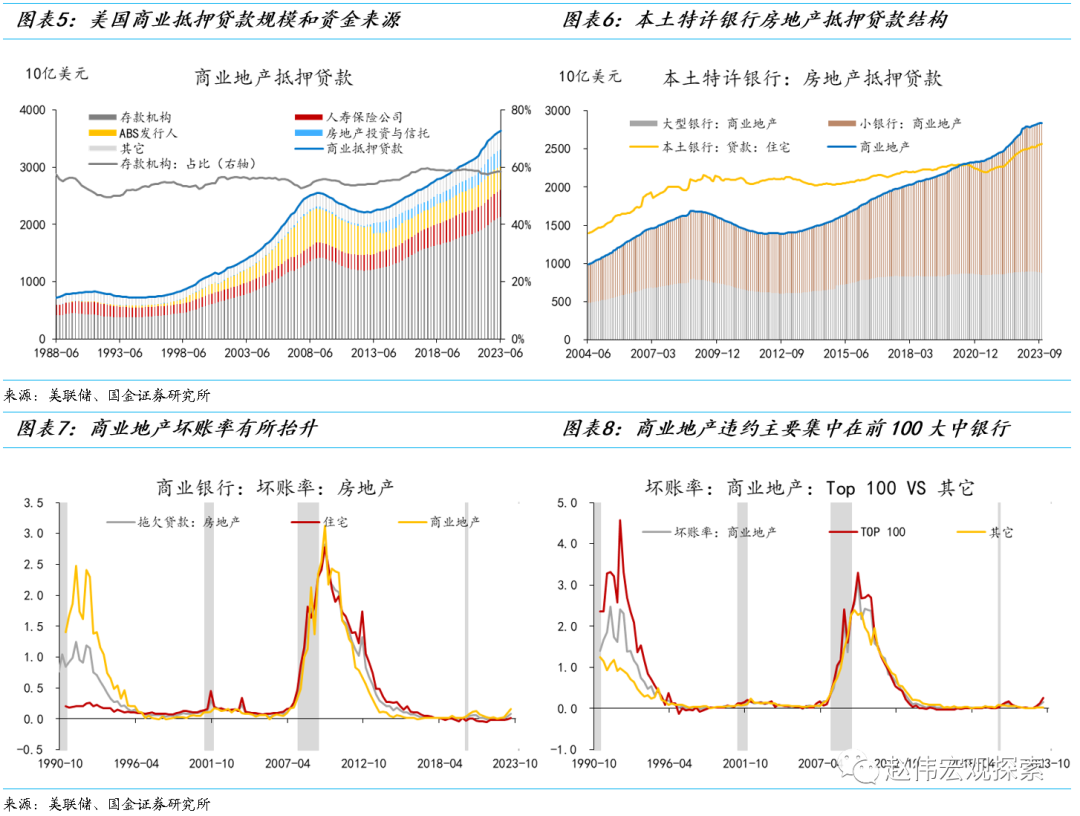

房地產貸款拖欠率與壞帳率均較低,但商業房地產(CRE)的信用風險備受關注。截止到2023年6月底,美國商CRE抵押貸款規模為3.6兆,存款機構2.1萬億,比近60%。美國本土特許銀行的房地產貸款為5.4萬億,佔總資產的比重27%,其中,住宅貸款2.6萬億,CRE貸款2.8萬億。值得關注的是,2008年大危機之後,大型銀行的CRE貸款規模保持平穩,小型銀行CRE貸款規模已經增加到1.9萬億,佔比從54%提到了70%。第一共和銀行的破產暴露了CRE的風險-CRE貸款是第一共和銀行浮虧的主體。CRE貸款違約率趨於上行,壓力漸增,且主要集中在規模前100的大中型銀行(主要是中型銀行)。

商業房地產的基本面、市場估值(LTV)和債務再融資等維度均面臨壓力測試,違約風險主要集中在零售、辦公大樓和旅館。2023年10月,美國CMBS整體違約率升至4.6%,相較於1年前提升了160bp,為2021年以來的新高。分類別來看,零售的違約率最高,但趨勢較為穩定。辦公大樓違約率上行幅度最快,從1年前的1.8%上升到了5.8%。趨勢上看,違約壓力加速上行的主要是辦公大樓。截至2023年10月,全美辦公室空置率達17.8%,近12個月上升150個基點。區域上,鐵鏽帶、南部、西海岸等地區空置率較高。底特律、休士頓和舊金山的空置率分別高達28%、25%和23%。

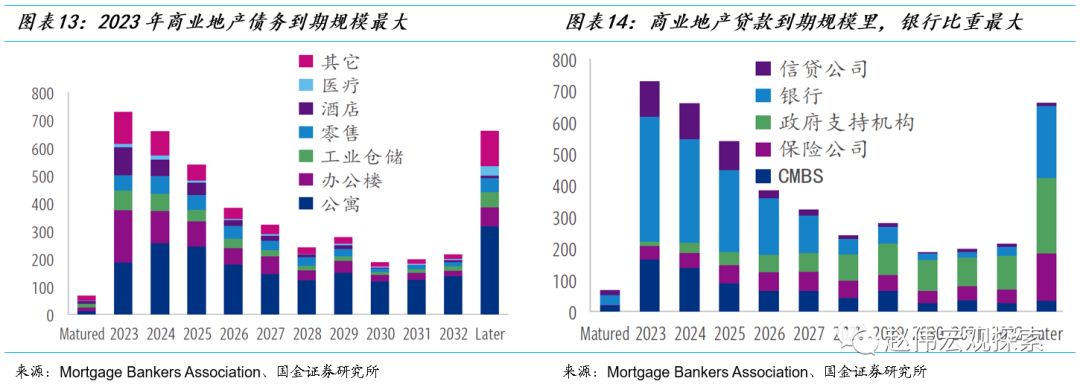

2024-2025年,商業不動產債務到期壓力相對較高。美國MBA協會的數據顯示,約7,280億美元的商業房地產貸款將於2023年到期,另有6,590億美元將於2024年到期。飯店貸款在2023年到期的貸款中佔比最大(34%),其次是辦公室貸款(25%)。從貸款方看,銀行業曝險最大,銀行貸款佔商業不動產債務比重達52%。

邊際上看,CRE價格有穩定跡象,銀行信貸標準環比收緊程度也在放緩,但最終能否擺脫困境,關鍵還是銀行信貸標準能否實質轉松和空置率能否下行。2021年底開始,CRE價格成長觸頂下行,2022年9月進入負成長區間,2023年4月(-15.3%)觸底回升,至10月已經反彈了8個百分點(-7.2%)。從商業不動產抵押貸款(全口徑)或商業銀行CRE貸款年增或新增規模來看,CRE的穩定的前景仍有待觀察。

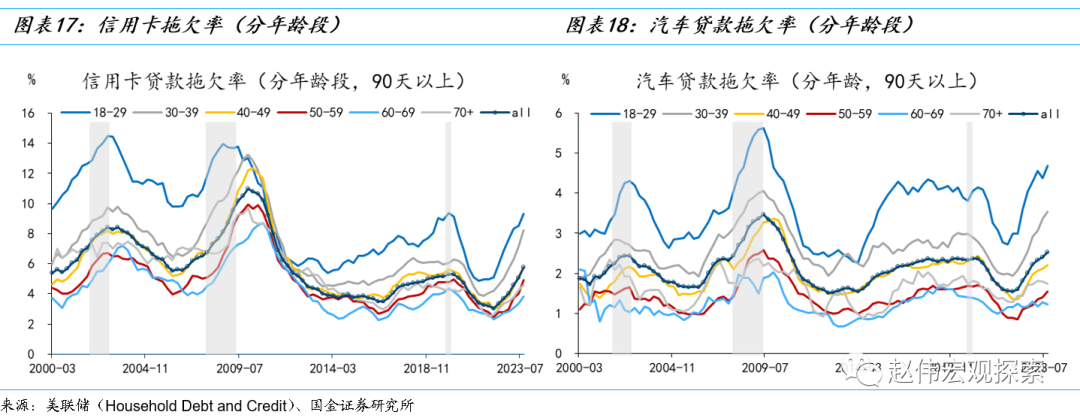

消費貸款拖欠率和違約率的上行與利率上行和勞動市場邊際轉弱有直接關係。截止到9月,新車貸款利率(48個月)和信用卡貸款利率分別升至8.3%和21.2%,較升息前夕分別上行了3.4和6.6個百分點,前者回到了2001年9月的水平,後者為二戰結束以來的高峰(1985年的前高約19%)。分年齡層看,拖欠率相對偏高的主要集中在18-29歲和30-39歲。考慮到青年失業率的快速上行,消費貸款(尤其是汽車貸款)的違約風險短期內或難有改善。

(二)企業部門:槓桿率整體平穩,違約率處於低位,部分國家還本付息壓力上行

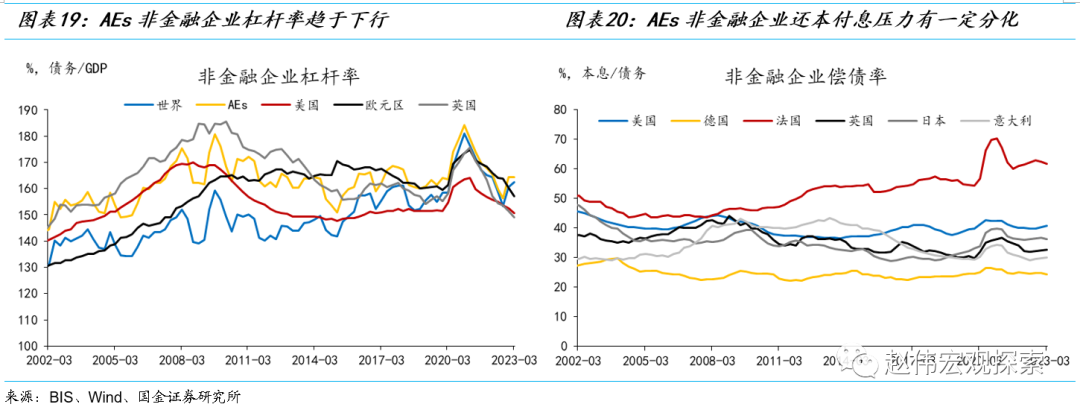

美、歐非金融企業槓桿率整體維持穩定,疫情期間衝高回落(源自GDP的變動),個別國家支付本息的壓力趨於上行(主要是還本)。美國及歐元區的非金融企業槓桿率分別從2021年第一季的高峰84.8%、112.5%逐漸下降至77.2%、100.6%。從歐洲主要國家來看,各國的槓桿率也均從2021年第一季的高峰逐漸下降至今,其中法國槓桿率較高,且高於歐元區槓桿率水平,達到了160.5%,西班牙處於中等水平89.8%,而德國、英國以及義大利則較低,分別為72.1%、66.8%以及67%。

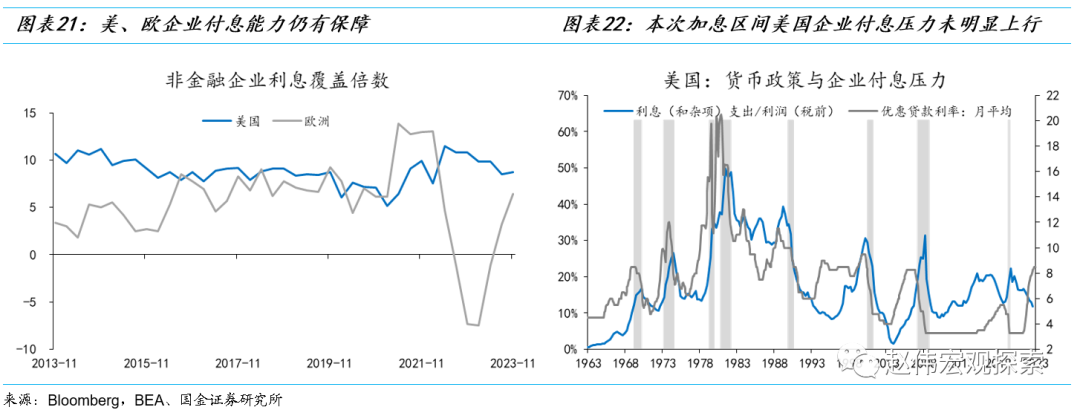

企業付息壓力整體偏低,付息能力尚有保障。由於融資成本的提升,美國企業利息支出規模不斷走高(3,725億美元),佔資產比也出現上漲,顯示美國企業付息壓力增加,但目前利息覆蓋倍數仍處於較高位置,利息/利潤比例趨於下行,企業付息能力有保障。

在高利率狀態不變的條件下,2024-2026年企業債再融資壓力偏高,但由於利息覆蓋倍數和信用評級較高(主要為投資級),違約風險依然偏低,而垃圾債到期峰值出現在2025年以後。疫情期間,美國企業債發行規模大幅攀升,垃圾債佔上檔至25%高點。從到期的時間分佈來看,2024年以後企業債到期壓力趨於上行,2024-2026年分別為7950、9670和10907億,均明顯高於2023年。同時,美國企業部門獲利成長已回落,今年2季度,美國非金融企業獲利成長降至-4.5%,獲利成長放緩可能削弱未來債務償還能力。但從評等來看,2024年前,美國企業債到期金額中,仍將以評等較高的投資等級為主,2023年投資等級企業債到期規模佔比約73%,2024年佔比約68%,2025年後投機級到期規模上升,違約風險或將進一步提升。

(三)家庭部門:槓桿率和付息壓力處於低位,關注浮動抵押貸款佔比較高國家的脆弱性

美、歐家庭部門宏觀槓桿率穩中有降,歐元區抵押貸款付息壓力快速上行,反超美國,但內部還本付息壓力明顯分化。大危機與歐債危機以來,美、歐家庭部門整體一直處於持續去槓桿狀態。截至2023年1季度,美國居民槓桿比率74%,處於2008年以來的低位,較2008年高點下降25個百分點。歐元區家庭槓桿率降至57%,較前高下降7個百分點。值得關注的是歐元區住宅抵押貸款有效利率的上升。這是因為,相較於美國,歐洲浮動抵押貸款利率佔比明顯偏高。以2023年初為例,美國固定利率貸款份額達94%,歐元區整體71%,德國86%,義大利、希臘等國佔比更低。

家庭付息壓力依然可控,家庭違約風險較低,一是因為利息支出佔可支配所得的比重較低,二是因為家庭現金及儲蓄佔比較高。截至2023年一季度,美國居民利息支出佔可支配所得的比重為7.7%,德國為5.9%,法國6.4%,荷蘭13%,均處於近二十年來的低點。從資產儲備來看,截至2023年6月,歐元區現金及存款佔比為35%,美國為15%。但與疫情前相比,美國居民付息壓力仍較低,且美國居民薪資及實際可支配所得成長率均高於歐洲。短期而言,付息壓力主要體現在對消費的壓制上。

總而言之,我們的基準假設是:相較於歷史上的升息週期,美、歐私人實體部門和金融體系更穩健,短期出現系統性風險的機率偏低。這主要是因為金融機構的資產對應實體部門的負債,而私部門的資產負債表和現金流狀態依然較好。並且,大危機後,央行「最後貸款人」和「最後交易商」職能和宏觀審慎監管框架日臻完善,資產負債表作為一套工具可有針對性的緩衝流動性風險的傳染。但是,這只能起到延遲與緩衝作用,有充足的數據表明,在高利率、「債務牆」和流動性趨緊狀態下,2024年金融壓力難言減弱,需重點關注CRE債務和信用卡的違約風險。

風險提示

1、俄烏戰爭持續時長超預期。俄烏雙方陷入持久戰,美歐對俄製裁力度只增不減,滯脹壓力加速累積下,貨幣政策抉擇陷入兩難。

2、穩增長效果不如預期。債務壓制、專案品質等拖累穩成長需求釋放,資金滯留在金融體系;疫情一再超預期,進一步抑制專案開工、生產活動等。

3.疫情反复。國內疫情反复,對工程開工、線下消費等抑制加強;海外疫情反复,導致全球經濟活動、尤其是新興經濟體壓制延續,出口替代衰減緩慢。

本文轉載自“Global Macro Strategy”

責任編輯:郭明煜