2024年01月13日11:49 市場資訊

資料來源:新浪財經

轉自:華爾街見聞

預期不要打的太滿。

近期,頻傳零碎的訊號正在喚起市場的擔憂,隨著聯準會悄無聲息的縮表1.28兆美元,銀行的流動性水準逐漸遠離舒適圈。

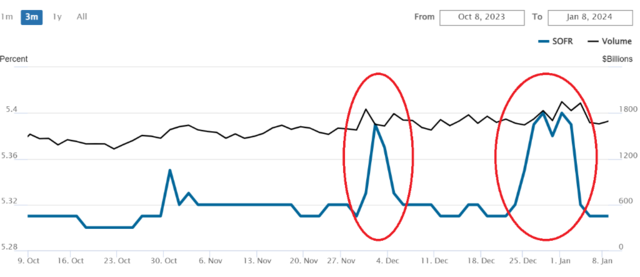

第一個訊號是回購利率的「偶爾」跳漲。

第二個訊號是3月RRP或將耗盡。

第三個訊號是3月救助工具BTFP將到期不續。

一方面小型銀行流動性的快速萎縮,一度將SOFR-RRP利差推至2021年初以來的最高水平,小型銀行危機可能再度爆發。

另一方面美債市場中大量基差交易的高槓桿一旦去化,也可能導致流動性問題在金融體系中快速擴散,債市嚴重波動。

因而市場猜測,3月聯準會將踩下QT結束鍵,甚至重啟量化寬鬆。

然而,儘管流動性風險似乎都將集中在3月,但基本面卻依然為錨,且金融體係也與2019年有本質區別。市場不應將降息、結束QT預期打的過滿。

回購利率跳漲

回購利率是流動性壓力的價格訊號。

經驗顯示,壓力往往首先出現在流動性異常受阻或迅速流失的時期,如納稅日期、財政部結算和月末。

所以在11月至12月和年底期間,擔保隔夜融資利率(SOFR)出現突發跳漲。在尋常情況下,廣義貨幣市場利率都遠低於儲備利率。

隨著縮表的持續以及美債抵押品的增加,SOFR跳升的壓力越來越頻繁應該是顯而易見的。

美國銀行(32.8, -0.35, -1.06%)的Mark Cabana指出:

“最近的回購壓力讓人質疑融資系統中的現金充裕度。如果回購利率繼續大幅跳升,可能預示著金融系統中缺乏多餘現金,需要使用SRF,以及美聯儲可能提前結束QT。”

而進一步深入銀行體系內部,大銀行與小型銀行之間的流動性分配「結構性失衡」特徵非常明顯。根據國金證券的數據,SVB破產之前,美國小型銀行的現金佔總資產比例就已經與2019年「回購危機」時期持平,當前準備金仍在不斷轉移到大銀行。

兩者之間的償付能力差距也不斷擴大,美國小型銀行(非前100名的銀行)的逾期率已創下歷史新高。

週六美國達拉斯聯邦儲備銀行主席洛根也承認了對中小銀行的擔憂稱,「儘管金融體系中的流動性和銀行準備金仍然充足,但個別銀行可能會開始出現流動性吃緊。尤其是隨著逆回購ON RRP結餘接近零,整體流動性狀況將存在更多的不確定性。”

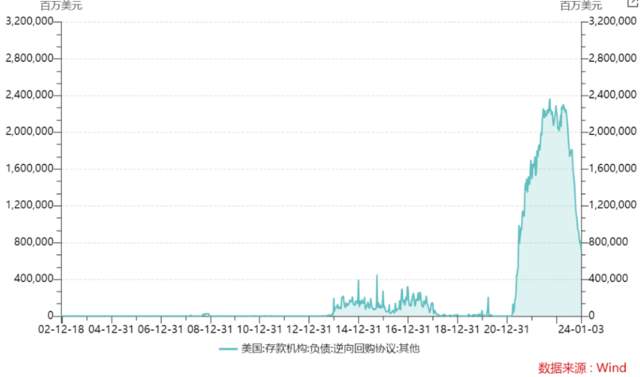

RRP耗盡

11月94家對手方在聯準會的隔夜逆回購協議(RRP)工具中存放資金首次跌破兆美元大關,目前已回落至7,200億美元附近。

以目前的速度減少,到3月初左右,FedRRP可能會完全耗盡。

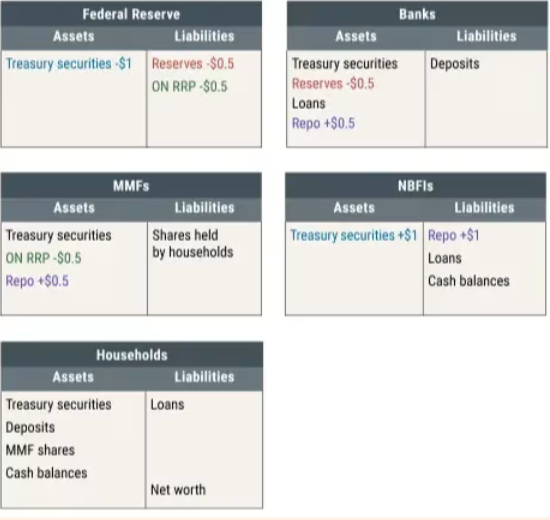

逆回購不僅被視為銀行準備金的“緩衝墊”,其還在債券市場中扮演著風險更高的角色——為對沖基金“基差交易”的激增提供資金。

在私人回購市場中,為基差交易提供資金的正是貨幣市場基金在RRP的現金。(來自紐約聯邦儲備銀行的圖表顯示了ON RRP資金為對沖基金融資的狀況)

這將聯準會的資產負債表,貨幣市場基金、私人回購市場,透過基差交易,與目前仍有大量發行需求的美債市場串聯到了一起。

因此,與其說要等到逆回購耗盡後,銀行準備金回落才會引發流動性問題,迫使聯準會停止QT,一旦ON RRP耗盡,基差交易缺少私人融資支持,那麼交易的高槓桿很可能導致流動性問題在金融體系中快速的擴散,債券市場或許也會承受的嚴重波動。

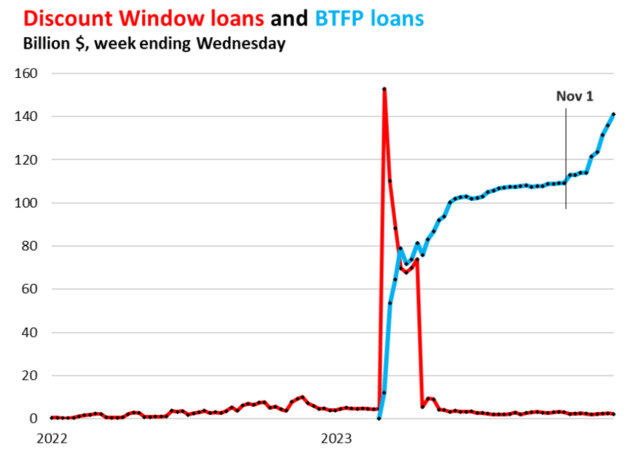

BTFP到期不續

還有一個同樣在三月清零的是聯準會在矽谷銀行倒閉風波後推出的臨時救助工具BTFP。

BTFP計劃允許銀行透過質押美國國債、抵押貸款支持債券和其他債務作為抵押品,從聯準會獲得長達一年的預付款。使得銀行可以滿足客戶的提款需求,而不必虧本出售債券。

一方面BTFP幫助銀行獲取流動性,但同時,BTFP的使用率飆升至歷史最高水準也存在無風險套利收益。

隨著交易商加大了對聯準會2024年降息的押注,BTFP機制借入資金利率約為4.93%,然後將現金存入聯準會的帳戶利率為5.40%。

聯準會相關官員已表示,緊急貸款計畫BTFP會如期在3月中旬結束。

當然,銀行體係不認為聯準會的這點套利能顯著緩解存款成本上升帶來的痛苦,美國銀行預期產業獲利將萎縮。

結束QT!重啟QE?

當流動性風險點都集中在3月,似乎3月開始減緩QT便是一個適當的猜測。甚至一旦有銀行出現行動危機或基差交易去槓桿,聯準會不得不重新開啟QE救市。

但從洛根的評論來看,減緩QT更類似於預防性減速。

“隨著聯邦公開市場委員會接近縮表的終點,希望採取更謹慎的行動。”

由於本次縮表的速度是上個週期的兩倍,因而目前的儲備分配也更加不均衡,貨幣市場出現功能障礙的風險更高。

因而盡快放慢步伐,將給予與更多時間來平滑銀行間的準備金分配,從而降低市場失靈迫使聯準會突然提前停止QT的風險。

洛根表示,當RRP交易量接近“低水平”,美聯儲應該放慢QT。

至於重啟QE,我們並不認為這是基準選項,以及真正意義上的QE。

確實隨著流動性的收縮,小銀行、國債發行和基差交易的風險正在聚集。但是否爆發以及何時爆發,當前難以定論。

畢竟前文我們也分析到,儘管RRP耗盡以及BTFP到期,聯準會還有國內常備回購便利(SRF)和國際回購便利(FIMA)兩項政策工具,完善了「利率走廊」機制,防止隔夜利率在流動性趨緊的過程中經常性地突破利率上限。

另外,聯準會官員也公開鼓勵貸款機構自如地使用央行的貼現窗口融資,並希望將該融資工具作為維護金融穩定和貨幣政策的重要工具。

因而,回購利率波動和BTFP的意義也不應過度誇大。

而考慮到當前銀行資產負債表調整彈性和基差交易等因素,金融體係受美債供給的影響確實越來越大,同時大小銀行之間的「結構性失衡」也越演愈烈。

一旦小型銀行或對沖基金市場出現流動性衝擊,與其說是QE,不如說是BTFP升級版補丁包。這與2019年並不相同,QE是基於確認銀行整體流動性以及準備金供給已處於短缺區間,或經濟通膨處於過冷區間。

隨著緊縮逐漸達到尾聲,去資產負債表、去槓桿是預期中,甚至是必要的。但市場也不應將降息、結束QT的預期打的過滿。

畢竟,在經歷了這次異常艱難的通膨之戰後,未來央行們對貨幣放鬆或許會和貨幣緊縮一樣,心有餘悸,謹慎而行。