2024年02月01日17:19 市場資訊

資料來源:新浪財經

來源:華爾街見聞葛佳明

4月美國財政部五年期公債拍賣金額達700億美元,刷新兩年期以上債券拍賣規模的紀錄。分析師指出,附息國債淨供給提升下,期限溢價仍有繼續推升的可能。

1月31日週三,美國財政部公佈了季度再融資方案,連續第三次提高了長債的季度發行規模,這也意味著未來一個季度長債拍賣規模將達到歷史新高。

美國財政部在聲明中表示,付息國債融資規模將維持與11月份相同的成長速度,每月二年期和五年期增加30億美元,三年期每月增加20億美元,7年期每月增加10億美元,也意味著兩年期和五年期的發行規模將會創新高。

到4月,五年期公債拍賣金額預計將達到700億美元年漲幅為63%,刷新兩年期以上債券拍賣規模的紀錄。

花旗集團利率策略師William O’Donnell曾表示,目前美債「供應增加的速度和幅度絕對史無前例」。

O’Donnell指出,10月以來美債殖利率急劇下降說明目前市場有足夠的需求來吸收不斷增長的供應,「但如果通膨不能繼續取得進展,市場對降息的希望逐步破滅,美債的供應將變成一個問題,同時還可能加速通膨上漲。”

分析師普遍認為,美債供應的成長是由聯邦預算赤字(包括現有債務利息支出增加)以及聯準會每月縮減600億美元美債(QT)共同驅動的。

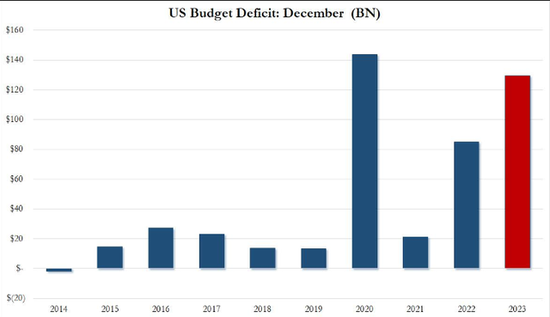

美國財政部當地時間1月11日公佈的報告顯示,美國聯邦政府2024財年第一季財政赤字超過5,000億美元,較去年同期成長21%。其中12月赤字達1,290億美元,較去年同期暴增52%。

財政部也同時指出,在下週的所謂季度再融資發行中,將發行1210億美元較長期債券,包括3年期、10年期和30年期國債,明年之前不太可能再增發國債,預計一季度後債券發行成長率將開始放緩,這也讓一直擔心美債供應激增的投資者鬆了一口氣。

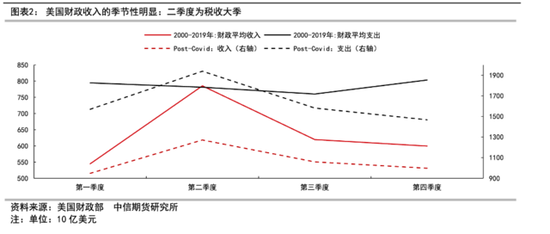

但中信期貨認為,第一季融資需求調減緩解市場供給擔憂,但第二季融資需求下降主因財政收支的季節性,並不意味著財政前景改善。從最新中長期赤字融資需求預測變化來看,僅反映第一季財政收支預測變動的小幅影響,中長期赤字前景不容樂觀。

而在債務發行管理上,中信期貨指出,儘管財政部給予市場不再增發附息國債(即定期支付利息的長期國債)的定心丸,但附息國債淨供給增加的事實或仍有待市場消化:

2024年第一季將帶來3,180億美元的中長久期附息國債淨供給,第二季繼續提升至4,470億美元。附息國債淨供給提升下,期限溢價仍有被繼續推升的可能。

第二季融資預期面臨的不確定性較高

中信期貨在報告中指出,第二季融資需求下降因為財政收支的季節性,中長期赤字前景不太樂觀:

二季度是美國的稅收大季,因四個主要納稅日4月15日、6月15日、9月15 日、12月15日有兩個均落在二季度,尤其是4月15 日為上一年度個人所得稅繳納最後截至日期,因此美國第二季的財政收入遠高於其他季度。

而财政支出的季节性并不显著,因而财政赤字或盈余情況跟随财政收入呈现二季度赤字较低或出现盈余的季节特征,二季度的融资需求也因此较低。

具體到債務淨融資結構上,第二季融資需求下降主要反映短期國庫券(T-Bi11s)淨供給的變動。 2000 年以來,除2020、2023 年外,第二季T-Bills 均為淨償還,2000-2019年,第二季T-Bills淨償還-1110 億美元。

同時,中信期貨指出債務淨融資的結構將使得聯準會ON RRP第一季繼續下行,第二季回升,準備金二季或才實質下降。

華爾街見聞先前提及,二季融資預期面臨的不確定性更高,除了上述原因外,還有一個不確定因素:美國國會通過780億美元規模稅收減免法案的前景,若議案獲批將導致財政赤字急劇惡化。財政部的預測並未考慮到這一點。

上述稅收法案被稱為Wyden-Smith議案,於將近兩週前由國會參眾兩院的稅務委員會領袖提出。 Wrightson ICAP的首席經濟學家Lou Crandall在本週稍早發布的報告中指出,該提案是一大搖擺因素,目前無法判斷它會不會獲批。 Crandall預計,第二季的淨借款為4,100 億美元,季末的現金餘額為7,500 億美元。