2024年10月14日 13:27 市場資訊

來源:金十數據

隨著聯準會降息路徑的前景變得更加不確定,債券投資者開始採取防禦措施。

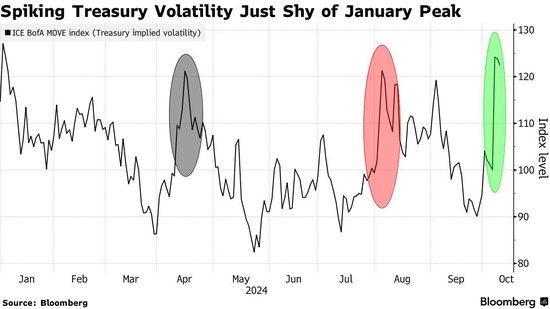

上週通膨高企和勞動市場數據疲軟導致交易員減少了對聯準會2024年寬鬆程度的押注,同時也推動殖利率升至7月以來的最高點。同時,一項受到密切關注的衡量美國公債預期波動性的指標升至1月份以來的最高點。

在這種背景下,投資者很難決定在全球最大的債券市場上將現金部署在哪裡。為了降低對經濟復甦、潛在財政衝擊或美國大選動盪帶來的脆弱性,包括貝萊德(991.72, 1.46, 0.15%)公司、太平洋投資管理公司和瑞銀(32.19, 0.17, 0.53%)全球財富管理公司等巨頭在內的資產管理公司主張購買五年期債券,因為該期限債券對此類風險的敏感度低於短期或長期債券。

在瑞銀全球,Solita Marcelli建議投資中等期限的債券,如五年期左右的美國國債和投資等級公司證券。該公司的美洲首席投資官表示:“我們繼續建議投資者為低利率環境做好準備,將多餘的現金、貨幣市場資產和即將到期的定期存款配置到能提供更持久收入的資產中。”

上週,由於每週申請失業救濟人數意外跳升,影響超過了美國消費者物價略微偏熱的讀數,債券市場受到衝擊,Marcelli首選的殖利率曲線部分錶現不佳。

對債券市場的影響是,交易員們的降息押注有所收斂,未來兩次聯準會會議的寬鬆幅度僅為45個基點,而在9月就業報告公佈前,再降息50個基點已被視為板上釘釘。

同時,選擇權流動的目標是今年再降息一次。更複雜的選擇權交易目標是今年再降息25個基點,然後在明年初暫停寬鬆週期。

未來幾週,市場仍有很大的波動空間,這不僅與美國大選有關,美國大選將決定投資者對美國財政政策的預期。 ICE BofA Move指數——一種追蹤基於期權的收益率預期波動的波動性指標——距離2024年的高點不遠,表明投資者對動蕩的預期幾乎沒有緩解。

由於投資者在等待財政部公佈的季度票據和債券銷售情況(預計將保持穩定)、下一份月度就業報告以及聯準會11月7日的政策決定,利率的劇烈波動可能會持續數週。

城堡證券(Citadel Securities)警告客戶做好準備,應對債券市場的「未來重大波動」。該公司預計聯準會將在2024年再降息1次,幅度為25個基點。

貝萊德基本面固定收益部投資組合經理大衛-羅格爾(David Rogal)說:「隨著大選進入選擇權價值的窗口期,隱含波動率將會走高。」該公司更青睞中期美債,因為它認為只要通膨降溫,美聯儲就會追求“重新調整週期”,將利率從5%下調至“介於3.5%和4%之間”。

美國財政赤字的增加會為更長期限的美債帶來麻煩,這種擔憂有助於確立五年期公債的優勢地位。

「殖利率曲線中期限較短的部分,即五年或更短的部分,目前對我們來說似乎更有吸引力,」Capital Group旗下規模達914億美元的美國債券基金投資總監Anmol Sinha表示。

Sinha說,他們的部位將受益於「更明顯的成長放緩、經濟衰退或負面衝擊」。另一種情況是對財政赤字增加和國債供應即將到來的擔憂加劇,因為長期債券的風險溢價不大。

不過,由於10年期美債殖利率接近4.1%,非農後的大跌也將這一基準推向了一些長期投資者的「買入區」。

先鋒集團(Vanguard)全球利率主管羅傑-哈勒姆(Roger Hallam)在接受採訪時說:「我們的核心觀點是,由於聯準會的政策仍將是限制性的,明年的經濟確實會放緩。 」對該公司來說,這意味著當10年期美債殖利率超過4%時,「我們就有機會開始延長投資組合的期限,以應對明年經濟成長下行的壓力」。

他補充說,這將使公司慢慢「轉向超配債券」。

大約從9月初開始,隨著美債殖利率開始上升,先鋒集團也從美債戰術性空頭押注中獲益。該公司仍在進行這種短期交易,但規模已較最初的水平縮小。

責任編輯:王許寧