2025年08月28日 08:51 市場資訊

資料來源:新浪財經

財聯社8月28日訊(編輯 瀟湘)越來越多的華爾街人士表示,特朗普總統本周解僱美聯儲理事庫克的行動,可能會削弱人們對美元和美國國債的信心,並提升黃金和其他被視為避險資產的吸引力。

Ocean Park Asset Management首席投資官James St. Aubin指出,“美聯儲的獨立性是其名片,解僱理事的舉動直接損害了美聯儲不受政治動機影響管理貨幣政策的能力。 ”

“當你開始削弱人們對全球儲備貨幣的貨幣政策信心時,你就是在玩火。 如果市場最終認定美聯儲是在根據直接政治影響制定政策,那麼美國資產的吸引力就會下降,“St. Aubin稱。

目前,花旗集團策略師已建議增加對美國長期國債和美元將走軟的押注,原因是擔心特朗普可能削弱美聯儲的政治獨立性。

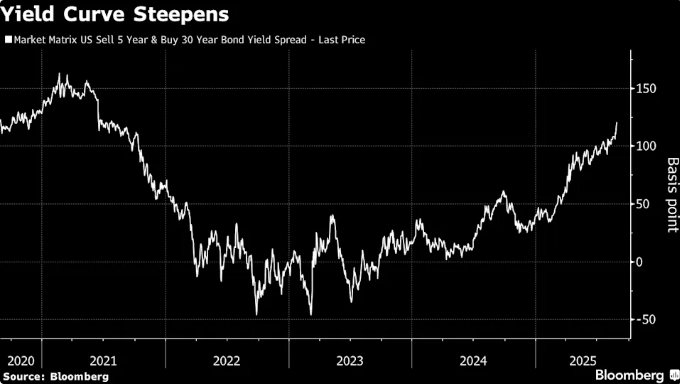

包括Adam Pickett和Dirk Willer在內的花旗策略師在週三的一份報告中指出,投資者應在其現有頭寸基礎上增加“小額倉位”,押注30年期與5年期的利差進一步擴大,收益率曲線將趨陡。 他們還建議通過衍生品做多歐元兌美元。

“我們認為,對美聯儲獨立性減弱的擔憂有兩個主要的市場泄壓閥:美元走弱和收益率曲線變陡,”該行策略師在報告中寫道。

該策略團隊於五月啟動這項被稱為「曲線陡化交易」的操作——預計特朗普減稅法案將推高政府債務,從而拉高長期國債收益率。

而隨著特朗普力圖撤換美聯儲理事——並可能向地區聯儲施加影響,無疑進一步加劇了市場擔憂:其干預行為可能損害央行抗通脹公信力,進而推高長期收益率,從而為該交易策略注入新動力。

週三,30年期與5年期國債收益率利差已進一步擴大至了2001年以來的最闊水準。

花旗集團策略師還表示,面對美聯儲決策機構面臨的「重組風險」,美元未進一步走弱令他們感到意外。 美元的韌性可能源於法國財政問題的再度浮現,但該行策略師認為這不太可能「實質性削弱市場對歐元的需求」。

黃金有望受益

與此同時,一旦美聯儲的信任被打破,美元和債券風險上升且通脹攀升,一些業內人士也在積極呼籲投資者轉向替代投資。

紐約梅隆銀行董事總經理兼市場策略與洞察主管Robert Savage表示,傳統上對抗高通脹的手段是配置實物資產——包括黃金、石油和工業金屬在內的大宗商品。

黃金很可能位列這份名單的榜首。 “若美聯儲失去獨立性,黃金將成為投資者的首選避險工具,”WisdomTree研究公司全球研究主管Chris Gannatti表示。 該公司認為任何對美聯儲獨立性的威脅,都是「黃金需求的強大催化劑」。

“黃金沒有對手方風險,不依賴政府信譽,且作為終極價值儲藏手段擁有數千年歷史積澱,”他表示,“在政治或貨幣不確定性時期,它是最受投資者信賴的保值資產。 ”

Gannatti指出,2025年的數據已證明瞭這一點:全球央行今年有望購買約1000公噸黃金,這將是央行連續第四年大規模購金。

紐約梅隆銀行的Savage還指出,投資於那些經濟穩定增長和低通脹的國家,也有助於對沖美國通脹上升的風險,因此大宗商品和國際投資在當前可成為投資者明確的替代選擇。

不過他表示,將比特幣等加密貨幣視為替代品則更為複雜,因這些資產在新興市場中扮演著重要角色——這些地區法幣持續貶值。 “它們還承載著支付功能,滿足了前沿市場世界日益增長的銀行服務需求。”

Research Affiliates多資產策略首席投資官Jim Masturzo則認為,總體而言當金融資產風險上升時,黃金和房地產等實物資產就會成為避風港——而一旦美聯儲失去獨立性,這種情況很可能發生。

“過去十五年間投資者從美國股票和債券中獲得驚人回報,”他表示,“無論美聯儲獨立性面臨何種風險,考慮到美股估值已逼近歷史峰值——現在可能正是獲利了結並關注其他避險資產的良機。 ”