2025年12月15日 15:19 滾動播報

資料來源:新浪財經

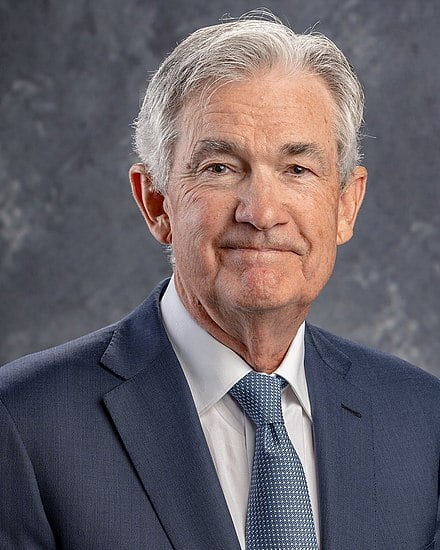

匯通財經APP訊——正如市場普遍預期,聯邦公開市場委員會在12月會議上再次降息25個基點,將新的聯邦基金利率目標區間下調至3.50%-3.75%。 隨著本輪第三次降息的落地,且鮑威爾主席將重啟降息稱為「風險管理」手段,更關鍵的問題在於:美聯儲將為2026年的市場準備何種政策? 投票委員們是否會重新調整當前的「再校準」路徑?

從再校準轉向數據依賴

回顧2024年9月,當聯邦公開市場委員會開啟本輪降息週期時,鮑威爾主席曾將其稱為貨幣政策的“再校準”。 過去15個月美聯儲累計降息175個基點後,美聯儲內部似乎普遍傾向於“等待數據指引”,以研判現階段是否確實需要進一步放寬政策。

多位地區聯儲主席已反覆強調這一立場,這給人造成美聯儲內部“意見分裂”的印象。 事實上,為促成此次最新降息,鮑威爾無疑不得不承認分歧的存在,並在未來貨幣政策方向上作出妥協。 然而這一過程並未平息所有投票委員的異議,政策聲明中再度出現了反對聲音。

從政府停擺前的整體經濟狀況來看,政策似乎尚未需要進入“寬鬆階段”,而可能只需回歸“中性”。 這也是鮑威爾及其同僚反覆強調的觀點。 那麼,何為中性聯邦基金利率? 這正是關鍵所在。 如果市場認為中性利率始於3.50%左右,那麼現狀已基本接近中性水準。

中性利率迷思與就業數據迷霧

然而美聯儲乃至整個貨幣與債券市場,如今已重回高度數據依賴模式。 為何強調「高度」? 過去三個月聯邦基金利率已累計下調75個基點,可以說美聯儲當前的政策滯後程度已遠低於九月份之前。 因此未來利率調整將直接取決於陸續發佈的經濟數據。

在通脹仍比美聯儲2%目標高出約一個百分點的背景下,聯邦公開市場委員會需要看到勞動力市場進一步降溫,才會考慮採取更多降息行動。

令美聯儲為難的是,即便政府停擺已結束,12月會議期間的數據環境仍顯“模糊”。 至關重要的11月(及部分10月)就業報告尚未公佈,預計要等到週二(12月16日)才能發佈。

近期就業相關數據表現參差,但周度失業救濟申請數據持續表明“不增聘、不解雇”的就業市場僵局仍在持續。

對匯市的影響分析——以美元兌日元(154.98-0.2500, -0.16%, )為例

此次美聯儲會議並未給外匯市場帶來清晰的方向指引,而是將一個政策拐點(連續降息)轉化為一個政策觀察期。 其對外匯市場的最重要影響是:1、確立了「數據依賴」作為未來數月的主要交易邏輯; 2、通過顯露內部分歧提高了政策不確定性。

美聯儲轉向「數據依賴的謹慎寬鬆」 為美元兌日元設定了新的交易範式。 降息周期的開啟確立了美元兌日元的中期下行壓力,但內部分歧和放緩的預期為下行之路鋪設了“減速帶”和“緩衝區”。

市場可以考慮在尊重美元利率長期向下、利差收窄的大趨勢下,利用美國經濟資料的起伏和市場對美聯儲政策的預期擺動,來把握美元兌日元的反彈與下跌節奏。 週一美元兌日元顯著下行,跌幅約0.50%。

(美元兌日元日線圖,來源:易匯通)核心結論:隨著這次缺乏共識的降息決議“塵埃落定”,未來降息的門檻在一定程度上可能已經提高。 換言之,美聯儲內部的「降息陣營」已達成所願,接下來需要依靠經濟數據來說服更多持「鷹派」立場的成員支援進一步寬鬆。 北京時間15:19,美元兌日元交投於155.14/15。