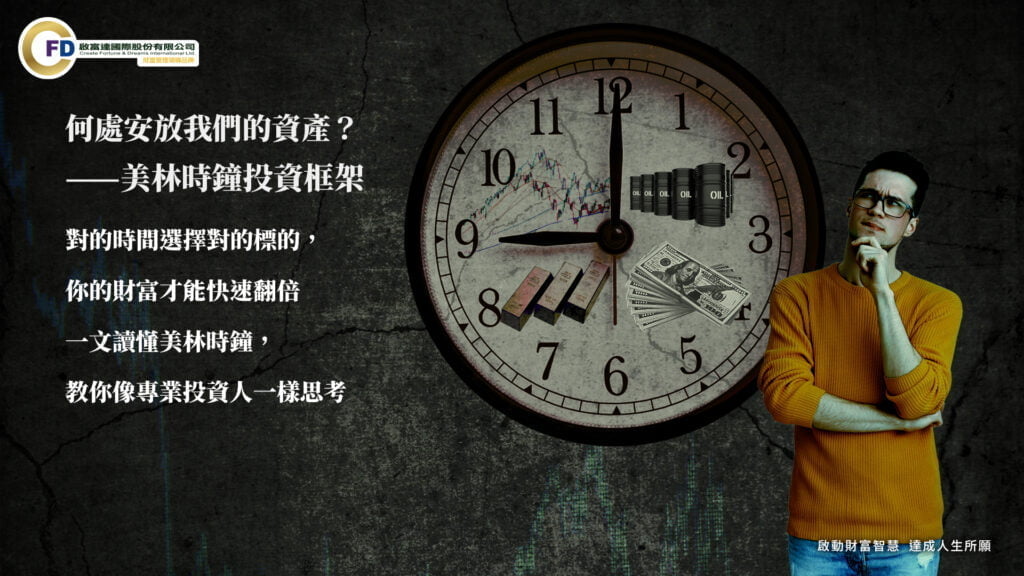

對的時間選擇對的標的,你的財富才能快速翻倍,一文讀懂美林時鐘,教你像專業投資人一樣思考

相信啟富達的專業、格局與視野,這份報告,就值得您的典藏!

研究動機

國家、產業、景氣循環是財富積累的重要因素。本次專題將在美林時鐘的基礎上,構建大類資產配置框架,提高我們的投資勝率和收益率。

結論分析

2004年美林證券首次提出《美林時鐘》,將經濟週期劃分為再通脹、復甦、過熱和衰退,並建議“再通脹買債券,復甦買股票,過熱買商品,滯漲持現金”的資產配置框架。

然而2008年金融危機之後,美國產出缺口持續上行,原始美林時鐘劃分的經濟週期鮮少出現再通脹和滯漲。

考慮到原始美林時鐘通過產出缺口和CPI同比的拐點來劃分經濟週期,存在低頻、滯後、主觀劃分、週期性降低等缺點,因此我們將改用美國ISM製造業PMI(MA12)和CPI同比(MA12)來劃分經濟週期。

在《改版美林時鐘》下,再通脹、復甦、過熱、衰退四個時期分佈相對均衡,其他經濟、就業數據也滿足該時期的運行特徵。

通過回顧1997至2023年3月的大類資產表現,我們發現:

1.再通脹期建議優先配置美國國債、投資級債券、黃金、成長股,避免大宗商品

2.復甦期建議優先配置股票和商品,避免債券、黃金

3.過熱期建議優先配置商品和股票,避免債券、黃金

4.滯漲期建議空倉持有現金/貨幣市場基金,避免投資債券、股票、商品。

製造業PMI(MA12)領先指標和CPI同比模型均顯示,當前我們正處於再通脹時期,大類資產運行特點包括:

1.流動性邊際寬鬆強化,大概率推動美債價格和黃金上漲

2.股市搖擺於業績增速下行和流動性邊際寬鬆提振估值,波動加大

3.經濟下行、需求疲弱,原油、工業金屬價格普遍承壓

Post Views:

1,935