SVB,一家被存款撐死的銀行

太快的增長+畸形的資產組合結構能殺人。

SVB的倒下是痛心的事,現在漣漪還在不斷蔓延,一週以後就被CS搶了頭條。在這個當口,檢視自己身上的風險防範漏洞是高優先順序的任務。

SVB倒閉前曾被各方頌揚其獨具特色、獨具慧眼、獨特魅力,關鍵詞包括“投貸聯動”,“專注定位”,“業務多元”。

但我研究了一番發現SVB猝死只因兩個字“不會”:不會管理銀行業務。這可能是史上第一個被存款撐爆的銀行。這兩年真驚嘆於多少光鮮的marketing、buzz、hype背後的真相居然是“根本不會”。

一、“a bad management”

SVB倒下之後,我們很快和一位宏觀大佬聊了一下此事對美國聯準會加息處理程序的影響。大佬回覆“We believe that SVB failure has nothing related to current rate hike cycle but a bad management. ”

我想理解一下大佬口中的bad management(CEO Greg Becker)是個什麼樣的人,在案發之前對市場有什麼樣的認知,就聽了一下他在2021年年中的一個Podcast。

那時候VC市場處在頂峰,2021年的上半年初創企業融資額達到了1800億美金(全年數字是3300億美金)。這裡面很大一部分顯然存進了SVB。SVB的存款餘額在21年增長870億美金(根據2021存款餘額189.2b, 2020年底102b估算)。3300億融資到年底到位多少、燒掉多少不知道,但存在銀行裡的部分SVB目測怎麼也有30-40%的份額。

SVB在18年底的存款餘額是$490億, 到21年底是1890億美元,三年翻了快4倍。1983年成立的銀行,前37年積累的風險管理能力,3年內能翻4倍嗎?盆還沒造結實,就來了史上最大windfall, 結果不但windfall漏掉,盆還破了,真是讓人唏噓。

在Podcast裡,Greg提到了20年來VC市場的融資資料。上次巔峰是2020年的1000億美金,科網泡沫後砸到200-250億美金一年,03-07年緩慢有所起色但被全球金融危機又傷害一下,回到200-250億的水平。2010-2011年以後這個數字陡峭增加,到了2020年達到1600億美金,2021年3300億美金。

這裡可以清晰看到,VC融資資料的激增和美國聯準會的寬鬆週期完全吻合,但一個局中人總能總結出合理的基本面解釋。難怪量化基金稱一切基本面投資為“主觀選股”。Greg感嘆創新行業的復甦終於來到,自己沒有白陪著這些科技客戶走過泡沫破滅以後這20年,收穫了大量的友誼和珍貴的客戶關係,it’s all worth it。

當談到科技生物是否過熱、市場流動性過多時,Greg說出的經典的那句話“This time is different”:這次絕對不是2000年。

原因有三:

1、Tech裡的主流公司比20年前大很多,50-60% bigger;

2、科技,比如SaaS已經滲透到人民生活的方方面面,科技公司的addressable market比20年前要大很多很多;

3、Moderna這樣的公司能迅速做出疫苗,就是因為之前幾年的市場流動性很好,融到的資很多。

為了創新這很合理。後來發生了什麼大家現在都清楚了,納指去年跌33%,木頭姐的ARKK跌67%,Tiger Global的股票基金跌了56%。

我估計這些敘事(“narratives”)都是他的VC大佬客戶親口告訴他的,而我們每天脫口而出的“敘事“又有多少是二手的,多少是獨立思考的?是給腦中已經形成的結論找了一些邏輯,還是根據事實得出結論、哪怕這結論讓你很不舒服?

人類的行為學偏差真是跨不過去的一道檻。人就是喜歡總結故事,以及成功經驗。其實在基金經理的遴選中,非常類似的風險出在行業基金(Specialist)身上:軟體基金經理看自己行業裡的明星,怎麼看怎麼喜歡,誰又能說清楚估值的邊界?30x P/S買入的和5x P/S買入的還不是同一群人。

因此一個基金組合裡有Generalist是非常有價值的,如果同時看很多行業,甚至週期行業,就不會被豬油蒙了心,一心要迎娶白富美才算人生巔峰。

同樣,Pan-Asia的基金經理,也比China specialist對中國公司的估值更客觀。說白了就是要見識多。SVB “Just Do It”只做IT的風格,不但積累了集中度風險, 某種程度上也積累了認知上的偏差。

Podcast中Greg還提到如何呵護、滋養客戶關係,為客戶增值,“Relationship”這個詞說了不下30次,曆數如何陪伴客戶從2000年科網泡沫中爬起了,甚為自己的前瞻和赤誠所感動。

那料一年半以後,有420億美金的存在款3月9日那一天被擠提,佔活期的差不多一半。客戶介紹客戶並且形成社群,來的時候一陣風,走的時候也是一窩蜂。有時候勸客戶分散到一籃子基金,也是對GP自己的保護。

電影“It’s a Wonderful Life”裡出現了經典的bank-run大擠兌場景。可惜SVB沒能按電影的方式溫馨解決。Business banking的存款質量,比retail banking還是要差很多。

二、“one of the most elementary errors in banking”

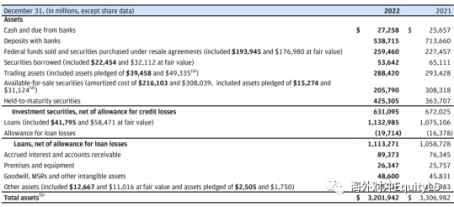

前財長、哈佛校長Larry Summers評價SVB犯了銀行業中的小學生等級錯誤:借短投長。我不是銀行業專家,不知道這麼評價SVB冤不冤。但是比較一下資產負債表的成分,可以發現宇宙行JP Morgan Chase和SVB相比,是多麼地穩健。

SVB

JP Morgan Chase

JP Morgan Chase

宇宙行的資產是SVB的約15倍。

2022年底,JPM總資產3.2兆。SVB 2160億,佔全美銀行資產的1%。按說SVB到了不應該感染到整個銀行系統,甚至國民經濟。如果隔離止血得當。

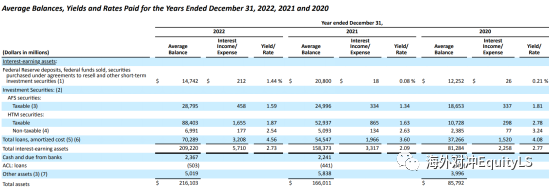

宇宙行的債券投資佔資產20%,而SVB佔57%。

銀行資產端的債券投資分為Available-for-sale(AFS)部分,和Held-to-maturity (HTM)部分。SVB就是因為在3月8號自爆賣出AFS債券錄得虧損18億美元,需要融資22.5億,才引發了股價的奔潰和次天的擠兌。

SVB資產端的長期投資太大了,愣是比宇宙行多出37%。那麼到底是人性的扭曲,還是Greg根本不會管銀行呢?

注意看,2020年,SVB的長期投資已經佔36%,高於22年底JPM的水平;21年增加到50%,22年達到57%。

這絕對是因為存款增加太多太快,無法在資產端謀求更謹慎的風控措施。說白了就是新增的存款一股腦買了世間最安全的資產,但沒想到剛買完美國聯準會就加息了,資產馬上貶值。

為了增加流動性不得不賣出債券,結果實現了損失,並且引發了擠兌。所以說SVB是被存款撐死的也不為過。

再具體看看AFS和HTM之間的比例。

2020年,AFS佔總資產的21.7%,HTM佔15%;21年AFS佔15%,HTM佔32%;22年AFS佔13.3%,HTM佔44%。三年間AFS增加了100億美元,HTM增加了850億,總共增加了950億(數字採用average balance),這個數字和三年間存款年底餘額增加的1100億是相匹配的。

在此期間,商業銀行家的老闆本行:貸款平均餘額從373億增加到700億,翻一倍;而HTM投資從130億增長到954億,翻了7倍多。

1-2年之間,SVB管理層哪裡生出來的固收投資和風控技巧?恐怕連投資團隊也是新的,怕是把Treasuries當成了存錢。想到一群relationship manager和loan officer一年內搭起來一個千億美金的債券組合,我的心真是拔涼拔涼的。

宇宙行的現金和短期投資佔36%, 而SVB佔7%。

JPM22年現金、類現金和短期投資佔到了36% (1.166兆),SVB只有7%(138億),而3月9日一天的提款需求就是420億美元。

相比於宇宙行,為什麼現金和等價物留的這麼少?要知道2020年這個比例還有14.2%。我猜是貸款需求比存款的增加少太多(300億vs 1100億),支付存款利息都成問題,只能多買點長期債券,哪怕只有1點幾的利息。

從存款結構裡也可以看出一點端倪。SVB 2022年末interest bearing存款$924億,non-interest bearing存款807億,佔近5成。無息存款比例高當然是因為企業帳戶多,創業企業從VC那裡融了錢是為了去燒的,肯定定期比例小。這也就意味著近5成的存款根本沒有貢獻ROI,純粹是為了關係、規模。

與此對比,JPM的22年存款餘額是$2.4兆,其中interest bearing存款$1.76兆,non-interest bearing存款0.67兆,佔28%,on-demand的“過渡性”存款比例要小很多。這告訴我們投資者構成一定要分散。

不管是客戶分散度、還是長期投資比例、還是現金留存、以及資產負債表的擴張速度,SVB都是畸形的,說的難聽點,“德不配位”最終害的還是自己(和客戶)。

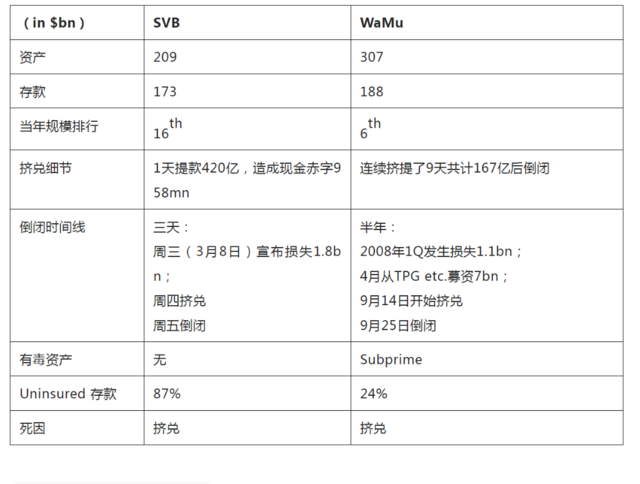

三、和15年前WaMu倒閉的對比

我把SVB這個史上第二大倒閉案,和史上第一大:Washington Mutual (西雅圖WaMu)倒閉案對比了一下:

最後幾點closing thoughts:

1. SVB擠兌的程度遠遠大於WaMu,誇張到50%的活期一天內擠兌。投資者結構很差,沒有長錢,太多短期存款。這些存款確實不應該要,生意不是越多越好,規模不是越大越好。

2. 資產質量不是有毒資產。沒有什麼想像中的給高風險沒收入的企業的貸款。SVB沒有那麼傻,據報導其實70%的貸款是給了GP的老闆們個人(佔56%,比如用來滿足GP跟投要求)或者高科技企業員工的房產按揭(佔14%)。也就是說要麼是借錢給有錢人,要麼是有加州房產做抵押。

其實SVB與其說是科技企業的銀行,還不如說是VC大佬的旋轉門:VC大佬投的企業募資,募資的錢存SVB,SVB把這些錢貸給VC大佬投自己的下一期VC。從資產端看,SVB的心思還是穩健的,但是問題是“不會“。不會管理這麼多存款。

為什麼叫他大佬的銀行,那個爆掉的週五我們接到兩個底層基金的SVB 相關disclosure, 一個是新GP,眉頭緊鎖報告正在緊急把錢轉去新的銀行。另一個是頭部GP,郵件裡說雖然我們也和SVB有業務,但是是SVB給我們credit line, 我們暫時不從他那裡借錢就行了,沒存款。感覺些許傲嬌。

3. 太快的增長+畸形的資產組合結構能殺人。存款從2020年1季度的60b漲到2021年底的189b, 翻3倍,突然增加的存款遠遠超過風險管理能力。1983年到2020年37年的銀行管理經驗,1年內如何能翻3倍?另外,現金沒留夠,只能賣資產,賣資產要實現損失,實現損失侵蝕了資本金,資本金受損導致擠兌,擠兌導致倒閉。

4. 公開說自己缺錢,引發bank run。有篇文章說的挺好,私下募集20億美金很難嗎?悄悄去一下中東,把控制權賣掉三分之一不可以嗎?市場需要的是方案,而不僅僅是透明而已。總而言之,管理層“不會“。

5. 後果,主要是各家銀行收緊信貸,經濟繼續緊縮。一個大基金的宏觀團隊估計對GDP有2%的影響,增加2%的失業率。

Disclaimer: 數字和計算未經審計,for the purpose of illustration。

本文來源: 海外對沖EquityLS,原文標題:《SVB,一家被存款撐死的銀行》