美股的“大問題”:輝達逼近兆,AI已經是泡沫了嗎?

來源:華爾街見聞 葛佳明

當美股上漲幾乎完全依賴七大巨頭,AI熱浪即將引發“縮小版”的網際網路泡沫?

貫穿了整個2023年上半年的Al熱潮,為科技股的強勢回歸添了一把火,科技股的王者歸來,讓多家華爾街發出AI泡沫化的警告。

但市場似乎“無動於衷”,蘋果(175.43, 2.44, 1.41%)、微軟(332.89, 6.97, 2.14%)、Alphabet、亞馬遜(120.11, 5.11, 4.44%)、Meta和特斯拉(193.17, 8.70, 4.72%)在內的七大科技股市值在過去5個交易日中增加了4540億美元,推動標普500指數連續第二週上漲。

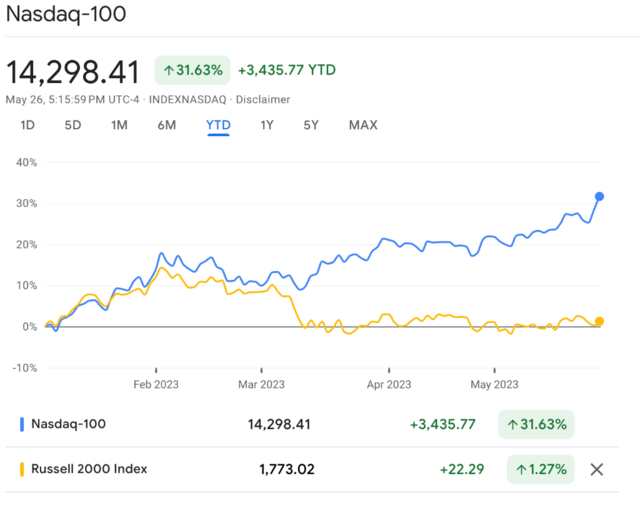

自1月份以來,這七大科技股的漲幅中位數高達43%,幾乎是標普500指數的五倍;七大科技股的平均漲幅高達70%,而標普500其餘股票平均漲幅僅為了0.1%;七大科技股的平均市盈率為35倍,比市場水平高出了80%。

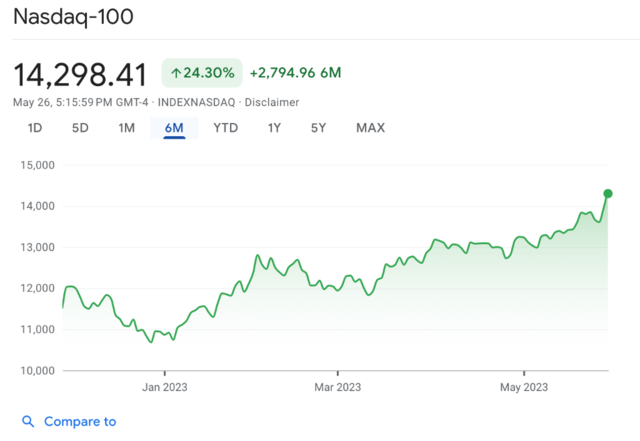

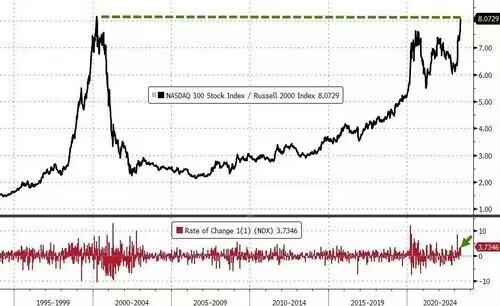

與此同時,分析師們認為,科技股巨頭們與小盤股的分化愈演愈烈,現在納斯達克(12975.6875, 277.59, 2.19%)的漲幅遠遠超過了羅素2000小盤股指數,來到了30年來美股指數背離趨勢最嚴重的時候,與網際網路泡沫時期驚人的相似。

瑞銀(19.85, 0.25, 1.28%)場內交易負責人Art Cashin在此前接受CNBC表示,目前這股AI熱潮,將會變成網際網路泡沫的“微縮版”:

“你聽到的每件事,都會涉及到人工智慧的影響,從生物製藥到醫學,再到金融等一切需要預測的領域,我認為AI將成為一個新的迷你版的網際網路泡沫。”

七大巨頭股價狂飆

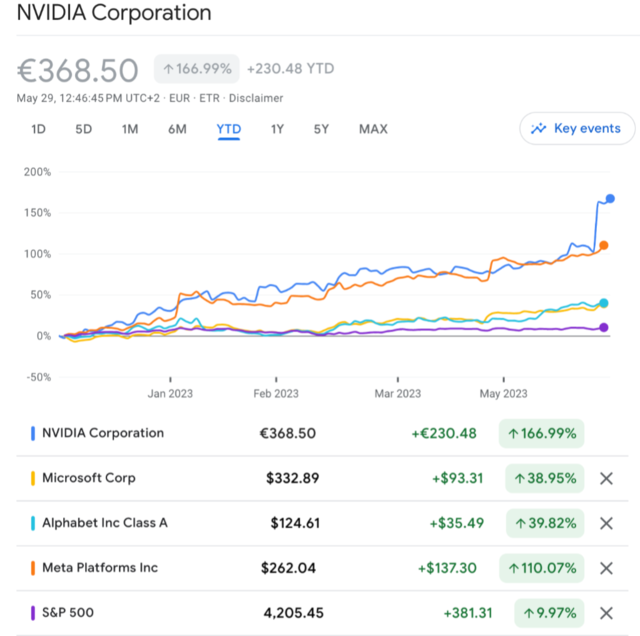

因輝達的業績指引大超預期,其市值連續幾日大幅飆升,按市值計算,目前輝達已近兆,達9620億美元,成為世界第五大上市公司,今年以來輝達的股價已漲超167%。

豪賭OpenAI大獲成功的微軟,在ChatGPT的加持下今年一直是全球的焦點,一舉一動皆牽動著市場的心,今年來微軟的股價漲近39%。

面對“咄咄逼人”的微軟,Google(125.43, 1.08, 0.87%)也不斷祭出“AI殺器”迎戰,今年以來,Google的母公司Alphabet股價也一路水漲船高,今年以來股價漲近40%。

開啟了生成式AI“Android時刻”的Meta,儘管風頭不及Google,微軟,但其今年以來股價“悄悄”大翻身,漲幅達到了110%。

亞馬遜也不斷髮布消息稱,正在研發家用機器人及智能音箱的升級版,不斷升級的AI硬體也讓亞馬遜的股價水漲船高,今年來漲幅近40%。

作為AI“狂熱”粉絲的馬斯克,很早就在特斯拉駕駛輔助系統中使用了人工智慧,今年以來特斯拉的股價漲幅達到了78%。

隨著蘋果公佈穩定的收入和龐大的現金流,投資者趨之若鶩,該公司股價今年已飆升35%,市值增加近6900億美元,將其市值帶回了一個歷史性門檻的附近:3兆美元。

當圍繞AI的炒作結束,市場該怎麼走?

不少分析師都對當前的科技股的高估值發出了警告:當圍繞AI的炒作週期結束,市場將會“崩潰”,現在並非入場時機。摩根士丹利(83.9, 0.90, 1.08%)策略師,美股“大空頭”Mike Wilson 認為這正是未來美股不可持續上漲的原因之一。

現在納斯達克的漲幅遠遠超過了羅素2000小盤股指數,來到了30年來美股指數背離趨勢最嚴重的時候。

知名經濟學家,投研機構Rosenberg Research總裁David Rosenberg週四警告稱,投資者盲目湧入AI概念的股票可能會付出高昂的代價,AI概念存在泡沫:

我認為當前Ai概念毫無疑問存在泡沫,現在的人工智慧的熱浪與上世紀90年代末的網際網路泡沫有著驚人的相似之處——尤其是在過去6個月納斯達克100指數的上漲。

(在網際網路泡沫時期,即1995年至2000年,納斯達克100指數漲幅驚人,從1995年1月1日到2000年3月10日,納斯達克100指數上漲了近400%。)

自去年以來華爾街預測最準確的分析師、美國銀行(28.31, 0.14, 0.50%)策略分析師Michael Hartnett表示,AI概念目前為一個處於“嬰兒期的泡沫”,過去的泡沫形成通常是因“寬鬆貨幣政策”而起,以加息結束。

Hartnett以上世紀90年代的網際網路泡沫為例,當時網際網路股的上漲和強勁的經濟資料促使美國聯準會開啟了緊縮的週期,而9個月後科技股泡沫破裂:

歷史教訓:過於集中不是好事

Randall Forsyth曾說:“這次會不一樣——是投資裡最危險的一句話。”

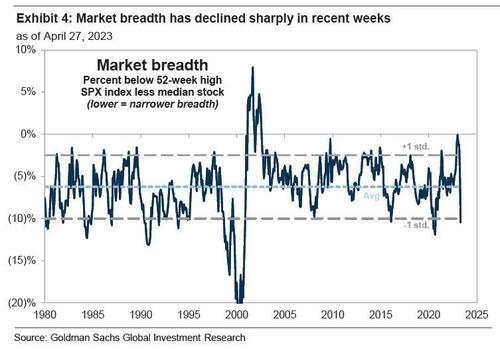

華爾街見聞在此前的多篇文章中提到,美股今年的漲幅也靠“AI”,做多大型科技股是美股最擁擠的交易,科技股已接近超買,難以繼續領跑市場,高盛(332.01, 8.13, 2.51%)分析師更是將其市場寬度創紀錄崩塌的警戒等級提高至11級:

一季度美股反彈的廣度“以某些指標衡量是有史以來最弱的”,領漲股票的數量是自1990年代以來最少的。

高盛首席股票策略師David Kostin此前曾指出:“最近市場寬度的急劇縮窄表明,撤資風險上升。”摩根大通(136.94, 1.27, 0.94%)和法國興業(4.9, 0.00, 0.00%)銀行也發出了類似警告。

Kostin觀察了Alphabet、蘋果、微軟、Meta和亞馬遜近期的表現,並警告稱,自2020年以來,市場寬度首次收縮至平均水平一個標準差以下的位置。

從歷史上看,過於集中並不是好事,每當美股由單一行業或者少數巨頭主導後,往往會伴隨一輪調整:

1980年代能源板塊佔標普500指數的比重最高時達到26%,但伴隨著油價的下跌,能源股獨領風騷的時代也過去了。

隨後登場的是科技股,2000年科網泡沫破裂前,科技板塊佔標普500指數的比重飆升至30%以上。