2023年07月05日21:35 智通財經APP

資料來源:新浪財經

智通財經了解到,一些全球最大規模的資產管理公司仍堅持看好美國國債市場,儘管這類交易的風險看起來似乎與日俱增。Brandywine Global Investment Management、Columbia Threadneedle Investments以及先鋒資產管理集團的投資經理們仍然相信,固定收益類資產即將迎來新一輪令人興奮的牛市反彈。如今,美國經濟的韌性、高通(117.13, -2.96, -2.46%)脹難題以及美聯儲可能繼續加息的預期正嚴重考驗著這一債市多頭立場。

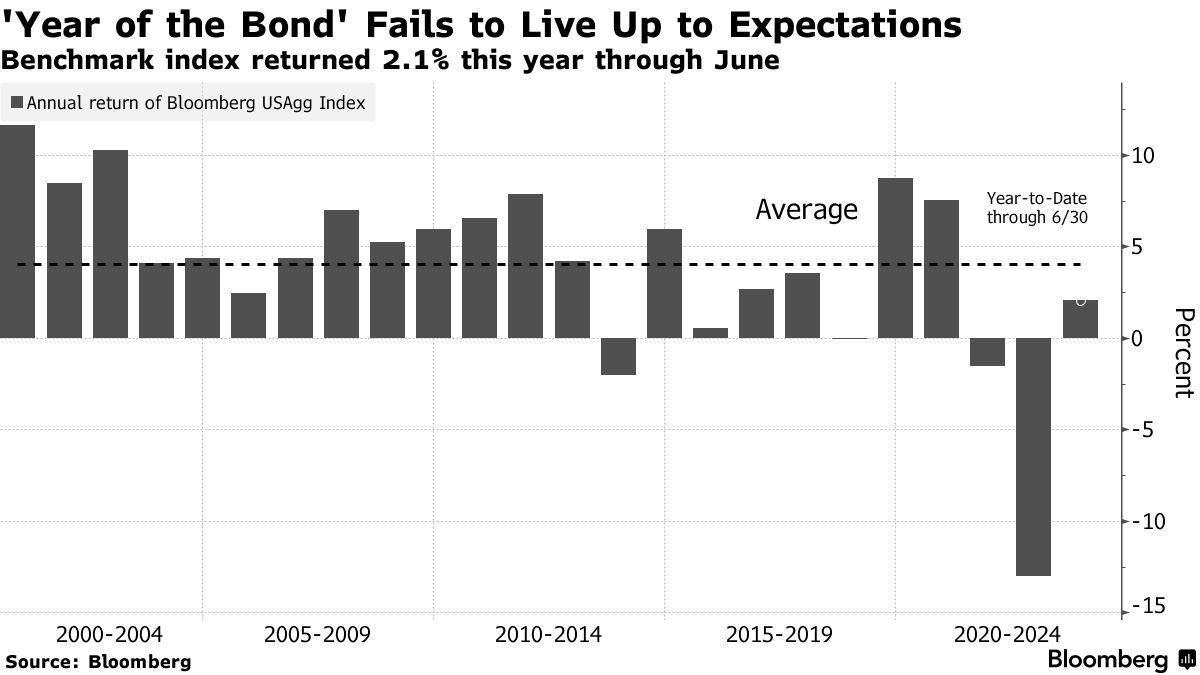

仍有一些分析人士對於債市的牛市行情不那麼肯定,摩根大通(144.64, -0.97, -0.67%)的策略師上周放棄了建議買入五年期美國國債的多頭立場。按照一些策略師去年的展望,今年本應是債券等固定收益資產的豐收年,因為人們認為經濟衰退基準預期下美聯儲現在將轉向降息,從而引發一輪強勁的債券價格反彈,抹去2022年的大部分歷史性虧損。

然而,美國極其穩定的就業市場和居高不下的通脹率打破了這種說法,令放鬆貨幣政策的預期徹底落空。因此,債券經理們只看到了2023年的溫和反彈,主要是受到多年來一些最高收益率帶來的利息收入提振買盤,讓堅定的多頭等待時機,直到經濟出現下滑。

在美債收益率較高時往往該債券具備投資吸引力,投資者有望博得債券價格反彈,加之買入時的高收益率帶來的雙重投資回報。經濟衰退時期,由於國債的低風險加上固定收益屬性,國債往往具備投資價值,因此衰退時期債券價格往往得到抬升。美債價格變動與收益率變動呈現反向趨勢。

“債券之年”未能達到預期——基準指數今年截至6月的漲幅僅為2.1%

來自債券資管巨頭Brandywine的投資組合經理Jack McIntyre表示:“很多人都在談論債券之年,但如果說真的出現’債券年’,不要感到太驚訝。”

與今年1月一樣,他幫助管理的規模21億美元的全球機遇債券基金(Global Opportunities Bond Fund)仍青睞較長期的美國國債和新興市場債券,這一立場將受益於較充裕的息票收入流,如果出現潛在的經濟衰退,該投資組合的整體表現將會更好。Jack McIntyre承認,如果經濟數據和通貨膨脹率再次升溫,這種配置不會有較樂觀的結果。但是,對此他表示:“我們沒有準備好迎接那個結果。”

若市場動盪再現,美債有望全線反彈

(29.08, -0.12, -0.41%)

這種波動是一些債券投資經理所極力避免的。他們滿足於長時間集中現金,而不是不斷逢低加倉,十多年來,安全等級極高的美國國債收益率首次超過5%。

看漲債券的那些投資者們似乎不願認輸。他們表示,這是一個等待美聯儲加息完全生效的問題。由於最早可能在本月出台更多緊縮措施,未來還存在市場動蕩的風險,就像3月份發生的那樣,當時涉及地區銀行的危機事件推動美國國債價格上漲。

先鋒資產管理公司(Vanguard Asset Management)的全球利率主管Roger Hallam表示:“債券回歸的敘事邏輯仍然成立——它們有誘人的息票,而且固定收益產品為投資組合提供了支撐,正如你在3月份看到的那樣,如果未來金融市場陷入動盪,債券價格可能會大幅反彈。”先鋒集團管理著大約8,800億美元的主動型債券策略。

“現金收益率不是持久的,”他表示。“而宏觀環境的變化意味著,你無法徹底鎖定高回報。”

時間這一次是“最佳拍檔”——債券多頭押注隨著美聯儲降息債市終將逆轉

這一類型變化的時機是目前市場爭論的核心:美國財政刺激順風和依然強勁的消費支出將繼續挑戰目前債券多頭市場的共識——共識即面對更高的利率,經濟將會崩潰。

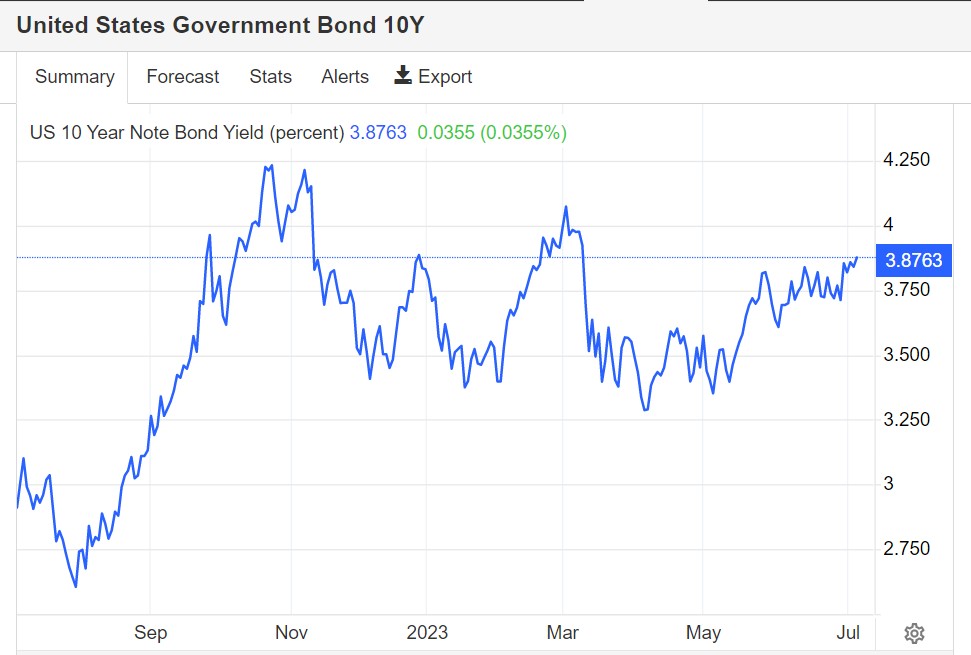

Hallam表示:“市場仍在消化美聯儲在2024年和2025年將採取’衰退式降息’的這一預期。”這將有助於將長期國債收益率保持在4%以下。他表示,對這一觀點的威脅將來自於住房市場正在反彈以及美國經濟能夠承受美聯儲緊縮政策的證據。

來自Columbia Threadneedle的全球固定收益主管Gene Tannuzzo表示,該機構仍保持年初的配置預期,即增持10年期至30年期美國國債,並準備等待未來幾個月的走勢和經濟數據。這一配置預期也意味著,該資管巨頭押注“全球資產定價之錨”將步入下行軌跡。

從理論層面來看,10年期美債收益率相當於股票市場中重要估值模型——DCF估值模型中分母端的r指標,分析師們一般以10年期美債收益率為基准設定r值,在其他指標未發生明顯變化的情況下,分母水平越高,股票,尤其是風險較高的科技股等風險資產的估值自然也越低。

因此,自3月美國銀行業危機後,10年期美債收益率急劇下滑,尤其是在3-5月期間,這一下降趨勢在極大程度上助力標普500指數步入“技術性牛市”。標普500指數3月以來累計上漲12%,自去年10月低點以來反彈超23%。

全球固定收益主管Gene Tannuzzo表示:“在2023年剩下的時間裡,我押注美聯儲會再加息兩次。”該公司管理著規模約2250億美元的債券,主要採用主動型投資策略。“但對於2024年,我把賭注押在債券市場上,認為緊縮政策帶來的滯後效應意味著美聯儲將採取降息措施。”

最終,美債等債券價格的表現取決於經濟數據以及美聯儲將利率維持在5%以上的時間。正如Brandywine的投資經理McIntyre所指出的那樣,對於那些等待買入時機的看漲者來說,源源不斷的息票收入水平至少讓他們感到些許安慰。

“好消息是,不像去年和前十年那樣時間對你不利,今年的情況時間確實有利,這要歸功於債券息票的不斷上漲。”McIntyre表示。