來源:滄海一土狗

突破4.34%的核心驅動力(2.990, 0.00, 0.00%)將是什麼?持續向上的美股!

近期,美國6月的就業資料落地,ADP資料大超預期,非農資料不及預期,薪資資料超預期:

1、美國6月ADP就業人數49.7萬人,預期22.8萬人,前值27.8萬人;

2、美國6月季調後非農就業人口增20.9萬人,預期增22.5萬人,前值自增33.9萬人修正至增30.6萬人;

3、平均每小時工資同比升4.4%,預期升4.2%,前值升4.3%;環比升0.4%,預期升0.3%,前值自升0.3%修正至升0.4%;

對於這一系列就業資料,債券市場的反饋是:十年美債利率有效突破4%,創了今年以來的新高。

十年美債利率的上一個高點在4.34%,當下,我們很關心的一個問題是,它會不會突破去年的高點?這篇文章將圍繞這個問題展開。

十年美債的定價框架

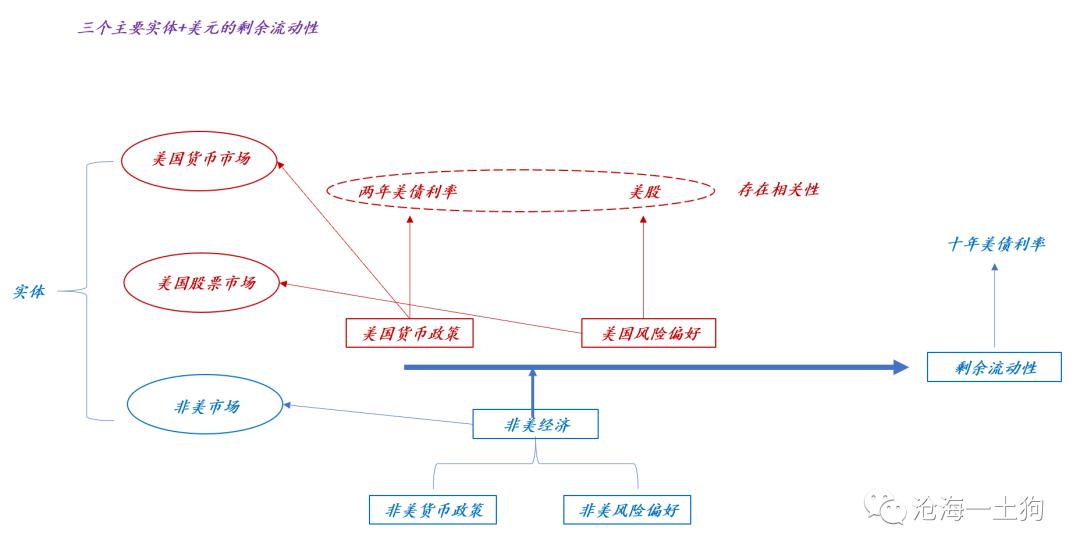

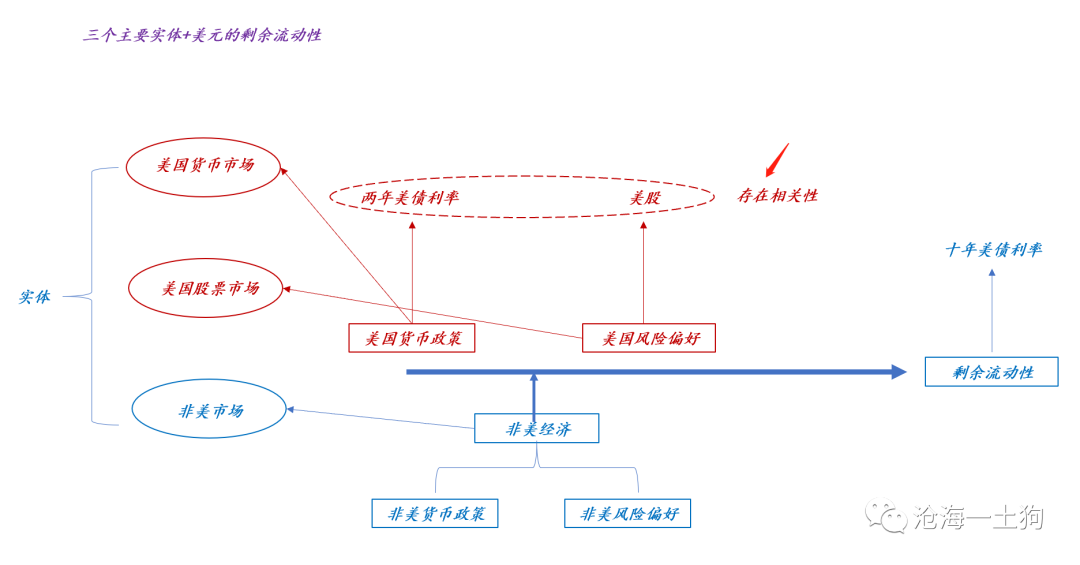

在《美元系統的運行機制——兼論金融研究的意義》一文中,我們構造了一個十年美債利率的定價框架,更進一步,我們可以把這個框架精煉為三大主體和三大因子,具體如下圖所示:

主體1——美國貨幣市場——加息預期及聯邦基金利率本身會把很多美元抽到美國貨幣市場,對應的因子就是美國貨幣政策,可以用兩年美債觀測;

主體2——美國股票市場——樂觀的動物精神會把很多美元抽到美國股票市場,對應的因子就是美國風險偏好,可以用標普500指數觀測。在這裡我們還應該注意的是,股票市場和實體經濟以及樓市是並列的,股票市場可以作為一個代表,代表剩下兩個市場。

主體3——非美市場——這是一個極其混雜的變數,包括歐洲、日本、中國等一系列非美國家的混合因素,有時候這些大批發商會投放美元,有些時候這些大批發商會回籠美元。

根據這個框架,分析十年美債利率走勢就意味著同時去判斷:1、美國貨幣政策、2、美國風險偏好 和 3、非美因素。

由於非美因素過於複雜,且包含了諸多地緣政治博弈,為了簡化分析,我們可以把這個問題簡化為判斷美國貨幣政策和美國風險偏好。

美國的貨幣政策

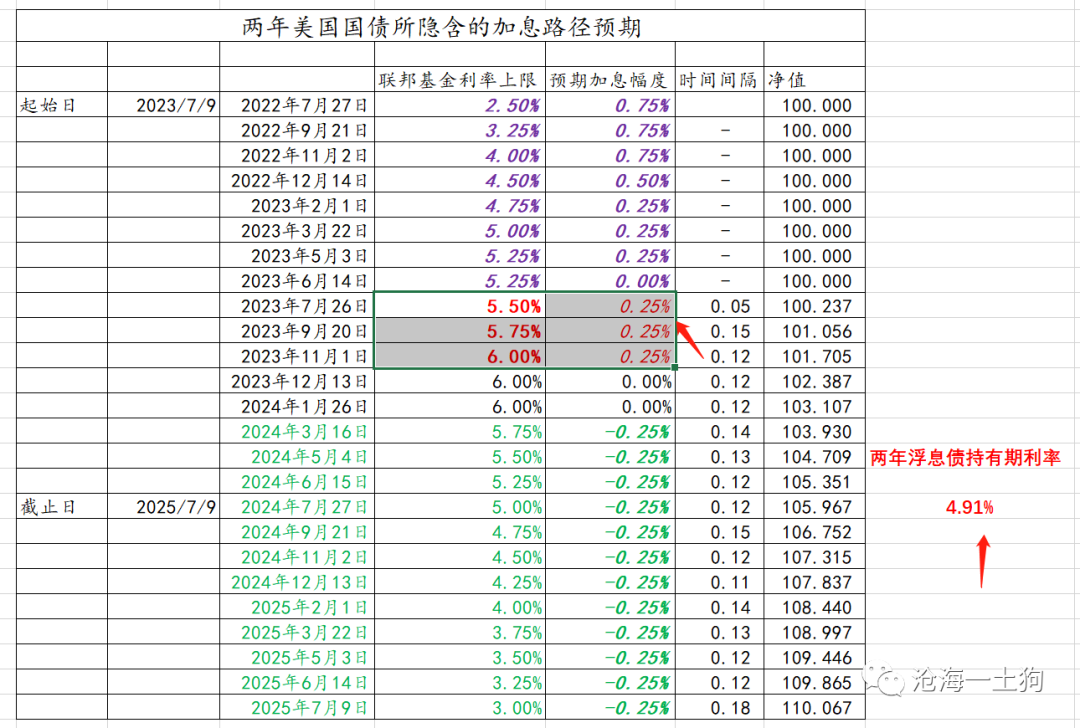

在《如何用兩年美債跟蹤市場的加息預期?》一文中,我們討論過一個觀點,相比於極其混雜的十年美債利率,兩年美債利率極其乾淨,十分純粹地反饋預期加息路徑。

本輪就業資料導致兩年美債利率劇烈波動,一度飆升至5.12%,之後回落至4.95%附近。

如上表所示,兩年美債利率和預期加息路徑是一個對應關係,不難發現,4.91%的兩年美債意味著市場對美國聯準會的貨幣政策很悲觀。投資者們認為未來的預期路徑為:

a、未來三次會議25+25+25;b、高點位置6.0%;c、2024年3月降息;d、每次降息25bp;

事實上,兩年美債利率一直在根據增量資訊調整,其背後的實質則是動態調整的預期路徑。

美國的風險偏好

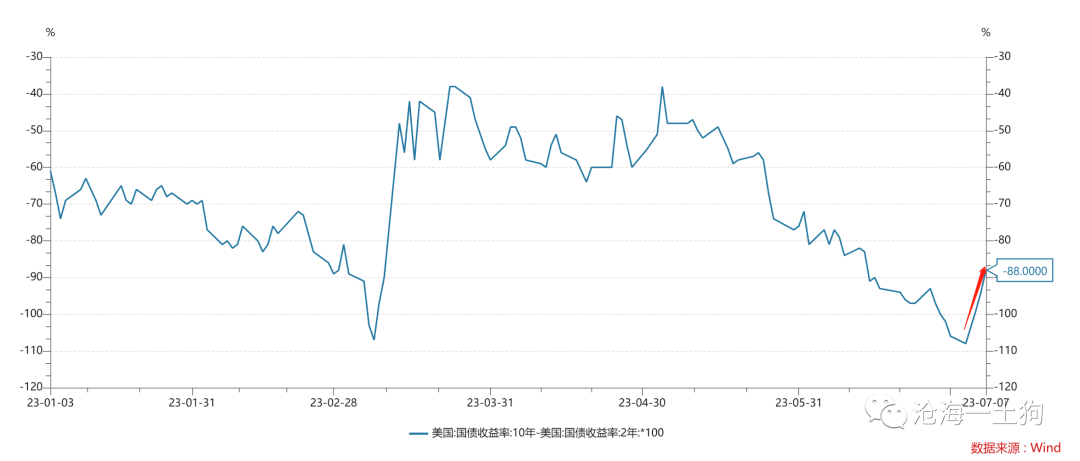

站在十年美債的角度,預期加息路徑只是其中的一個影響因子,風險偏好也佔據了相當大的權重。

如下圖所示,十年美債和兩年美債的利差顯著上升,這意味著,在非美因素相對可控的情況下,美國的風險偏好顯著提高了。

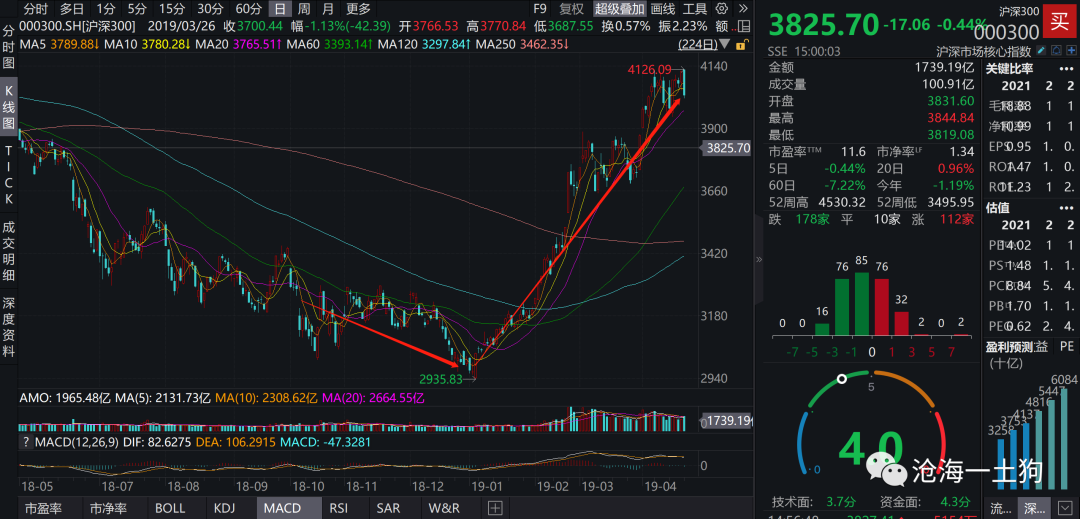

此外,從標普500指數的走勢來看,風險偏好上升的態勢也很明顯:

不難發現,目前,美國的風險偏好表現出兩大特徵:

1、強烈的上升勢頭,標普500今年上漲近15%;

2、較強的韌性,儘管加息預期上調,但每股調整幅度很小;

綜合貨幣政策和風險偏好兩因素,不難得出一個結論,對於十年美債創今年以來的新高,貨幣政策和風險偏好均有貢獻,並且風險偏好的貢獻更大。

居於主導地位的風險偏好

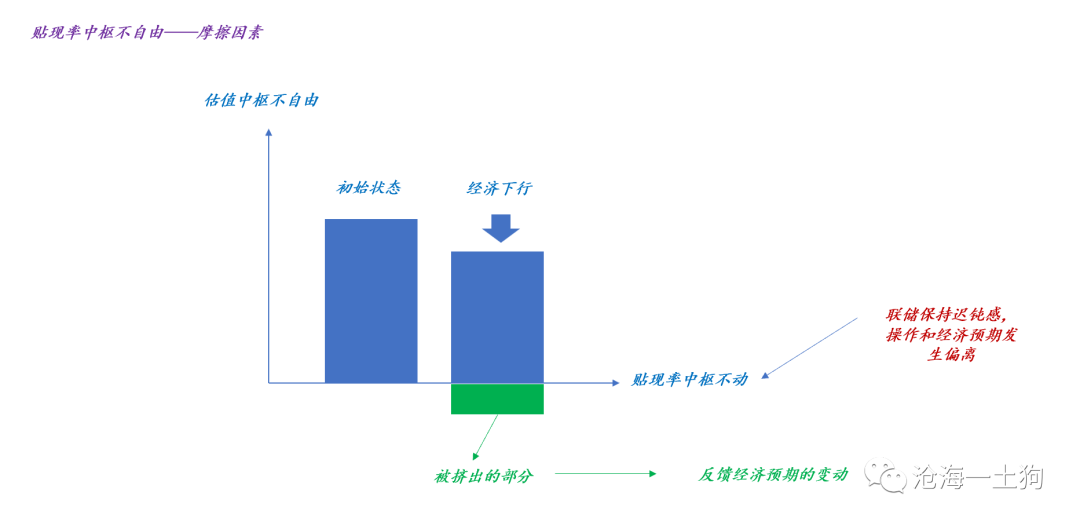

在 十年美債利率的定價框架中,有一個容易被忽略的點:貨幣政策和風險偏好的相關性。

我們在《如何預判美國聯準會何時降息?》一文中討論過這個問題,這篇文章的主旨在於:美股或者說風險偏好是美國聯準會的重要決策依據。

其背後的原理為:當貼現率中樞保持剛性時,只要經濟預期發生下行,股市立馬就會有所反饋,美國聯準會就能捕捉到經濟預期下行的訊號。當股市的跌幅積累到一定程度,聯準會就會有所行動,開始降息。

事實上,現在的情況很糟糕,美國聯準會已經加息了很多次,並且未來的加息預期也很豐滿,但是,我們依然無法從股市捕捉到經濟預期向下的訊號。

根據《如何預判美國聯準會何時降息?》一文的框架,美國聯準會不得不一直保持鷹派立場。這就導致了一個極其詭異的局面:只要美股持續上漲,美國聯準會就不得不一直加息。

所以,美國強勁的風險偏好才是一切不幸的根源。

結束語

綜上所述,我們就梳理清楚了一個問題:十年美債突破4.34%的核心驅動力將是什麼?持續向上的美股。

只要美國本土的 動物精神保持亢奮,風險偏好處於高位,美股就會不斷向上,十年美債突破前高也只是時間問題。

與我們的直覺相反,強勁的就業資料和有韌性的通膨資料只是一個結果,根子還是在風險偏好上,不有效遏制住風險偏好,我們很難看到cpi回到美國聯準會的目標位置。 對於美國聯準會莫名其妙的通膨目標,更可能的情形是:當標普500下挫20%,即便cpi沒回到2%,聯準會也不會繼續去強調2%的目標了。

重點還是美股,通膨目標只是個幌子。

回到國內的資本市場,結論很清晰:看具體的點位是沒意義的;很多人想著虛無縹緲的“七翻身”,我的回應是,抬頭看看美股。

多去復盤一下2018年底的美股和a股, 不要想當然地歸因,就能擺脫很多噪音的干擾。

經濟全球化的一個必然結果是全球資本市場形成一個有機整體。

ps:資料來自wind,圖片來自網路

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別使用者特殊的投資目標、財務狀況或需要。使用者應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。