2023年10月20日09:33 媒體滾動

資料來源:新浪財經

財聯社10月20日訊(編者瀟湘)週四(10月19日),基準10年期美國公債殖利率自2007年7月20日以來首次觸及了5%大關,這一重要整數關口的突破,標誌著美國借貸成本不斷走高的過程又來到一個全新的里程碑…

素有「全球資產定價之錨」之稱的10年期美債殖利率,常被人們視為全球借貸成本變化的關鍵參考。路透社的報價顯示,10年期美國公債殖利率隔夜盤中最高攀升至5.001%的16年高點,當天尾盤最終上漲9個基點至4.99%。

該基準收益率本週已累計飆升了約27個基點,原因是投資者預計美聯儲利率將“在更長時間內保持在較高水平”,同時,業內對美國政府巨額債務發行下的市場承接能力也已愈發擔憂。

週四晚間,聯準會主席鮑威爾在紐約經濟俱樂部發表了11月議息會議前最後的關鍵演說。他的一系列言論表明,聯準會將在下次會議上再次按兵不動,但鮑威爾同時也強調,如果政策制定者看到經濟成長強勁的進一步跡象,就有可能再次升息。

鮑威爾表示,美國通膨仍然過高,對抗通膨的道路可能會崎嶇不平且需要一些時間,聯準會致力於將通膨可持續地降至2%。要達到這一目標,可能需要一段時期低於趨勢的經濟成長,以及勞動市場狀況進一步疲軟。

「(鮑威爾)今天的言論絕對是導致利率升至5%的一大因素,」Allspring Global Investments投資組合經理Noah Wise指出。

Wise稱,「鮑威爾強調了大家都看到的強勁的經濟成長數據和零售銷售數據。他還表示,由於長期利率走高,他對緊縮政策感到滿意,即使這意味著短期終端利率可能不需要那麼高。”

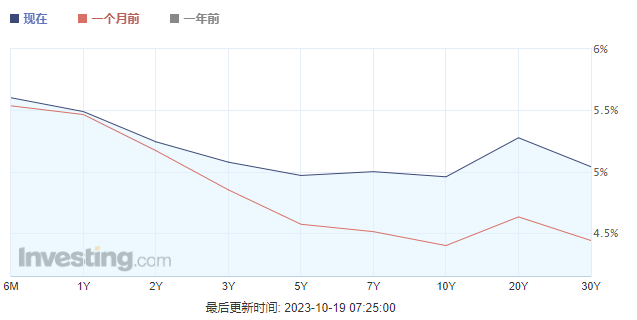

值得一提的是,隨著隔夜10年期美債殖利率觸及了5%大關,這也預示著目前整條美債殖利率曲線(從1個月期到30年期)中,僅有5年期美債殖利率還沒來到過5%關口。

在其他期限殖利率方面,截止隔夜紐約時段尾盤,2年期美債殖利率跌6.2個基點報5.169%,5年期美債殖利率漲2.6個基點報4.967%,30年期美債收益率漲11.4個基點報5.115%。

「全球資產定價之錨」破5 恐進一步擾亂市場?

毫無疑問的是,隨著美國國債的持續拋售導致收益率觸及了逾16年來的最高水平,本輪「美債風暴」很可能將進一步擾亂從股票到房地產在內的一切關聯市場。

由於規模高達25兆美元的國債市場被認為是全球金融體系的基石,美國政府公債殖利率飆升的影響注定將極為廣泛。美國公債殖利率上升會收緊金融狀況,進而提高企業和個人的信貸成本,進而抑制投資人對股票和其他風險資產的興趣。

標普500指數目前已較今年高點下跌了約7%,因為美國政府債務擔保殖利率的承諾吸引投資者遠離股市。同時,抵押貸款利率也來到了20多年來的高位,並對美國房地產市場造成了巨大壓力。

道明證券(TD Securities)美國利率策略主管Gennadiy Goldberg表示,“投資者必須非常認真地審視風險資產。我們維持’較高利率的時間越長,出現問題的可能性就越大’的觀點。”

事實上,近幾個月來,特斯拉執行長馬斯克就多次警告稱,高利率可能會削弱電動車需求。而美債殖利率的飆漲也在周四與表現平平的特斯拉最新財報一同打擊了該產業的股價。特斯拉股價當天收盤下跌9.3%,因為一些分析師質疑該公司也能否維持多年來與其他汽車製造商呈現巨大差異的超速成長。

隨著投資者被美國國債提供的高收益率吸引,公用事業和房地產等行業的高派息股票近來也受到了重大打擊。長期持有這些債券的投資人目前能普遍獲得高於5%的利率回報,令不少往常較吸引人的高股利股相形失色。

在外匯市場方面,自7月中旬美國公債殖利率加速上漲以來,美元兌G10貨幣平均上漲了約6.4%。衡量美元兌六種主要貨幣強弱的ICE美元指數目前已接近11個月來的最高點。

美元走強有助於收緊金融環境,並可能損害美國出口商和跨國公司的資產負債表。在全球範圍內,這已使得其他央行透過壓低本幣匯率來抑制通膨的努力變得複雜。

近幾週來,交易員一直在關注日本官員可能採取的干預措施,以遏制日圓的持續貶值。今年以來,日圓兌美元已累計下跌12.5%。

隨著美國國債殖利率的上升以及對中東更廣泛衝突的擔憂促使投資者拋售風險較高的資產,新興市場股票和債券的跌幅近來也不斷加深。本週MSCI新興市場股票指數的跌幅已超過2%,而大多數新興市場貨幣則紛紛走軟。與全球宏觀經濟前景最相關的新興市場貨幣—韓元和南非蘭特,便成為了近來跌幅居前的兩類幣種。

美國銀行全球研究策略師Athanasios Vamvakidis週四在一份報告中表示,在當前的政策收緊週期中,美元與利率的相關性一直是積極且強勁的。

此外,在信貸市場方面,隨著美國公債殖利率飆升,信貸市場利差也進一步擴大,投資人要求從公司債等風險較高的資產投資中獲得更高的收益率。殖利率的上升使ICE美銀高收益債指數(ICE BofA High Yield Index)接近四個月來的高點,增加了潛在藉款人的融資成本。

觸及5%關口後美債風暴還會持續嗎?

當然,對於全球金融市場而言,過去發生的一切行情經驗已不可逆,而眼下一個真正最為關鍵的問題無疑是:在觸及了10年期美債殖利率觸及了5%大關後,接下來債市的拋售風暴還會繼續肆虐嗎?

頗有意思的是,在眼下達成5%殖利率的「里程碑」後,債券市場的眼下情緒倒並沒有特別悲觀。相反,一些知名業內機構和大佬反倒認為:5%的高收益率可能會給人們提供入場配置美債的良機。

Running Point Capital Advisors首席投資長Michael Schulman表示,「我認為5%是一個心理閾值,但一年多來,我就一直告訴我的客戶,我們正處於一個利率更高更久的環境中,通膨會持續下去,比過去更高,利率也會跟著上升」。

Schulman指出,「有些人看到(5%)這個數字,可能會擔心情況變得更糟.....同時,也有其他人看到這一高收益率水平,會認為從歷史上看,現在是投資的時候了。”

摩根士丹利目前無疑就是後者。摩根士丹利投資管理本週表示,如果10年期美債殖利率觸及5%或更高,對投資人來說這是一個好的入場機會。

大摩駐波士頓的基金經理人兼廣義市場固收團隊聯席主管Vishal Khanduja稱,在當前情況下,這些水平將是拉長投資組合久期的機會,如果收益率突破5%,美債將偏離他們認定的公允價值。

除了認為5%是個不錯的入場點,Khanduja同時也青睞曲線趨陡交易。摩根士丹利投資管理目前正為2年與10年期美債殖利率曲線趨陡版面。Khanduja表示,「我們肯定認為它會逆轉,回到正價差,但我認為時間會稍長」。大摩目前認為聯準會可能只會在2024年底或2025年初降息。

此外,雙線資本創辦人、有著新債王之稱的岡拉克(Jeffrey Gundlach)週四也發文呼籲投資人買進長期美債。岡拉克指出,隨著債務發行和稅款延期的結束,消費者將不得不放慢生活方式,這對債券市場來說可能是一個利好因素,市場將不再有那麼多的供應量,也可能對經濟產生負面影響,導致債券價格在未來六個月左右的時間內出現反彈。