2023年11月22日07:47 虎嗅APP

資料來源:新浪財經

新公佈的會議紀錄顯示,在最近的聯準會貨幣政策會議上,聯儲決策者再次集體認為適合一段時間保持高利率,重申將謹慎行事,並沒有流露結束升息週期的意願。

被視為「聯準會喉舌」、有「新聯準會通訊社」之稱的記者Nick Timiraos評論稱,在最近會議決定暫停升息時,聯準會官員不願得出他們已完成升息的結論。但紀要暗示,官員們可能願意至少今年內都維持利率不變。同時,官員強調了,有兩類風險,一是通膨比預期強勁,二是經濟成長比預期疲軟。

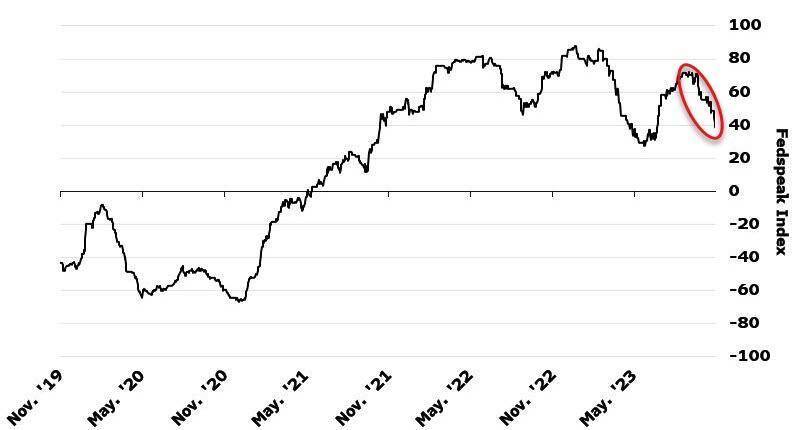

媒體的自然語言處理模型顯示,相較於9月的前次會議紀要,11月的本次會議紀要暗示了偏鷹派的傾向,不過,這種傾向正在走向中性。

適合保持緊縮直到通膨顯然超目標大幅下降為止

11月1日結束的聯準會會議決定,繼續維持政策利率不變,本輪緊縮週期內首度連續兩次會議按兵不動。美東時間11月21日週二公佈的會議紀錄顯示,11月初的會上,聯準會貨幣政策委員會FOMC的決策者繼續提到,全體認同,應該一段時間內保持對經濟有限制性的高利率水平,但具體說辭和前次9月會議紀要有所不同。

9月紀要說:「所有(All)與會者一致認為,(貨幣)政策應在一段時間內保持限制性,直到(FOMC)委員會確信通膨在持續地朝著目標下降。」而本次說:「所有(All)與會者一致認為,(貨幣)政策適合在一段時間內保持限制性立場,直到通膨顯然朝著(FOMC)委員會的目標大幅下降為止。”

若資訊暗示實現通膨目標的進展不夠,適合進一步收緊貨幣

本次紀要重申了前9月會議紀要的說辭,即為了讓通膨回落到聯儲的目標,關鍵是保持足夠有限制性的貨幣政策,而且全員認為在政策前景方面可謹慎行事:

「所有(All)與會者一致認為,(FOMC)委員會能夠謹慎行事,將繼續基於收到的全部信息及其對經濟前景的影響、以及風險平衡而做出每次會議的決策。”

有別於9月紀要的是,緊接著上面這句話後,本次紀要新增了一句話,指出若數據顯示還不足以讓通膨回落到聯準會的目標水準2%,聯儲會再度升息。紀要寫道:

」與會者指出,若收到的訊息暗示,(FOMC)委員會實現通膨目標的進展不夠,將適合進一步收緊貨幣政策。「

以上這些話呼應了聯準會主席鮑威爾在11月FOMC會後的公開表態。他在會議結束當天舉行記者會時表示,聯邦儲備銀行官員認為已接近結束本輪升息週期,目前謹慎行動;貨幣政策對經濟已有限制性,但他不確信限制已足夠。一週多後的IMF活動期間,他又重申保持謹慎,再次提到,並沒有信心認為目前的緊縮足以讓通膨降至2%。

11月初的聯準會決議聲明相比前9月決議最大的差異是,首次指出,金融環境收緊可能影響經濟活動和通膨。這在本次紀要中也有體現。

在政策前景方面,本次紀要重申了上次紀要所說的——”與會者預計,未來幾個月到來的數據將幫助澄清通膨下降的持續程度“,以及”勞動力市場達到更好的供需平衡的程度“,新增了一句:面對金融和信貸條件收緊,總需求正在放緩。

在溝通方面,上次稱,一些與會者強調,繼續清晰溝通聯邦儲備政策依賴數據這種方式的重要性,以及聯邦儲備銀行堅定致力於讓通膨降至2%的重要性。本次只是直接改為「與會者指出了」溝通這兩方面的重要性。

繼續認為通膨有上行風險、經濟有下行風險

在風險管理方面,和上次紀要一樣,與會者總體認定,因為貨幣政策處於限制性區間,達到聯邦儲備目標的風險變得更具兩面性。換言之,既有緊縮過度又有緊縮不足的風險。總體而言,聯邦儲備銀行官員認為,相較於今年早些時候,現在升息過度和升息不足的風險更為均衡。

這次也重申上次的說辭,由於通膨仍遠高於聯準會的長期目標2%,且勞動市場依然緊張,大多數(most)與會者繼續認為,有通膨上行的風險。

在推升通膨的風險中,除了包括前次提到的總需求和供給的失衡持續得比預期久、全球石油市場帶來的風險、商品價格的跌幅可能更有限,這次提到,還包括,「地緣政治緊張局勢」。此外,這次並未說「強勁的」樓市對房屋通膨的影響,而是改成「吃緊的」樓市對房屋通膨的影響。

對於經濟活動,本次多名(many)與會者評論稱,即便經濟活動仍有韌性,勞動力市場繼續強勁,經濟活動仍存在下行風險,這些說法和上次相同,不同的是刪掉了上次提到的失業率上行風險。

緊接著本次稱,這些經濟下行風險包括:

金融和信貸環境收緊對總需求、銀行、企業和家庭負債表的影響可能超過預期,商業房地產(CRE)繼續疲軟,以及全球油市可能受干擾。

而上次紀要提到的經濟活動和失業率風險包括,金融環境收緊對宏觀經濟的滯後影響超出預期、工會罷工的影響、全球成長放緩、以及CRE持續疲軟。對比上次的說辭,本次雖然沒有具體點名巴以衝突,但無論是提及地緣政治緊張,還是全球油市可能受干擾,都暗示了巴以衝突相關的中東局勢變化。

連續兩次會議完全未提“衰退”,工作人員仍認為經濟預期不確定性高

11月初會後的記者會上,鮑威爾稱,聯邦儲備銀行工作人員在此次會上未將衰退重新納入經濟預測。華爾街見聞發現,和上次會紀要一樣,本次紀要中也完全沒有出現「衰退」這個詞,這是聯邦儲備銀行連續兩次紀要都未再提「衰退」。

聯邦儲備銀行工作人員11月會議和9月會議的經濟預測類似,他們預計,四季美國的GDP成長將較三季明顯放緩,但下半年的成長速度會較上半年略有加快。工作人員預計,因為汽車業工人罷工,今年第四季的經濟產出將暫時抑制,而明年第一季將因產出回升而提振。

通膨方面,工作人員預計,到今年底,整體PCE將接近3.0%,較前次預期的3.5%下降,核心PCE通膨預期仍約為3.5%,和前次一樣,預計此後幾年通膨下行,到2026年,整體及核心PCE通膨都將接近聯邦儲備目標2%。

不過,工作人員仍然認為,他們對經濟和通膨的基線預測有相當高的不確定性。鑑於通膨可能比預期更持久,或供應狀況可能發生進一步的不利衝擊,通膨預期有偏上行的風險。如果這些上行的通膨風險成為現實,貨幣政策的反應,再加上金融市場的不利反應,可能會使經濟活動預測的風險轉向下行。

警告消費減弱、金融體系的脆弱性仍顯著、股市和商業房地產估值高

紀要顯示,聯準會官員在會上發出了消費減弱的警告。一些與會者表示,由於食品和其他必需品價格高漲以及信貸條件緊張,一些家庭,特別是中低收入家庭面臨越來越大的財務壓力。幾位參與者補充說,這些家庭的汽車貸款和信用卡拖欠率上升。

一些與會者評論說,他們的地方聯絡人報告,消費者的需求情況比收到的匯總數據顯示的要弱。還有一些與會者觀察到,近幾個月來房地產行業的活動已經趨於平緩,這可能反映出,本出於高位的抵押貸款利率進一步上升的影響。

在金融環境收緊方面,聯邦儲備銀行工作人員指出,總體而言,企業、家庭和地方政府繼續獲得信貸。三季銀行帳面的核心貸款總額持續增加,但增幅較今年稍早放緩。然而,小型企業發現,獲得信貸難度增加,獲得信貸更加困難的小企業佔比本已處於高位,相比前三個月,9月報告的這類小企業比例進一步升高較高。

而且,工作人員繼續認為,面臨顯著的金融系統穩定風險,美國金融體系的脆弱性仍顯著,並指出,「股票、住房和商業房地產的估值很高」。

一些與會者重申即使開始降息也可能持續一段時間縮表

在縮減資產負債表的規模(縮表)方面,本次聯準會會議紀要重申上次紀要的說法,即與會者認為,持續縮表的過程是聯邦儲備銀行實現宏觀經濟目標方式的重要組成部分。

不同的是,上次說,多名(several)與會者指出,即使在FOMC未來開始降息,縮表“也可能持續一段時間”,本次說,一些(a few)與會者指出,即使今後FOMC開始降息,縮表「也可能持續一段時間」。

而且本次新增提到,多名(several)與會者在本次會上對最近聯準會隔夜逆回購協議ON RRP的用量下降發表了評論,他們指出,使用該工具的是對市場狀況的反應。

華爾街見聞曾提到,11月初會議結束約一週後,11月9日,聯準會的RRP使用規模降至9,933.14億美元,自2021年8月11日以來首次跌穿1兆美元關口。若維持此一趨勢,RRP這一短期美債的流動性來源到明年1月可能完全耗盡。因為從RRP轉向票據,貨幣市場基金已從RRP工具中抽出了約8000億美元流動性,抵消了聯準會量化緊縮(QT)對準備金的影響。

本文出自:華爾街見聞,作者:李丹