2023年11月30日15:30 智通財經APP

資料來源:新浪財經

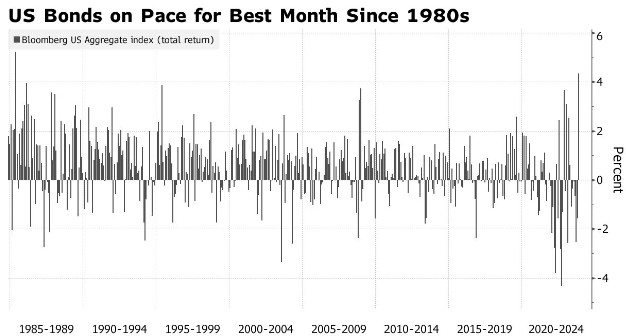

2023年是美國債券市場疲軟的一年,到了年末才稍有起色,11月料成為創紀錄的一個月。投資人瘋狂推高美國公債、機構債和抵押貸款債券的價格,創下1980年代以來表現最好的一個月,並引發了從股市、信貸到新興市場等所有領域的強勁泛市場反彈。即使是鮮為人知的加密貨幣,這種在殖利率飆升時陷入困境的投機性、超高風險資產,也出現了大幅上漲。

近期美國疲軟的宏觀經濟數據帶來了希望——即將推動所謂的美國和全球經濟軟著陸的跡象,以及借貸成本的大幅下降。隨著投資人預期聯準會即將降息,而且在「FOMO(害怕錯過)」情緒在市場中瀰漫,投資人繼續押注市場還有進一步上漲的空間。

跨資產「普漲」得益於美國公債殖利率下跌

近期美國疲軟的宏觀經濟數據帶來了希望——即將推動所謂的美國和全球經濟軟著陸的跡象,以及借貸成本的大幅下降,這使MSCI世界指數本月飆升8.9%,而新興市場股票上漲了7.4%。衡量最大數位貨幣表現的彭博銀河加密指數上漲了18%。在信貸方面,美國垃圾債券上漲了4%以上,這是自2022年7月以來的最大漲幅,數據顯示,投資者向追蹤這一資產類別的交易所交易基金(ETF)投入了創紀錄的119億美元,創歷史新高。

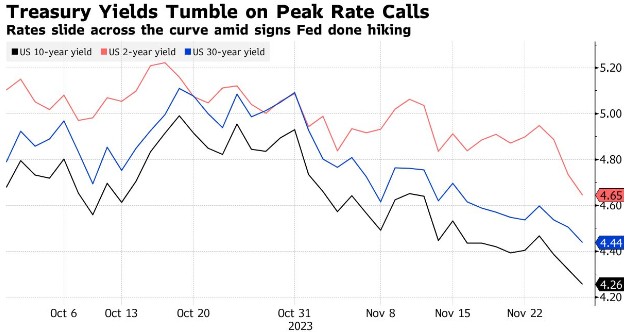

這主要得益於作為「全球資產定價之錨」的美債殖利率的下降。與今年稍早的鷹派升息言論施壓的情況形成對比,在聯準會官員週二發表一些令人鼓舞的鴿派言論下,10年期美國國債有望迎來自2008年全球金融危機以來表現最好的一個月,11月迄今該殖利率已下跌61個基點。

2年期美國公債殖利率本週下跌31個基點,3月美國小型銀行業危機以來最大跌幅。幾乎所有這一切都是歸功於聯準會理事沃勒表示,如果未來三到五個月的通膨數據表現良好,他可能會考慮放鬆政策。沃勒在貨幣政策方面一直是較為強硬的聯準會官員之一但現在卻「改口」。市場也認為,如果沒有聯準會主席鮑威爾的首肯,他不會提出這種可能性,為市場帶來了鴿派訊號。

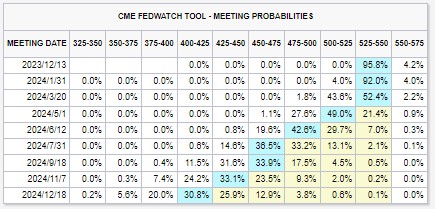

在一系列疲軟數據和美聯儲鴿派講話的背景下,對美國降息的預期繼續被提上議程。數據顯示。目前期貨價格已經普遍消化了明年5月降息25個基點的預期,3月降息的可能性甚至達到50%。本週到目前為止,市場預計到2024年底利率下降至4%-4.25%的機率達到30.8%,即普遍預計2024年的總降息幅度將達到115個基點——接近降息5次、每次25個基點。

此前,潘興廣場資本管理公司創辦人、億萬富翁投資者比爾阿克曼(Bill Ackman)也押注聯準會開始降息的時間將早於市場預期。這位對沖基金大佬表示,此舉最快可能在明年第一季實現。阿克曼稱:“實際利率是影響經濟的因素,隨著通貨膨脹率的下降,實際利率一直在上升。”

聯準會從2022年3月開始大舉升息,創下了40年來最快的升息速度。儘管今年美國通膨普遍放緩,但聯準會仍未降息。阿克曼表示,如果聯準會在通膨趨勢低於3%的情況下將利率維持在5.5%左右,「這是一個非常高的實際利率」。

對於那些準備迎接可能連續第三年虧損的債券投資者來說,這種反彈(即美債殖利率下降)是迫切需要的。本月截至週三,彭博美國綜合指數的報酬率為4.9%,而10年期美國公債殖利率下跌逾0.65個百分點,至4.26%。

降息預期升溫,市場期望市場反彈仍有空間

反彈是否會延續到12月,然後到2024年,取決於其背後的主要力量——經濟和通貨膨脹正在放緩的跡象,以及聯準會結束升息的跡象——是否繼續增強。

值得注意的是,頗具影響力的紐約聯邦儲備銀行主席威廉斯( 36.79 , 0.35 , 0.96% )將於週四晚些時候發表講話,他對投資者的影響很大。市場也將容易受到美國個人消費支出(PCE)報告的任何意外上行的影響,市場預計該報告將與溫和的CPI數據相呼應,顯示10月份核心通膨放緩至3.5%。

就業數據降溫和CPI數據疲軟對11月美債有利,而沃勒的鴿派言論也推動了漲勢。Bridgewater Associates前首席投資策略師Rebecca Patterson表示:“我們最近得到的經濟數據,強化了金發姑娘式放緩的觀點。通膨正在下降,與此同時,它還沒有過度影響經濟增長。”

「FOMO」情緒濃烈,市場做多美債、押注利率下降

Columbia Threadneedle Investment利率策略師Ed Al-Hussainy表示:“人們有點擔心錯過機會。突然間,10年期美國國債5%的收益率成了遙遠的記憶。”

市場觀察家說,如此快速的轉向可能會引發大量空頭回補。加州紐波特比奇資產管理公司LongTail Alpha的創辦人Vineer Bhansali指出,事實上,考慮到本月的跌勢,大宗商品交易顧問等長期看跌者很可能已經開始撤離。

Bhansali預計殖利率曲線將趨陡,他稱:「這類大幅波動實際上只能歸因於部位變動。我預計,如果聯準會的政策轉向真的發生,2年期美國國債價格將上漲50-100個基點。如果聯準會的政策轉向不盡快發生,那麼10年期國債收益率將回到4.5%至5%的區間。”

上個月超過5%的10年期美債殖利率促使太平洋投資管理公司(PIMCO( 0 , 0.00 , 0.00% ))、雙線資本、Capital Group和Columbia Threadneedle等公司的主動投資債券經理人增持較長期債券。摩根大通( 156.08 , 1.76 , 1.14% )本週的客戶調查顯示,主動投資者只是在繼續增加這類押注,所謂的淨多頭在受訪者中所佔比例躍升至創紀錄的78%。在更大的贏家中,資管公司Western Asset Management的核心債券基金在過去一個月上漲了6%,超過98%的同行,使這只220億美元的基金今年以來重新回到了盈利區間。

Western Asset Management投資組合經理Mark Lindbloom承認,他們對聯準會結束緊縮政策和降低通膨的預期為時過早,他指出,「過去一年半的調整過程非常痛苦」。他表示,Western Asset已將更多利率曝險從長期債轉向2年期和5年期債券,同時仍增持機構抵押貸款。Lindbloom表示:「在過去25年裡,聯準會已經經歷了五個緊縮週期,當他們進入最後一個緊縮措施時,你會看到2年或5年期債券的大幅上漲,可以說我們已經看到了該情況將在未來六個月實現。”

美股看漲訊號閃爍:企業與內部人士開始大手回購股票

同時,從散戶到大型基金經理,美股看空押注正在平倉,對錯失機會的擔憂情緒也正推動標普500指數迎來史上表現最好的11月之一。巴克萊策略師Venu Krishna等剛剛將該指數2024年的目標價上調了300點,至4,800點。

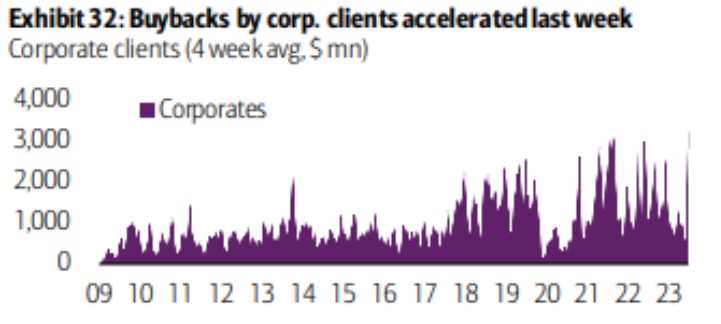

而且一個在預測市場時機方面有良好記錄的指標也顯示美股仍有上漲趨勢——美股企業與公司內部人士正在回購股票。在一個月股票價值增加了5兆美元的情況下,高盛( 341.54 , 1.28 , 0.38% )集團的企業客戶的回購活動出現了「大幅上升」。美國銀行( 30.49 , 0.42 , 1.40% )的回購平台也是如此,該公司剛剛迎來了該公司數據歷史上執行訂單最繁忙的一周。負責自己公司業務的人也處於購買模式。根據華盛頓服務彙編的數據,公司高層和管理階層在11月搶購了自己公司的股票,買家與賣家的比例將觸及六個月高點。

FBB Capital Partners研究主管Mike Bailey表示:「我們可能會看到內部人士對通膨下降、升息結束、任務完成的牛市看漲。內部人士希望更多地掌握這一信息,他們願意為此付出真金白銀。這是一個雙重的樂觀跡象,公司和個人高管都在回購股票。”

截止到週一,在11月份購買股票的企業內部人士達到了近900人,是前一個月的兩倍多。雖然賣家數量也有所增加,但增幅較小。因此,買賣比率躍升至0.54,為5月以來的最高水準。

上次出現如此強勁的購買勢頭出現在2020年3月,當時股市在疫情崩潰的確切底部,內部買家與賣家的比例是2:1。目前看漲的立場與7月有所不同,當時股市攀升,內部人士紛紛拋售股票。事實證明,這種退出是有先見之明的,標普500指數在接下來的三個月下跌了10%。

在今年稍早克制了股票回購之後,美國公司現在開始接受股票回購。根據美國銀行策略師Jill Carey Hall和Savita Subramanian編制的數據,美國銀行客戶的回購規模已連續三週高於季節性水平,其中一次回購規模達到創紀錄的48億美元。