2024年02月21日19:58 市場資訊

資料來源:新浪財經

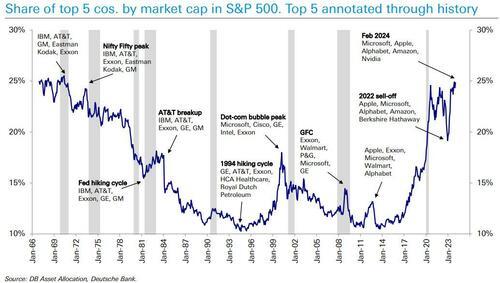

德銀分析師Jim Reid指出,由於七姐妹的高市值,目前美股集中度創歷史新高,Reid警告稱,當前美股集中度可以與「Nifty 50」時期和1929年大蕭條爆發之前相媲美,此次市場是否不同於歷史?

隨著AI需求大爆發,人類進入人工智慧時代。歷史上,每當出現新的技術都會經濟結構性變化,有的發展得快而平穩,有的則導致了投資的繁榮和蕭條週期。此次AI的爆發帶來的究竟是泡沫還是繁榮?

德意志銀行分析師Jim Reid上週發布研發稱,在AI技術和宏觀降息預期的驅動下,美股七姐妹總回報率超過標普500等其他主要股指,市值合計可抵全球第二大股市,導致美股集中度創歷史新高,該集中度可以與漂亮50時期和大蕭條爆發相媲美,也引發了市場對於美股高集中度脆弱性的擔憂。

同時,七姐妹本益比超全球平均,當前的高估值包含了市場對七姐妹將永遠勝出的樂觀預期,而且七姐妹多數為成長股,盈利能力表現不如市值亮眼,引發市場疑慮七姐妹是否能實現其成長目標,證明它們高估值的合理性?

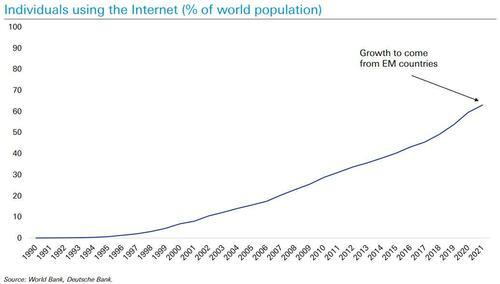

展望未來,當前去全球化趨勢對七姐妹有潛在風險,但是Reid提出,互聯網已經使世界在地化,近40%的全球人口未能接入互聯網,為七姐妹提供了潛在增長空間。而且行動通訊普及也會推動七姐妹成長。

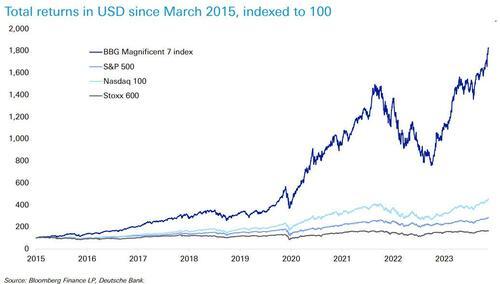

1)七姊妹總報酬率超越其他主要股票指數

Reid指出,美股七姊妹自2015年3月以來的總回報率遠超標普500指數、那斯達克(15580.8696, -49.91, -0.32%) 100指數、歐洲斯托克600指數這類主要寬基指數。

自2015年3月以來以美元計算的總回報率

自2015年3月以來以美元計算的總回報率2)美股高集中度引發市場脆弱性擔憂

Reid強調,由於美股七姊妹的巨額市值,美國股市目前的集中度創歷史新高,當股市的表現越來越依賴七姐妹時,它們的表現對整體市場的健康和宏觀經濟的穩定也越來越重要。因為高度集中的市場結構可能會增加市場的脆弱性。

上一次市場集中度達到如此高水準是在大蕭條爆發前,大蕭條是20世紀最嚴重的經濟衰退之一。在過去,當某個市場或資產的價格偏離其歷史平均值時,通常會發生均值回歸,按歷史經驗來看,高度集中的市場結構可能會面臨重大的市場調整。

同時,Reid提到了一個關鍵問題:在這種前所未有的高集中度背景下,目前的情況是否與歷史類似?

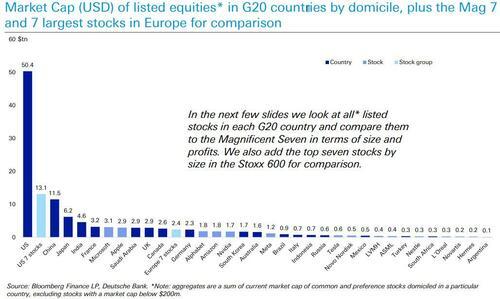

3)七姊妹市值可抵全球第二大股市

Reid表示,七姊妹總市值非常巨大,如果把它們看作一個單獨的實體,它們的市值將構成僅次於美國的全球第二大的股市。而且七姊妹市值是排名第四的日本股市市值的兩倍。此外,微軟(402.18, -0.61, -0.15%)和蘋果(182.32, 0.76, 0.42%)各自的市值與法國、沙烏地阿拉伯和英國所有上市公司的市值相當。

4)七姊妹更像國家而不是公司

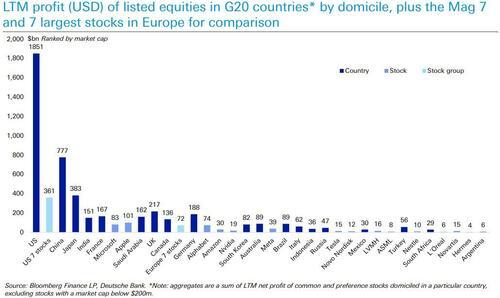

Reid提到,此圖與上一張圖表有相同的群組和市值順序,但增加了G20國家上市公司最近12個月的利潤數據(LTM)。

例如,蘋果公司的年度利潤約佔法國股市成分股利潤總和的60%,或德國股市成分股利潤總和的50%以上。七姊妹的利潤總和大約相當於日本股市成分股總和的利潤。從市值規模和獲利能力來看,七姐妹更像是國家而不是公司。

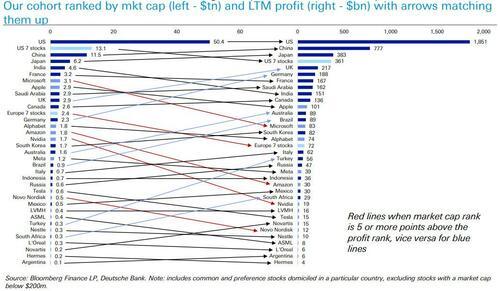

5)七姐妹利潤排名較市值排名遜色

Reid說道,雖然七姊妹在市值排名上處於領先位置,但在獲利排名上相對靠後,特別是微軟、亞馬遜(168.59, 1.51, 0.90%)和英偉達。因為這些公司仍被視為成長股,投資人押注它們未來的獲利成長而非僅基於當前的獲利水準。

儘管七姐妹的獲利排名低於它們的市值排名,但它們的利潤仍然超過了許多G20國家上市公司的總和。

英國、德國、澳洲、土耳其、南非和巴西等國的市場在獲利排名上比市值排名高得多。這些股市的公司相對於它們的市場規模而言,獲利能力較強。

此圖為七姊妹與其他國家股市的市值規模與獲利排名比較,重點在於觀察各自在市值排名(左)與獲利排名(右)的表現

6)七姐妹本益比超全球平均

七姐妹作為成長股,它們的本益比通常比國家平均本益比更高。成長股的投資回報可能需要更長的時間才能顯現,因為這些公司往往將大量資金重新投入擴張和發展新產品或服務中,這可能會在短期內壓低利潤。

Reid提到了一個關鍵問題:即使七姊妹成長前景非常樂觀,七姊妹是否能實現其成長目標,證明它們高估值的合理性?

7)高集中度市場風險警示:漂亮50歷史重演擔憂

Reid警告稱,目前市場的高集中度可以20世紀60年代末至70年代初的「Nifty 50」時期相媲美。

在「Nifty 50」時期,市場被少數50隻股票主導,這些股票因為其穩定的成長前景和優秀的經營業績,成為投資者的寵兒,投資者願意為這些股票支付高昂的價格,導致這些股票的估值水準不斷攀升。

(152.01, 0.05, 0.03%)

這種集中度導致一些分析師對美國和全球股市的相關風險表示擔憂,歷史上的高估值和高集中度往往伴隨著後續的市場調整,一些分析師認為,投資者要對持續的市場熱潮保持警惕。

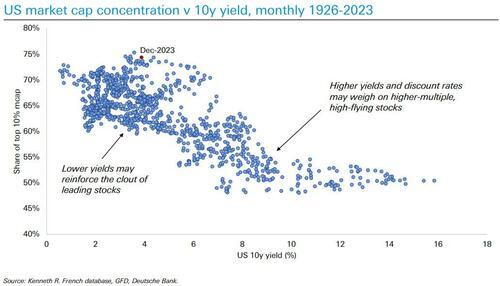

8)低殖利率加劇市場集中度

在低收益率時期,投資人傾向於尋找能夠提供相對較高回報的投資機會,這往往使得對成長前景良好的大型股票需求增加,從而提高了市場集中度。

相反,當殖利率上升時,固定收益投資(如債券)變得更具吸引力,投資者可能會將資金從股市轉移到債市,從而降低了對單一股票的依賴,減少了市場集中度。

在低殖利率環境下,成長股尤其受到青睞。當其他投資選擇的回報相對較低時,投資者更傾向於投資那些能夠提供潛在高回報的成長股。這種偏好加劇了市場對這些股票的集中,從而進一步推高了它們的估值。

在折現現金流量模型中,低收益率環境下未來收益的折現率較低,意味著未來收益的現值更高,從而增強了這些公司高未來收益預期的估值。

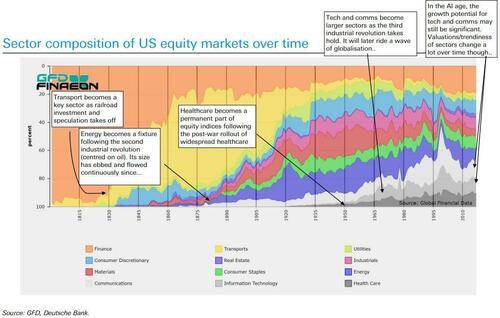

9)技術進步驅動美股高集中度

Reid指出,從理論上講,美股高集中度是全球技術進步、特別是互聯網、行動技術和人工智慧帶來的結構性變化的直接結果。

網路、行動科技和人工智慧的發展極大地改變了經濟和社會運作的方式。這些技術進步不僅推動了新興產業的快速發展,也為傳統產業帶來了變革,從而在股票市場上創造了新的領導者和贏家。

因此,那些能有效利用這些技術、擁有創新能力和市場領導地位的公司,往往能獲得更大的市佔率和更高的獲利能力,導致市場集中度的增加。

但Reid同時也表示,儘管技術進步為某些公司提供了巨大的成長機會,但投資趨勢本身也是不斷變化的。例如,某一個時期可能會特別看好科技股,而在另一個時期,投資人可能會轉向更重視價值或穩定收入的產業。

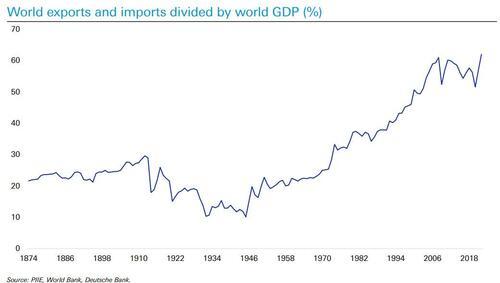

10)去全球化趨勢下的潛在風險

在過去幾十年裡,隨著全球化的加深,世界經濟變得更加互聯互通。七姐妹利用全球化的機遇,在全球範圍內進行行銷,吸引了全球消費者的注意,進而把握了「全球錢包」的成長機會。

但近年來去全球化的趨勢也開始顯現,這種趨勢可能會導致市場分割,增加經營成本,限制企業的市場訪問,從而對那些依賴全球市場的大型跨國公司產生負面影響。對七姐妹來說,去全球化趨勢可能會影響其影響其收入和利潤成長。

11)40%未連網人口成七姊妹成長動力

Reid強調,目前,去全球化是次要問題,因為網路已經使世界在地化,為企業提供了跨越地理和政治壁壘,使其能直接與全球消費者交流和交易。儘管實體邊界可能變得更加封閉,但數位邊界卻更加開放。

七姐妹成功利用了網路帶來的全球化機遇,使得它們能夠覆蓋全球消費者,跨越傳統的市場和地理限制。

(5.4, 0.09, 1.69%)

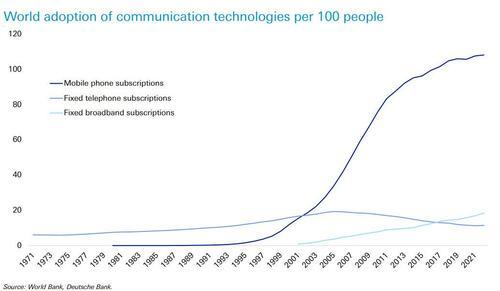

12)行動通訊普及推動七姐妹成長

Reid指出了另一個重要全球趨勢,即行動通訊的普及。利用行動通訊的普及和相關技術的發展是七姐妹成功的關鍵因素之一。

數據顯示,在1994年,全球每100人中的行動電話訂閱數不足1個。到了2007年,這個數字達到50個訂閱,而現在這個數字已經超過100個。

對於七姐妹來說,隨著行動裝置用戶數量的增加,對應用程式、線上服務和行動廣告的需求也隨之增長,手機已經成為許多人獲取資訊、溝通交流、進行電子商務和使用數位服務的首選方式,為七姐妹帶來了顯著的收入和利潤增長。

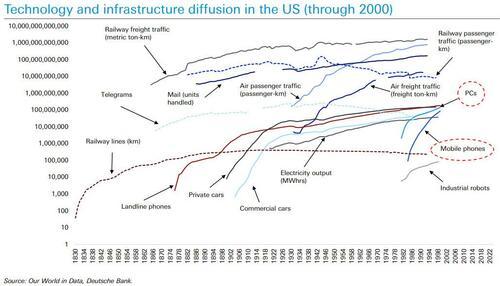

13)潛在泡沫風險

Reid認為,歷史上,每當有新的基礎設施或通訊技術(如鐵路、電力、電話、網路、行動通訊等),都會引發經濟的巨大結構性變化。例如,網路的普及不僅催生了數位經濟,也改變了傳統零售、媒體和金融服務等產業的競爭格局。

不同的技術和基礎設施項目在經濟中的擴散速度和影響程度各不相同。有些技術迅速成熟並達到飽和,如鐵路和電報,而其他技術,如互聯網和行動通信,其影響仍在持續擴大中。

技術的成熟和飽和速度對經濟週期和投資策略有重要影響。這些結構性變化有的發展得快而平穩,有的則導致了投資的繁榮和蕭條週期。

新技術的採納往往伴隨著投資的高潮,因為企業和投資者試圖抓住新技術帶來的機會。這種熱潮可以促進經濟快速成長,但也可能導致過度投資和資產泡沫,最終引發投資蕭條。歷史上的例子包括19世紀的鐵路泡沫、20世紀末的網路泡沫等。

最後,關於「七姐妹能否持續保持統治地位?」這個問題, Jim Reid給出了他的說法。

支持七姐妹持續成長的因素:

1.網路效應:由於七姐妹已經擁有全球影響力和極高的創新能力,它們在擴大用戶基礎和增加服務價值方面仍有很大的成長空間。

2.儘管AI技術已經取得了顯著進展,但仍處於初期階段。AI能為七姐妹提供了巨大的成長和創新潛力。

3.七姐妹的獲利能力已超過許多大國,它們以前所未有的方式跨越國界,顯示出與2000年網路泡沫時期完全不同的穩定性和成熟度。

阻礙七姊妹持續維持其市場主導地位的因素:

1.近年來,針對大型科技公司的反壟斷行動增加。反壟斷訴訟和調查可能導致這些公司被迫調整其商業策略、出售部分業務或面臨巨額罰款,從而影響它們的成長和獲利能力。

2.公眾對人工智慧的審查可能會加強,這可能限制AI技術的發展和商業應用。

3.地緣政治緊張關係和全球化的複雜性增加了基礎設施受到意外或蓄意破壞的風險。這種破壞可能影響公司的資料中心、通訊網路和供應鏈,進而影響其業務連續性和客戶信任。

4.投資者的偏好和市場趨勢會隨時間而變化,新的競爭者可能會出現,挑戰現有公司的市場地位。此外,人工智慧的未來發展方向不確定,目前還不清楚最終的贏家會是誰。技術的快速變化意味著即使是目前的市場領導者也不能保證永遠處於領先地位。

5.目前的高估值包含了七姐妹將永遠勝出的樂觀預期。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別使用者特殊的投資目標、財務狀況或需求。使用者應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。