2024年03月29日07:46 券商中國

資料來源:新浪財經

一則危險警告傳來。

2024年第一季即將步入尾聲,高盛(417.69, 2.44, 0.59%)在最新的報告中警告稱,美國養老基金可能會拋售美股股票達320億美元(約合人民幣2300億元),以重新平衡其倉位。這將是自2023年6月以來最大的再平衡部位調整。目前,華爾街對退休金賣出規模的預測差異較大,但大規模拋售是共識。

美東時間3月28日,美國商務部公佈了美國去年四季GDP年化季季比終值,其中顯示,美國去年四季GDP年化季環比終值超預期上修至3.4%,前值為3.2%。有觀點認為,如果聯準會按照普遍預期在今年稍後降息,經濟可能會大幅復甦甚至過熱,不排除通膨重新抬頭的可能性。這顯然是,聯準會最擔心的事情。

關鍵時刻,預計將成為下一任聯準會主席的有力候選人、聯準會現任理事沃勒突然「放鷹」。其在最新演講中表示,沒有必要急於降息,最近的美國經濟數據顯示應該進一步推遲降息或是減少今年的降息次數。根據最新的CME「聯準會觀察」顯示,聯準會5月維持利率不變的機率為95.8%,聯準會到6月累計降息25個基點的機率為61%。

隔夜美股收盤,三大指數漲跌不一,道瓊指數收漲0.12%,標普500指數收漲0.11%,納指收跌0.12%。其中,大型科技股漲跌不一,特斯拉(175.79, -4.04, -2.25%)大跌超2%,蘋果(171.48, -1.83, -1.06%)、Meta跌超1%,奈飛(607.33, -6.20, -1.01%)、微軟(420.72, -0.71, -0.17%)(152.26, 0.32, 0.21%)小幅下跌;英特爾(44.17, 0.40, 0.91%)、英達、亞馬遜( (180.38, 0.55, 0.31%), 15 % 0.2012 , 15% 0. 38 , 0.55 , 0.31% )小幅上漲。熱門中概股多數上漲,那斯達克(16379.4583, -20.06, -0.12%)16379.4583 , -20.06 , -0.12% )中國金龍指數漲0.3%,小米(10.619, 1.15, 12.13%)10.619 , 1.15 , 12.13% )集團ADR大漲12.13%,(11.2, 0.17, 1.54%)嗶哩, 0.17 , 1.54% )、騰訊音樂(11.19, 0.13, 1.18%)11.19 , 0.13 , 1.18% )、阿里(72.36, 0.77, 1.08%)巴巴(54.15, 0.44, 0.82%)(27.39, 0.16, 0.59%)27.39 , 0.16 , 0.59% ) (30.28, 0.10, 0.33%)30.28 , 0.10 , 0.33% ) (105.28, 0.29, 0.28%)105.28 , 0.29 , 0.29% ) ( 105.28 , 0.29 , 0.

突發警告

2024年第一季即將步入尾聲,高盛在最新的報告中警告稱,美國退休基金可能會拋售美股股票達320億美元(約合人民幣2300億元),以重新平衡其部位。

高盛表示,這將是自2023年6月以來最大的再平衡部位調整,在過去三年中位列89分位。

回顧先前,美股在2023年6月末大規模再平衡後,美股在去年7月觸及當時的頂部,隨後8月、9月、10月連續三個月錄得下跌。

(30.72, -0.68, -2.17%)

需要介紹的是,通常退休基金都有嚴格的資產配置比例限制,並利用月底和季度末來審查持倉的曝險。

截至最新收盤,2024年以來,標普500指數累計漲幅超10%,而全球公債卻下跌了約2%。這意味著,退休基金可能需要比平常賣出更多的股票,以實現股債配置平衡。

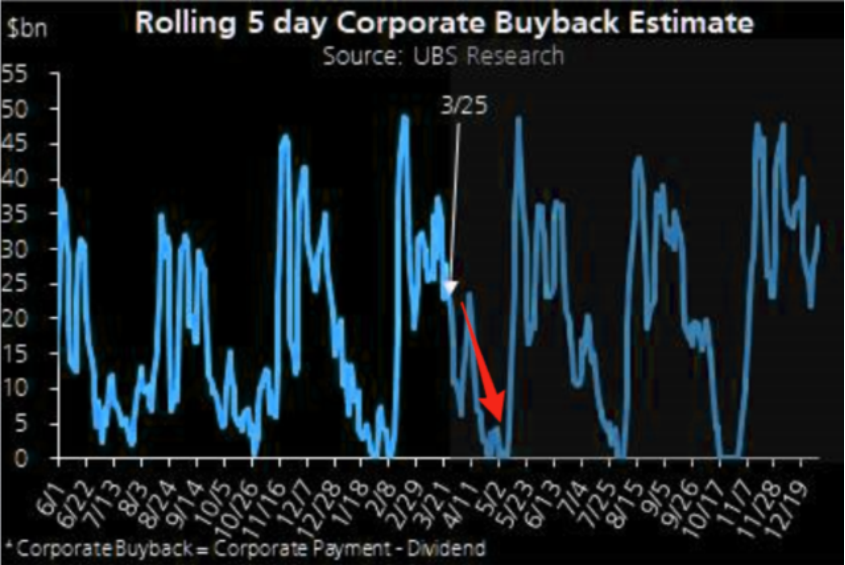

值得注意的是,目前美股市場上最大的買進主力-企業回購,正處於關閉期。

根據美銀最新發布的數據顯示,在上週聯準會「放鴿」期間,大部分投資人並不買單,僅企業回購是淨買進的主力之一,散戶已連續第七週拋售美股,對沖基金連續第三週拋售美股,機構投資人六週以來首次拋售美股。

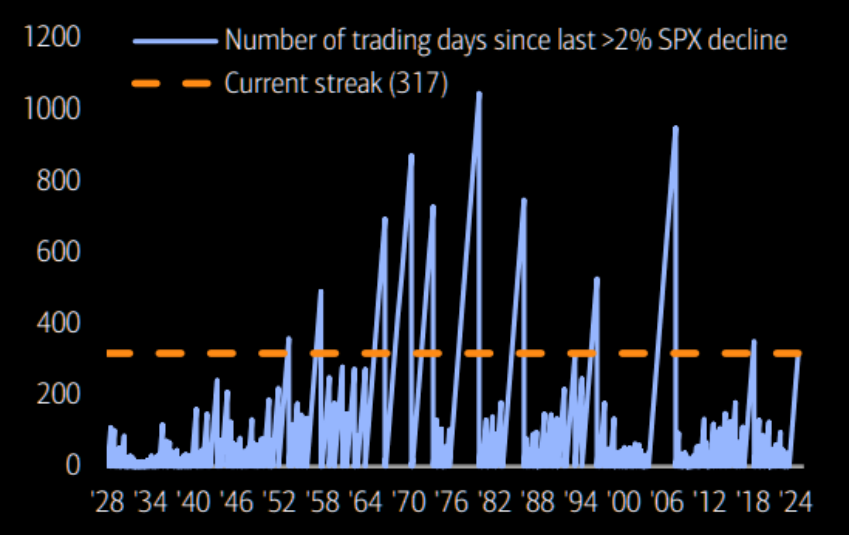

華爾街分析人士警告稱,美股市場重要參與者——以CTA策略為主的基金,目前處於持有股票狀態,但股市一旦小幅下跌,將引發CTA的拋盤。

(5254.3501, 5.86, 0.11%)

綜上分析稱,美股的上述情況加起來,構成了一個相當糟糕的供需狀況,拋盤大,買盤少。

另外,還要注意的是,本周美股將迎來長週末,美國市場週五休市,復活節前後交易量稀少,疊加美股因為估值高位而導致的投資者們已有的“恐高” ,任何風吹草動都可能會給市場帶來額外的壓力。

重磅數據公佈

北京時間3月28日晚間,美國商務部公佈了美國去年第四季度GDP年化季環比終值,其中顯示,美國去年四季度GDP年化季環比終值超預期上修至3.4%,前值為3.2%。

同時,公佈的美國去年第四季核心個人消費支出(PCE)物價指數年化季化季後終值從前值2.1%下修至2%,超出2.1%不變的預期;但個人消費支出物價指數年化季環比終值從3%超預期上修至3.3%。

此外,最新公佈的勞動力數據顯示,美國上周初請失業金人數小幅下降,並繼續徘徊在非常低的水平,顯示出經濟的強勁勢頭。數據顯示,截至3月23日當週,初請失業金人數下降了2000人,至21萬人,低於市場預期的21.2萬人和前一周從21萬人向上修正的21.2萬人。

有分析師表示,GDP數據超預期上修顯示出美國經濟仍在強勁增長,預計今年第一季GDP將放緩至2%的“健康水平”,長期可以維持在1.8%的可持續增速。

儘管利率水準處於數十年來的最高水平,但美國經濟自2023年下半年以來仍強勁成長。有觀點認為,如果聯準會按照普遍預期在今年稍後降息,經濟可能會大幅復甦甚至過熱,不排除通膨重新抬頭的可能性。這顯然是,聯準會最擔心的事情。

值得注意的是,有望成為下一任聯準會主席的有力候選人、聯準會現任理事沃勒突然「放鷹」。

沃勒在最新演講中表示,沒有必要急於降息,他強調最近的美國經濟數據顯示應該進一步推遲降息或是減少今年的降息次數。沃勒在演講中四次使用了「不必急於行動」一詞,包括當日發言的標題。

沃勒將最近的美國通膨數據稱為“令人失望的”,並表示,希望在降息之前看到至少幾個月更好的通膨數據。沃勒指出,除了通膨問題,強勁的美國經濟和勞動市場也是聯準會可以等待更久的理由,聯準會有等待的空間,以確信通膨將持續朝著2%的目標邁進。

雖然他這番講話整體“鷹派”,但沃勒仍表示,隨著美國經濟在通膨方面取得進一步進展,今年某個時候降息將是適當的。

沃勒演講結束後,華爾街有觀點認為,這次沃勒的發言是代表美聯儲“鷹派”,向美聯儲主席鮑威爾揮起了“大錘”。

另外,有分析人士認為,作為得到美國前總統川普「賞識」的聯準會決策層官員,若川普再次當選美國總統,沃勒有可能接替現任聯準會主席鮑威爾(任期將在2026年5月結束),擔任下一任聯準會主席。