2024年04月17日15:52 智通財經APP

資料來源:新浪財經

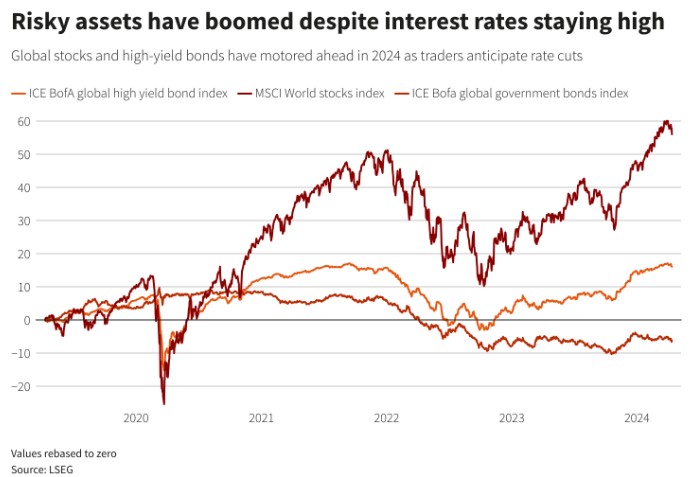

在交易員高度關注預期中的夏季降息之際,全球股市仍接近紀錄高位,市場也對風險最高的公司發行的債券需求強勁。但資產管理公司和經濟學家目前預計,聯準會只會推出小幅度的貨幣寬鬆政策,尤其是面對持續通膨。大型專業投資者也警告稱,對主要經濟體利率將維持在相對高位的擔憂正在悄悄捲土重來,並可能給金融市場敲響痛苦的警鐘。

大型投資者並不急於改變長期持股,但有跡象表明,股市波動率約為六個月高位,因交易商仍在博弈美國利率將維持在多高的水平。貝萊德投資研究所資深投資策略師Ann Katrin-Petersen表示,全球股市將遭受「長期利率走高的估值拖累」。貝萊德投資研究所是全球最大資產管理公司的研究機構。

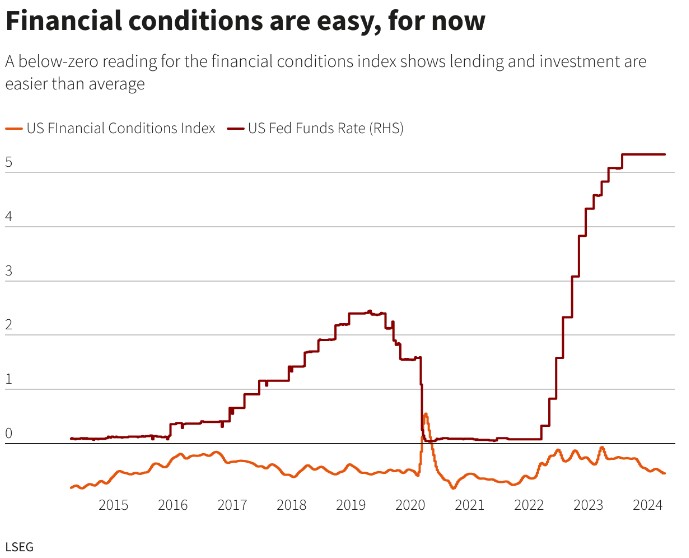

紐約梅隆銀行首席經濟學家Shamik Dhar表示:”所有人都非常關注何時降息。更大的問題是,我們可以預期的利率週期的平均水平是多少。」Dhar補充稱,自2009年以來,交易員已經習慣了提振資產價格的低利率,他們將迎來「預期、心理和信念的調整」。

新常態:高利率

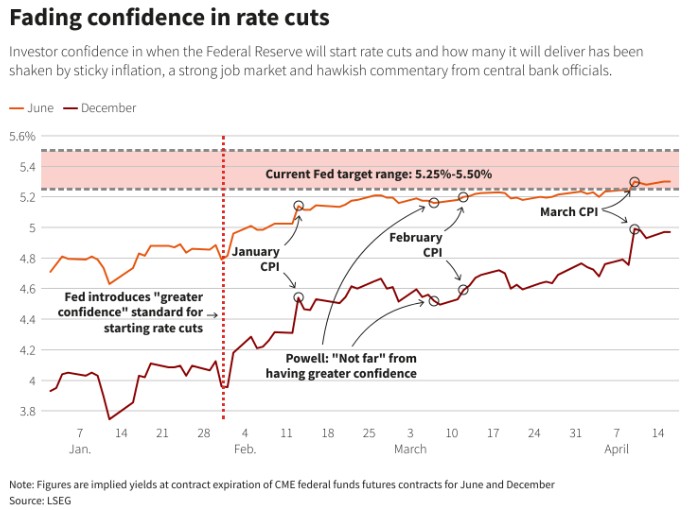

週二,聯準會主席鮑威爾進一步打擊市場的降息預期。鮑威爾表示,儘管美國經濟整體保持強勁,通膨率仍未回歸至中央銀行的目標水平,這表明短期內降息的可能性不大。鮑威爾指出,通膨率持續下降,但下降速度未達預期,因此目前的政策應保持不變。他稱:“最近的數據顯示,經濟成長穩健,勞動力市場繼續保持強勁,但今年到目前為止在恢復到我們2%的通膨目標方面沒有進一步進展。”

國際貨幣基金組織(IMF)週二表示,聯邦基金利率的下降速度可能比市場目前預期的要慢。貝萊德的Petersen也預計,未來五年美國的利率將接近4%,歐元區的利率將在2%左右。她表示:“我們已經進入了一個新的宏觀市場機制,而該機制的基石之一是結構性加息。”

全球股市今年以來累計上漲約4%,3月創下歷史新高。全球垃圾債券指數創下了2021年以來的最高水平,這得益於聯準會將利率從5.25%的23年高點降至5%的希望,這將保持全球借貸和投資環境的繁榮。

但需要重新評估的是投資人在公司估值模型中加入的折現率,該模型遵循的是美國長期利率預期。安永估計,這項指標每上升一個百分點,公司未來收益的現值就會下降10%。

專業機構認為,股價,尤其是美國的股價太高了。全球第二大基金管理公司Vanguard表示,根據長期利率預測,標普500指數的定價比公允價值高出32%。

Amundi多資產解決方案主管John O’ Toole則表示:”當你進行全球10年期回報計算時,未來的回報(將)低於我們目前的水平。”

大約4.5%的10年期美國公債殖利率已經預示著更高的折現率。先鋒集團高級經濟學家Qian Wang指出,風險資產之所以堅挺,部分原因是投資者在公司估值模型中投入的資金成本反映了先前商定的廉價貸款利率。她補充說,由於美國利率預計將穩定在3.5%左右,2026年將出現一波企業再融資,「投資者將感到失望」。

交易轉變

人口老化、勞動力萎縮以及西方經濟體將生產從中國轉移到海外,預計將使通膨和利率居高不下。不斷升級的中東衝突將油價推至每桶90美元附近,而持續的氣候衝擊可能使大宗商品價格居高不下。市場正在定價聯準會今年可能只降息一次。歐洲央行預計6月首次降息,但交易員已經降低了對降息幅度的押注。

貝萊德的Petersen表示,該集團對股票持中性態度,偏好通膨掛鉤債券,認為長期政府公債易受通膨波動的影響。

歐洲最大的資產管理公司Amundi週一在一份報告中稱,未來10年美國股市將落後全球。該公司預計,高成長的印度、礦產豐富的智利和印尼等發展中國家企業的股票和債券將表現出色。

Janus Henderson基金經理人Tom Lemaigre表示,他可能會增加銀行類股的部位,銀行類股因高利率而表現良好。 Lemaigre管理價值77億英鎊歐洲股票。他也對受益於美元走強和美國國內製造業擴張的歐洲工業出口商更加看好。 Lemaigre補充稱,向高長期利率的轉變“尚未到來”,這種轉變已深入交易員的思維。

不過,備受關注的衡量美國股市波動率的VIX指數在幾個月來處於極其平靜的水平後,已升至約19,而隨著不安情緒的加劇,可比的債券VIX指數正在走高。 PGM Global策略師Richard Dias表示,”如果市場從認為(美聯儲)將降息兩次變為降息一次,甚至再變為(預測)加息,那麼股市將很難挺過去。”