2024年10月08日 17:45 市場資訊

資料來源:新浪財經

轉自:金十數據

對美股來說,10月是一個令人毛骨悚然的月份,該市場最嚴重的兩次崩盤發生在1929年和1987年10月。

雖然2024年10月崩盤的可能性很低,但並非為零。 美股在過去的10月和其他重大動蕩事件中的表現給投資者的最佳教訓是,股市在單日大幅下跌是投資不可避免的一部分,投資者應該做好相應的準備。

這說起來容易做起來難,因為崩盤非常罕見。 現代人的一生中都可能不會經歷像1987年那樣嚴重的崩盤,當時道指在一個交易日內下跌了22.6%,或者1929年,道指在一天內下跌了12.8%。 但有時候一代人會經歷好幾次。

這就是所謂的黑天鵝策略的價值所在。 黑天鵝一詞之所以在華爾街廣為人知,是因為數學家納西姆·塔勒布(Nassim Taleb)2007年出版的《黑天鵝:極不可能事件的影響》一書。 黑天鵝事件是突然的、可怕的、不可預測的和極其罕見的事件,而股市崩潰絕對符合這些條件。

市場崩盤的簡史

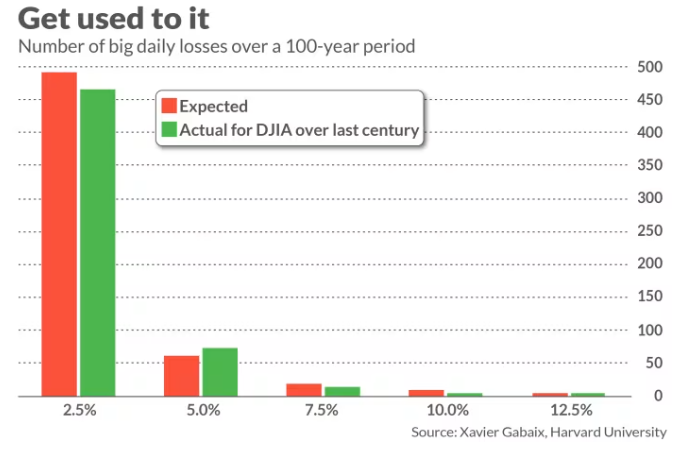

在討論黑天鵝策略之前,回顧一下金融市場崩盤的歷史很重要。 20年前,研究人員推匯出一個公式,告訴人們在很長一段時間內應該預期發生多少次單日崩盤。 該研究發表在2003年5月的科學雜誌《自然》上,對具體公式感興趣的讀者可以查閱原始研究。 該公式假設崩盤概率呈現冪律分佈而不是更常見的鐘形曲線分佈。

研究人員的公式在實時情況下非常有效。 例如,該模型在2003年5月的預測是,在接下來的21.4年裡——也就是說,直到現在——將有一個交易日的市場損失與1929年10月崩盤期間一樣大。 事實上,在此期間曾經有過這樣的一天:2020年3月16日,道指下跌了12.9%。

下面的圖表總結了該模型在100年期間的預測,以及過去一個世紀道指的實際表現。 該模型的記錄令人印象深刻。

為什麼市場崩盤是不可避免的? 哈佛大學金融學教授、該研究的主要作者哈威爾·加貝克斯(Xavier Gabaix)在接受採訪時表示,這是因為大型機構投資者有時希望集體匆忙逃離股票,而當它們這樣做時監管機構卻無力阻止。 這些投資者有許多其他方法來減少他們的股票敞口,包括衍生品和美國以外的市場。 因此,暫停交易在很大程度上是無效的。

10月有何不同之處?

許多人的下一個問題是,10月是否有任何因素使該月的市場特別容易出現市場崩盤事件。 不幸的是,上述模型沒有定論,這在很大程度上是因為崩盤非常罕見,因此沒有足夠的數據來得出可靠的統計結論。

例如,在過去一個世紀中,道指下跌超過10%的四個交易日中,有三個發生在10月,佔比75%,這似乎很重要,遠高於8.3%(100/12)。 但是,僅有的四個樣本中無法得出任何有意義的結論。

話雖如此,10月似乎確實是股市波動最大的月份。 加貝克斯在一封電子郵件中表示,雖然他沒有研究過崩盤和波動性之間的關係,但他猜測“當波動性高時,崩盤的可能性更大”。 因此,從這個意義上說,10月份市場崩盤的風險較高。

為黑天鵝做準備

然而,根據塔勒布的說法,由於崩盤非常罕見,即使在10月也是如此,因此傳統的降低風險的方法也無濟於事。 如果每日市場變化遵循鍾形曲線分佈,嘗試保護你的投資組合免受“平均”風險的影響可能是有用的。 但當左側肥尾——比鍾形曲線分佈中預期的要大時,情況就不一樣了。 而股市正是這種情況。

為了保護自己免受左側肥尾或黑天鵝的傷害,塔勒布推薦了他所謂的「杠鈴」策略:「你的策略是盡可能地極端保守和高度激進,而不是溫和地激進或保守。 一個例子是全股票投資組合,將一小部分分配給長期深度價外指數看跌期權。 大多數時候,這些期權到期時一文不值,但一旦出現黑天鵝,它們就會產生巨大的回報。 」

以塔勒布擔任顧問的投資公司Universa Investments的業績為例。 據媒體在2000年3月股市崩盤時的報導,其投資策略年初至今的回報率超過了4000%。