財聯社6月7日訊(編輯 瀟湘)週二,各期限美債殖利率漲跌不一。儘管在距離美國聯準會6月會議僅剩不到一週之際,市場普遍預計美國聯準會此次將按兵不動跳過加息,不過前美國聯準會副主席克拉里達盤中的一番鷹派講話,仍令美債殖利率在盤中普遍出現了反彈。

行情資料顯示,各期限美債殖利率隔夜最終的波動均不大。其中,2年期美債殖利率上漲0.1個基點報4.477%,5年期美債殖利率下跌1.4個基點報3.81%,10年期美債殖利率下跌2.3個基點報3.666%,30年期美債殖利率下跌4.2個基點報3.846%。

Oanda資深市場分析師Edward Moya表示,市場搖擺不定,因為華尓街不知道美國聯準會還會出台多少緊縮政策。KKM Financial首席執行官Jeff Kilburg則指出,投資者正在為下周的美國聯準會政策會議做準備,市場可能會避免大幅波動。

由於美國聯準會目前已經進入了6月議息會議前的噤聲期,因此央行層面的基本面消息整體較為冷清。不過,前美國聯準會副主席克拉里達隔夜的最新講話,仍吸引了不少市場人士的關注。

如今擔任太平洋投資管理公司(PIMCO(0, 0.00, 0.00%))董事總經理的克拉里達(Richard Clarida)週二在接受採訪時表示,“隨著美國聯準會準備下周開會,經濟資料一直在走強。在這個週期中,我們可能仍會看到一兩次額外的加息。”

目前,利率期貨市場認為美國聯準會在下周暫停加息的可能性在77%左右,但市場同時也普遍預計美國聯準會將在7月會議上恢復加息。

在最新講話中,克拉里達還對美國聯準會可能在今年晚些時候開始降息的預期潑了一盆冷水。他表示,“我認為,今年剩餘時間的降息門檻非常高。我確實認為,降息可能真的是2024年才會發生的事情。”

無獨有偶,高盛(335.75, 8.95, 2.74%)首席經濟學家Jan Hatzius週二也表示,在6月會議上,美國聯準會官員似乎可能會通過聯邦基金利率的季度預測(利率點陣圖)來暗示未來會進一步加息。他預計,美國聯準會接下來還會再加息25個基點,從而達到峰值利率目標5.25%-5.5%,最有可能採取行動的時間點是7月份。

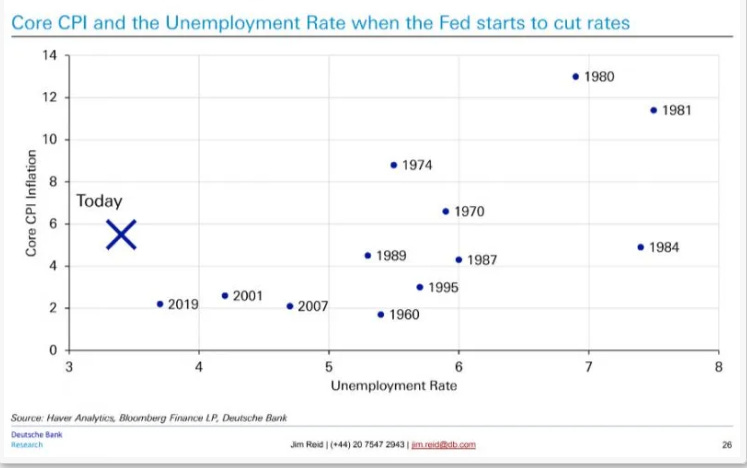

此外,德銀則從歷史經歷中,挖掘出了一些美國聯準會啟動降息週期前的“硬性門檻”。德銀發現,美國聯準會從未在核心CPI高於3%和失業率低於5%的時候啟動降息。該行還指出,自上次美國聯準會議息會議以來,美國經濟資料表現明顯強於預期。

債市走向仍未蓋棺定論?

在過去幾週,隨著美國聯準會在遏制物價上漲方面取得了一定處理程序,債券市場的一批投資者認為美國聯準會不僅最後將能戰勝通膨,而且長期利率也將如聯準會預期所料回歸低位。

一項媒體調查就預計,10年期美國國債殖利率隨著時間的推移將在2024年和2025年更為接近3%,低於目前約3.66%的水平。

Federated Hermes的高級投資組合經理Donald Ellenberger表示,“未來兩年,我們認為長期利率應該會更低,如果美國聯準會真的想讓通膨率降至2%,經濟會陷入衰退,通常這會推動對國債的避險買盤。”

然而,這種共識預測也並非沒出錯過,大概一年多以前,預測機構就曾認為10年期美債殖利率會低於3%,但直到如今也依然有著不小的距離。而美國聯準會迄今仍遲遲不願承認存在年內降息的可能性,也令不少債市空頭眼下依然決定負隅頑抗。

就目前而言,美國聯準會青睞的通膨指標是2%目標水平的兩倍多,如果4月4.4%的同比升幅保持下去,押注10年期美債殖利率走低的投資者可能會面臨更多損失。

包括哈佛大學Kenneth Rogoff在內的多位經濟學家就預測,由於供應鏈成本上升和國防支出加大等因素,殖利率會在更長一段時間內處於較高水平。

前IMF首席經濟學家Kenneth Rogoff甚至認為利率將在未來幾年進一步走高,並且美國10年期國債殖利率在本十年剩餘時間的平均水平將超過4%。他表示,在這個政府債務膨脹、國防支出增加以及民粹主義壓力上升的世界裡,我不認為美國聯準會能輕鬆地將通膨率保持在2%目標內。

最終,在美國聯準會看似即將在今夏結束本輪加息週期之際,債券市場的多空博弈顯然依舊未有定論。而美國聯準會下周提供的利率點陣圖是否能如一些市場人士所料提供更多行情線索呢?不妨讓我們拭目以待……