2023年11月21日16:12 智通財經APP

資料來源:新浪財經

智通財經了解到,在日本物價持續下跌數十年之久後,全球通膨力量終於全面滲入日本國內經濟,在日本央行考慮何時終結負利率政策之際,迫使國際投資者從根本上重新考慮對日本市場的押注規模。長期以來青睞受益於日本人口老化或日圓疲軟趨勢有關聯的股票的國際投資者,正在撕下他們的劇本,把注意力集中在預期中的更高利率、更慷慨的股息和與消費支出攀升有關聯的復甦趨勢。

政策上的轉變往往預期先拉滿,但實際上卻來得很慢。假若市場預測2024年持續超過2%的長期通膨率真的出現,這可能預示著一種對日本市場全新的投資方式。

當「失去的三十年」——即全面通縮時代,已成為歷史,那些不再預期物價會持續下跌的日本消費者可能會進行大額物資採購。如果日本央行多年來首次將基準利率上調至零以上,銀行的貸款利差可能迅速隨之上升。

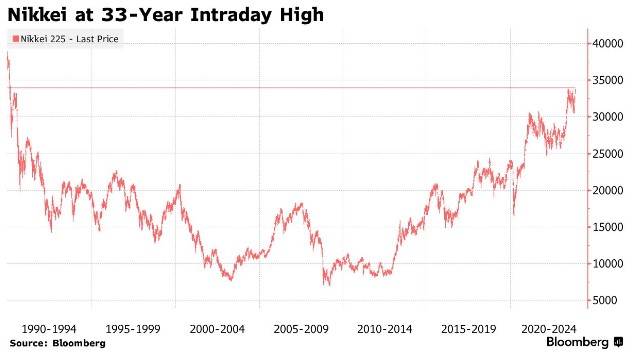

日本股市已經反彈至1990年以來的最高點附近,消費和金融類股的表現優於日本國內的其它股指,正是基於通膨上行以及基準利率上調預期。不利的一面是,通膨率往往使日本政府公債前景變得黯淡,但較高的殖利率也將吸引險資等風險偏好較低的資金,同時日圓或將迎來全新的上行曲線。

「日本利率政策正在經歷歷史性的轉變時刻,」新加坡對沖基金Four Seasons Asia Investment首席執行官Shigeka Koda表示。“一些新的東西即將出現。”

日本新動態即將到來,「日特估」投資邏輯生變?

在公司治理改革等措施多年來的推動下,東京證券交易所統計的主要股指之一的日本東證指數(topx)今年迄今已上漲26%。在公司治理改革等措施多年來的推動下,東京證券交易所統計的主要股指之一的日本東證指數(topx)今年迄今已上漲26%。受日圓疲軟、穩健的公司收益和東京證券交易所倡導的公司治理改革的推動,日本藍籌股基準指數——日經225指數今年上漲了近30%,達到33年來的最高水平。

外國投資者自11月以來再度大量買入日本市場股票,尤其是有著「日特估」稱號的藍籌股買入規模在11月初期達到5個月以來的最高水平,主要因全球資金對聯準會升息的擔憂因疲軟的CPI和PPI而大幅緩解,加上一些日本藍籌提高了獲利預期。

日本股市的強勁表現,少不了「日特估概念」的強力助推。日本東京證券交易所多年來持續幫助股價低於帳面價值、以及資產價值被嚴重低估的公司製定資本改善計劃,以及呼籲並推動日本藍籌公司提高分紅以及股票回購規模、進一步強化公司治理能力、積極參與新型科技探索與研究以及全球化競爭等,這也正是「日特估概念」的由來。

因此,廣義的「日特估」這個概念主要指的是獲「股神」巴菲特增持的以日本五大商社為代表的那些資產價值被資本市場嚴重低估,加之具有高股息且不斷提升公司治理能力的日本藍籌股。

然而,隨著日本的經濟學家預期日本央行可能最快在明年年初結束負利率政策,「日特估」的投資邏輯可能會發生重大變化。例如銀行股可能會徹底搶佔那些與火葬場和蛋糕製作機器人概念相關股票的風頭。KBI Global Investors的高級投資組合經理David Hogarty則表示,日本通膨期間,那些具備「高股息+低估值」的股票可能成為香餑餑。

日本知名金融機構SMBC Nikko預計,日本央行有可能最快在2024年初期就宣布結束YCC政策和負利率超寬鬆政策。一項最新的MLIV Pulse更廣泛調查顯示,315名受訪者中的多數人(超過50%)認為,日本央行可能會在2024年上半年結束其負利率政策。

值得注意的是,日本過度老化趨勢曾經使得一家日本火葬場公司成為外國投資者的首選投資標的之一,其股價在五年內上漲了近700%。

日本知名火葬業者Kosaido Holdings 是Shigeka Koda的重點投資標的之一,Rheon Automatic Machinery則主要銷售蛋糕製作機器人,以幫助日本的食品製造商們應對勞動力萎縮問題。

但在8月份,Koda在其管理的具有17年曆史的一隻對沖基金中首次選擇了日本銀行業巨頭之一九州金融(Kyushu Financial)作為他的最大規模投資標的之一,因為他認為日本利率明年將會上升。

來自東京Pictet Asset Management 的投資部副主管Steve Donzé表示,他近期也堅持買進日本銀行股。

對於全球資管巨頭Janus Henderson的日本股市主管Junichi Inoue而言,日本市場的消費者業務是重點,這些業務具有定價權,可以透過將更高的能源和食品成本轉嫁給消費者來增加公司營收規模和利潤。

「我確實喜歡主營便利商店的消費服務公司。」這位日本股市主管表示。“利潤率確實在上升,利潤規模也很樂觀——尤其這一點確實令人驚訝。”

久違的服務業通膨即將在日本出現?

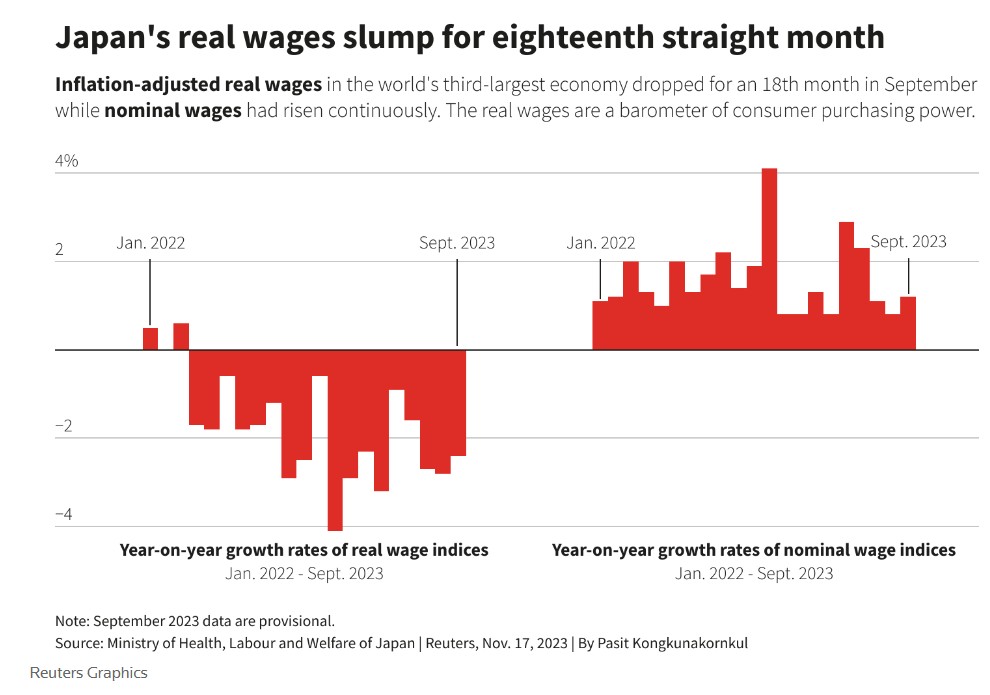

截至9月份,日本經通膨調整後的薪資已連續18個月下降。但預計日本大型企業的雇主們將同意在明年春季繼續大幅加薪,其幅度甚至可能超過今年薪資漲幅,要知道一些日本大型企業今年薪資漲幅已創30多年來的最大幅度。

日本主要飲料製造商三得利(Suntory Holdings Ltd)的負責人計劃在2024年連續兩年為7000名員工平均每月加薪7%,以在勞動力市場緊張的情況下留住人才,並抵消不斷上升的通貨膨脹。

日本明治安田生命保險公司(Meiji Yasuda Life Insurance Company)則計劃從明年4月起為約1萬名員工平均加薪7%,而日本知名電子產品零售商Bic Camera計劃為4600名全職員工加薪最高達16%。

今年,日本最大規模的工會聯盟Rengo要求日本各大企業加薪“約5%”,最終結果顯示各大企業的平均薪資上漲了3.58%。Rengo表示,明年將要求加薪5%甚至更高。

「你確實需要看到和服務業有關的通膨全面出現,抗擊通膨才會變得更加棘手,而這些往往是由薪資所強力推動。」來自雪梨的 Platinum Asset Management投資組合經理James Halse表示。

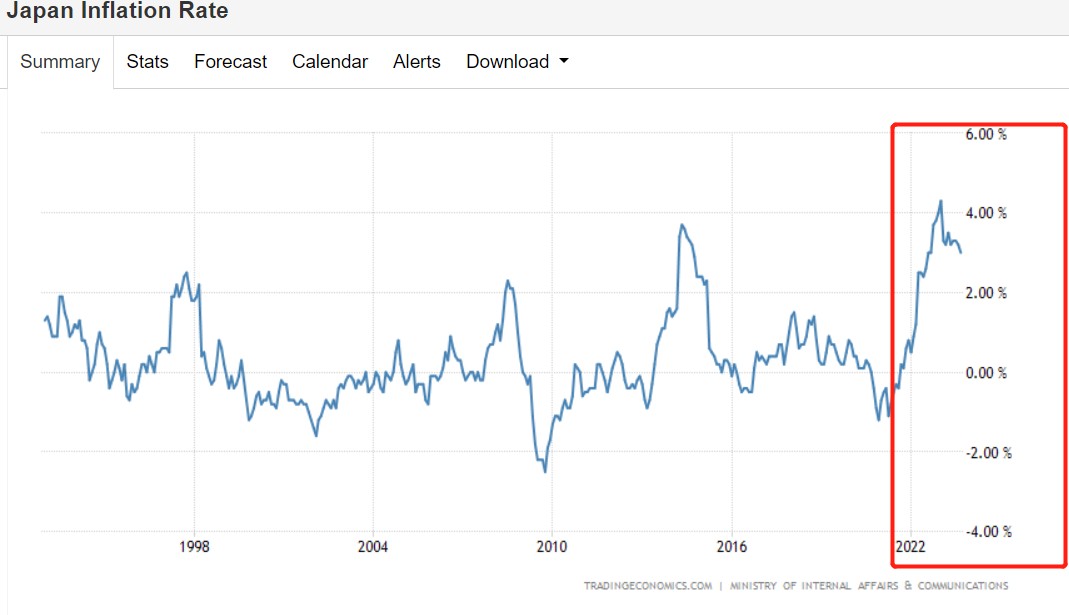

週五公佈的數據預計將顯示,10月核心消費者物價再次加速上漲,連續19個月高於日本央行錨定的2%目標。經濟學家預期日本10月整體的通膨水準從上個月的3%整數位上行至3.3%上下。

( 29.66 , -0.35 , -1.17% )

總部位於都柏林的KBI Global Investors的高級投資組合經理David Hogarty表示,他已轉為看好日本股市,部分原因是通膨全面上升將迫使日本企業提高派息規模。

他表示:「通常情況下,如果你在通膨時期增加股息,投資者們將蜂擁而至。」他指出,日本目前的股息成長率為全球最高,同比增長約20%,但是這些標的的估值普遍非常低。

日本國債可能面臨痛苦,也許將重走一遍美債走過的路,日圓或將迎來全新的上行曲線

( 127.02 , -2.49 , -1.92% )

長期以來,日本央行一直透過購買政府債券來支持其債券市場,以限制借貸基準——即日本10年期公債殖利率來抑制日本國內的借貸成本上行,進而刺激消費。但隨著日本央行被迫收緊貨幣政策,投資人普遍認為這種所謂的殖利率曲線控制政策明年年初可能將正式退出歷史舞台。前聯準會副主席Richard Clarida甚至表示,如果通膨比預期更強勁,日本央行可能會在年底前取消殖利率曲線控制計畫(YCC)。

來自Newton Investment Management的全球債券投資組合經理Jon Day表示,日本的通膨“可能不是暫時的”,因為美國或歐洲都沒有出現過所謂的暫時性通膨。

「當然,債券市場並沒有完全消化它。尤其是五年期日本國債殖利率僅約為0.35%。」Jon Day表示,「即使日本的長期通膨率僅為1%,這一數值也會是一個糟糕的回報。”

美國公債價格正面臨連續三年大幅下跌,此前聯準會(Federal Reserve)大舉收緊政策,使得美國基準利率升至5.25%-5.5%這一十多年來的最高位。日本央行目前設定的基準利率為- 0.1%,是唯一實施負利率的全球主要央行。

來自歐洲最大的基金管理公司Amundi固定收益部門的首席投資官Grégoire Pesques表示,他持有10年期日本國債的大量空頭頭寸,因為他預計隨著拋售力量促使債券價格下跌,日本基準國債收益率將從目前的0.8%左右上升。

前聯準會副主席Richard Clarida表示,日本央行甚至有可能在明年初將短期政策利率從目前的負0.1%上調至0%。因此,日本央行極有希望在明年上半年結束目前全球唯一的負利率貨幣政策。一個在2008年全球金融危機後長期主宰全球資本市場的零利率以及負利率時代,可能即將劃上句號。

此外,日本公債殖利率飆升預期可能最終提振遭受重創的日圓多頭。日圓匯率在2022年12月一度飆升至1美元兌133日圓,當時日本央行暗示將重新審視殖利率曲線控制。然而,今年以來日本央行鴿派「助攻」之下日圓不斷貶值,截至上週,日圓匯率(美元兌日圓)跌至151.92。

“前進的方向是明確的,日本央行將遠離不可持續的寬鬆(貨幣)政策,” 來自Pictet的投資部副主管Donzé表示,並預測道:“隨著我們進入2024年,日元將走強。”

( 0 , 0.00 , 0.00% )

來自PIMCO的知名基金經理伊曼紐爾•沙裡夫(Emmanuel Sharef)表示,幾個月前,當日圓匯率(美元兌日圓)跌至140點位以上時,這家資產管理巨頭開始建立日圓多頭頭寸。沙裡夫重點關注的領域包括多元資產投資和多元化資產配置。

沙裡夫上週在新加坡接受採訪時表示:「隨著我們繼續看到日本通膨上升,並穩步高於其目標,日本央行的官員們將希望朝著放棄或改變收益率曲線控制(YCC)政策的方向前進,最終可能需要加息。」“而反觀美國通貨膨脹率正在大幅下降,日本的通貨膨脹率持續有上升之勢。在我們的框架內,後續自然將產生龐大的日元多頭勢力。”