2023年11月26日18:11 市場資訊

留給美國的時間不多

原創 丨星話大白丨 大白話時事

這個月,美元指數出現一波大跌。

這自然讓其他非美貨幣出現一波升值,人民幣自然也出現一波升值。

美元這波大跌,其中有兩個關鍵數據的催化。

一個是11月3日,美國公佈的新增非農業就業人數僅15萬人,低於市場預期的18萬人。

所以,當天美元指數應聲下跌1%;

一看美元指數跌了,聯準會各路決策者馬上跑出來連番放鷹。

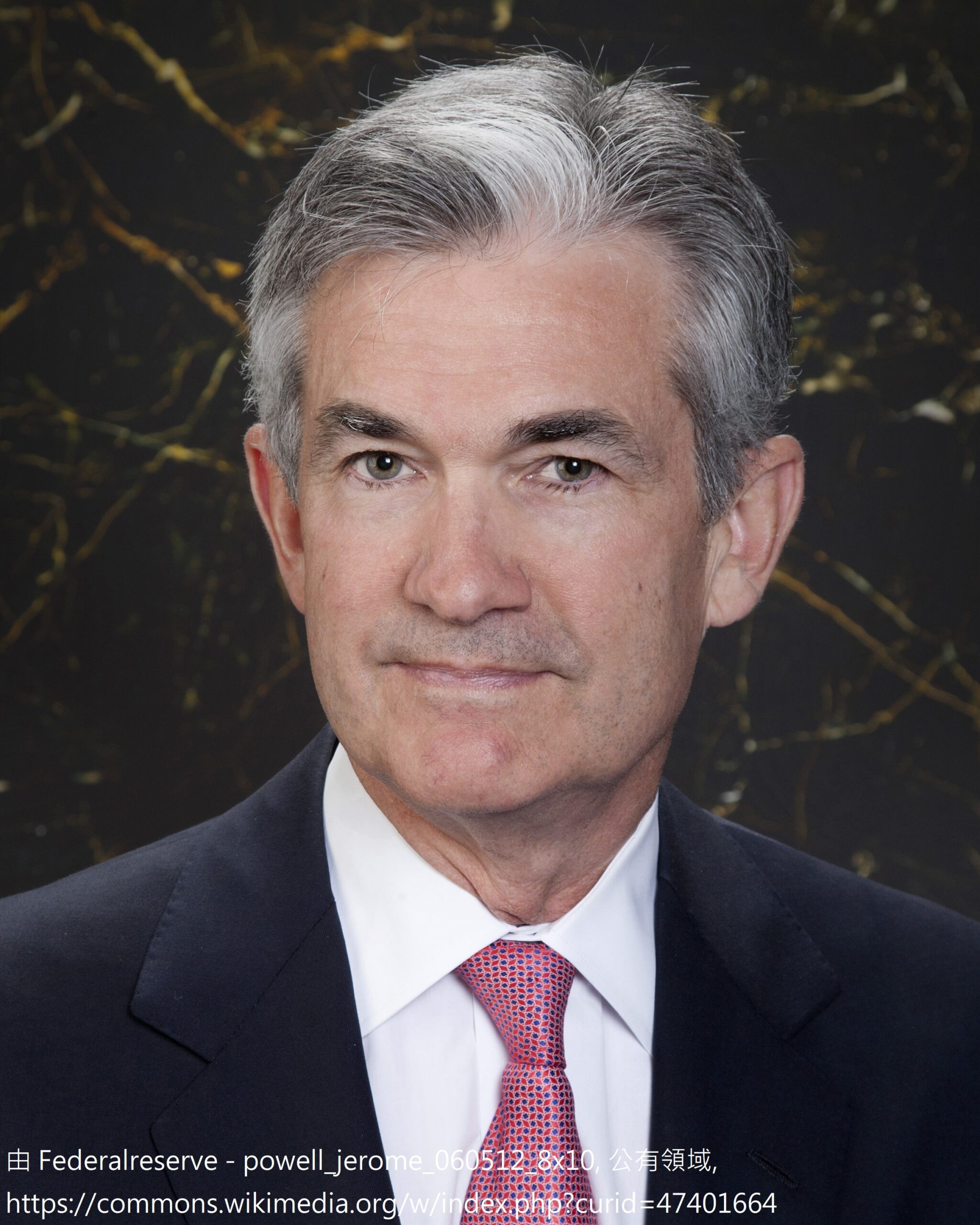

例如,聯準會鮑威爾在11月9日表示,如有需要,聯準會將「毫不猶豫地」進一步收緊政策。

這讓美元指數在11月3日大跌之後,就持續反彈到11月10日。

但是,11月14日,美國公佈的10月CPI年增3.2%,低於市場預期值的3.3%;

這自然也導緻美元指數在14日也應聲下跌1.5%;

這主要是因為,聯準會貨幣政策,明面上的兩個主要參考數據,一個是就業,一個是通膨。

就業數據越強勁,聯準會升息底氣越足,利好美元指數。

就業數據越差,聯準會升息底氣越不足,就利空美元指數。

通膨數據越高,聯準會被迫升息機率越大。

通膨數據越低,聯準會升息機率越低。

金融市場大致是基於這麼一個邏輯來運作。

由於這個月,就業數據差,通膨數據低於預期,那麼就讓市場降低了聯準會進一步升息的預期,甚至市場不斷提前明年降息的預期,美元指數自然就因此下跌

這CPI一公佈,市場就沒人信鮑威爾的嘴硬,美元指數一下大跌。不管聯準會嘴再硬,市場總覺得聯準會的身體是軟的。

需要注意,聯準會逆回購規模已經跌破兆大關。

我在年初就數次提醒大家,可以把聯準會逆回購規模,作為美國金融流動性的重要參考。

聯準會逆回購跟我們是相反的。

我們逆回購是放水,是央行把錢借給市場。

聯準會逆回購則是收水,是市場把錢借給聯準會。

其中最主要的就是美國的貨幣基金,喜歡把錢透過逆回購,存在聯準會。

2020年聯準會無限印鈔,讓市場流動性過剩。

於是在去年聯準會激進升息之後,就有天量過剩的資金,湧入聯準會逆回購。

去年底,聯準會逆回購一度達2.55兆美元。

意思是市場有2.55兆美元的資金,透過逆回購,存在了聯準會吃高利息。

所以,聯準會逆回購就是美國金融市場流動性的一個大血包。

聯準會逆回購上升,意味著抽水。

反之,聯準會逆回購下降,則意味著放水。

今年5月底,美國暫停債務上限後,美國開始大量發債。

從5月底的31.4兆美元,成長到現在33.8兆美元,半年增加了2.4兆美元債務。

所以,我在年初就預警,下半年美國公債市場可能面臨流動性危機的風險。

不過,美國有聯準會逆回購這個大血包,在市場流動性出現風險的時候,還能靠聯準會逆回購撐一撐。

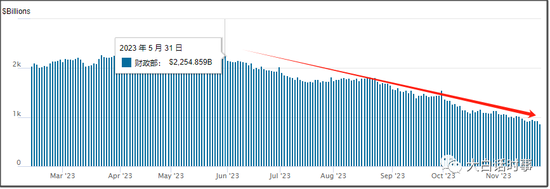

所以,今年聯準會逆回購規模已經從高峰的2.55兆美元規模,快速下降到現在已經只剩下8659億美元。

如圖所示,特別是5月底提高債務上限後,聯準會逆回購就從2.25兆美元規模,快速下降至今,半年下降了1.39兆美元的規模。

照目前這個下降速度,目前這個8,659億美元規模,頂多也只夠美國用4個月,滿打滿算,明年一季度過後,聯準會逆回購可能就會枯竭,降至千億美元以下。

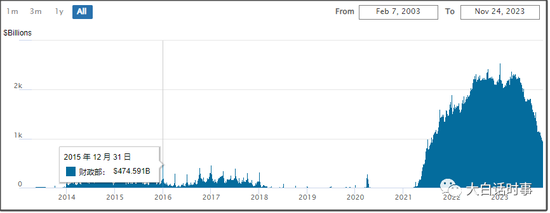

這裡要說明一下,歷史上,絕大多數時候,聯準會逆回購規模都不高。

2021年之前,聯準會逆回購規模通常是只有幾十億美元的規模,2015年底的歷史高峰是只有4,746億美元的規模。

從上圖可以看到,是2021年開始,聯準會逆回購規模才開始急劇膨脹。

這主要是因為,聯準會2020年無限印鈔,多放太多水了。

於是,聯準會去年開始激進升息後,這些多放的水,就海量倒灌回聯準會,去吃聯準會升息後的高利息。

這其實就是聯準會造的一個蓄水池。

然後在今年美國債券市場有流動性危機的風險,這些存在聯準會的大量資金,就被擠出去買美債。

但要注意,這些存在聯準會的資金,主要是貨幣基金。

貨幣基金去買國債,只會買短債,不會買長債。

因為貨幣基金的特徵就是隨存隨取。

這也是為什麼,最近這半年,雖然美國長債殖利率一直漲,價格一直跌,但短債整體仍維持穩定。

今年,10年期美債殖利率,從3月3.4%的低點,是一路漲到了10月一度摸5%大關。

但過去這一個月,由於美國就業和通膨低於預期,讓聯準會繼續升息的預期大幅降溫,於是10年期美債殖利率也出現較大回落,目前是4.47%的水平,這仍然比年初3.4%的低點,高很多。

這裡市場的主要邏輯是,聯準會繼續升息預期降溫,市場甚至已經又在押註明年下半年降息,那麼自然會有一部分市場資金,基於押注聯準會降息,去抄底美債。

因為聯準會升息週期,債券殖利率上漲,價格下跌,債市是走大熊市。

但如果聯準會降息,債券殖利率下降,價格上漲,債市就會走大牛市。

所以,只要明年聯準會降息預期升溫,自然會有一部分市場資金去抄底美債,緩解美債的流動性壓力。

但我們需要注意,即使在目前市場已經對明年下半年降息預期升溫,目前10年期美債殖利率降幅也不大。

這說明,市場這個對降息的預期雖然升溫,但底氣仍然不足,抄底的資金仍比較謹慎。

畢竟,年初市場也普遍預期最快下半年聯準會就有可能降息,於是就有大量資金押注聯準會下半年會降息,特別3月矽谷銀行破產的時候,有很多資金抄底美債,而這些抄底資金現在普遍出現嚴重浮虧。

這自然會讓現在資金在抄底美債時,比較謹慎。

不過,聯準會明年下半年降息的可能性,我認為是存在的。

但這個可能性,是建立在美國爆發較嚴重的流動性危機,進而引發金融危機,迫使聯準會降息。

如果是這樣,那麼聯準會降息就不是什麼好事,反而是金融危機爆發的標誌。

不是降息導致金融危機爆發。

而是金融危機爆發迫使聯準會降息。

前面提到,目前聯準會逆回購規模已經降至8,659億美元,如果繼續維持這個下降速度,最多再4個月,聯準會逆回購這個大血包就會枯竭。

到那個時候,如果美國仍然找不到接盤美債的大買家,那麼美國金融市場就會爆發流動性危機,進而可能引發金融危機,迫使聯準會降息。

所以,留給聯準會繼續嘴硬的時間並不多了。

責任編輯:郭明煜